オリジナル | Odaily Planet Daily ( @OdailyChina )

著者 | イーサン ( @ethanzhang_web3 )

決算報告シーズンは資本市場にとって最も正直な時期です。

ビットコインとイーサリアムがもはや「ポジション構築を検討する投資対象」ではなく、資産の形で企業の財務諸表に参入すると、それらは単なるコードやコンセンサスではなく、評価モデルの一部となり、時価総額の弾力性において最も敏感な変数の1つにもなります。

2025年第2四半期には、暗号資産との結びつきが強い上場企業群が、それぞれ大きく異なる「中間成績表」を提出した。BTCの増加に頼って純利益の飛躍的な拡大を達成した企業もあれば、ETHステーキング収入を利用して中核事業の損失を回復した企業もあり、ETFの形で暗号資産への「間接的なエクスポージャー」を組み込んだ企業もあった。

Odailyは、DJT、Strategy、Marathon、Coinbase、BitMine Immersion、SharpLink Gamingの6社を徹底調査の対象に選びました。これらの企業は、さまざまな業界、市場、戦略段階に分布していますが、すべて同じ傾向を示しています。BTCが評価の増幅役となり、ETHがキャッシュフローの原動力となると、企業のバランスシートはパラダイムシフトを起こします。

レポートにおけるビットコイン:信仰は依然として主要なテーマだが、変数は増加している

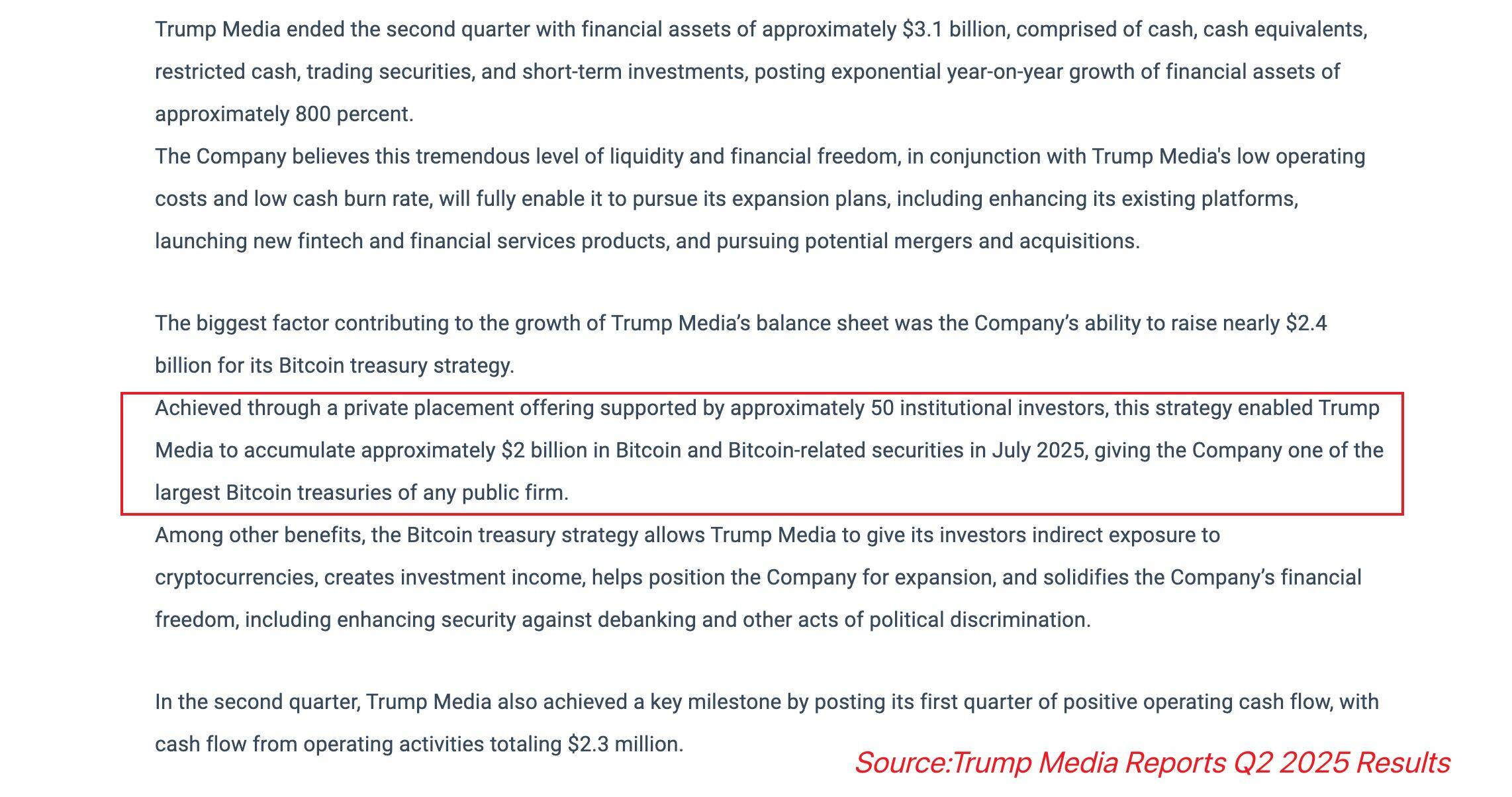

DJT: BTCを使って記事を書き、オプションを使って評価額を高める

ビットコインを財務報告書に組み込み、評価エンジンに組み込む方法を DJT (トランプ メディア & テクノロジー グループ) 以上によく知っている人はいません。

2025年第2四半期、DJTは約20億ドル相当のビットコイン資産を保有していることを明らかにしました。これは、約12億ドル相当のスポットポジションと約8億ドル相当のBTCコールオプションで構成されています。この構造化ポートフォリオは、本質的に「レバレッジをかけたデジタル資産への投資」であり、価格上昇を捉えるだけでなく、時価総額の非線形成長弾力性も組み込んでいます。

EPSは前年同期の-0.86ドルから5.72ドルに急上昇し、純利益は8億ドルを超えた。これはほぼすべて、BTCの未実現評価益とオプションエクスポージャーの市場価値の変動によるものだ。

ストラテジーの「長期配分」とは異なり、DJT の BTC 戦略は、BTC の上昇に対する市場の期待を活用し、ストーリーを伝えることができる評価モデルに書き込み、未形成のビジネスのリスクをヘッジし、財務面で「物語の波及効果」を生み出すという、過激な金融脚本の実験のようなものです。

同時に、DJTの報道によると、同社は今後もTruth+報酬メカニズムと暗号ウォレットに組み込まれたトークンを展開し続け、複数のTruth SocialブランドETFの登録申請を同時に提出し、「コンテンツプラットフォーム+金融商品」の複合的な道筋を通じて、より広範な流動性の確保を目指すという。

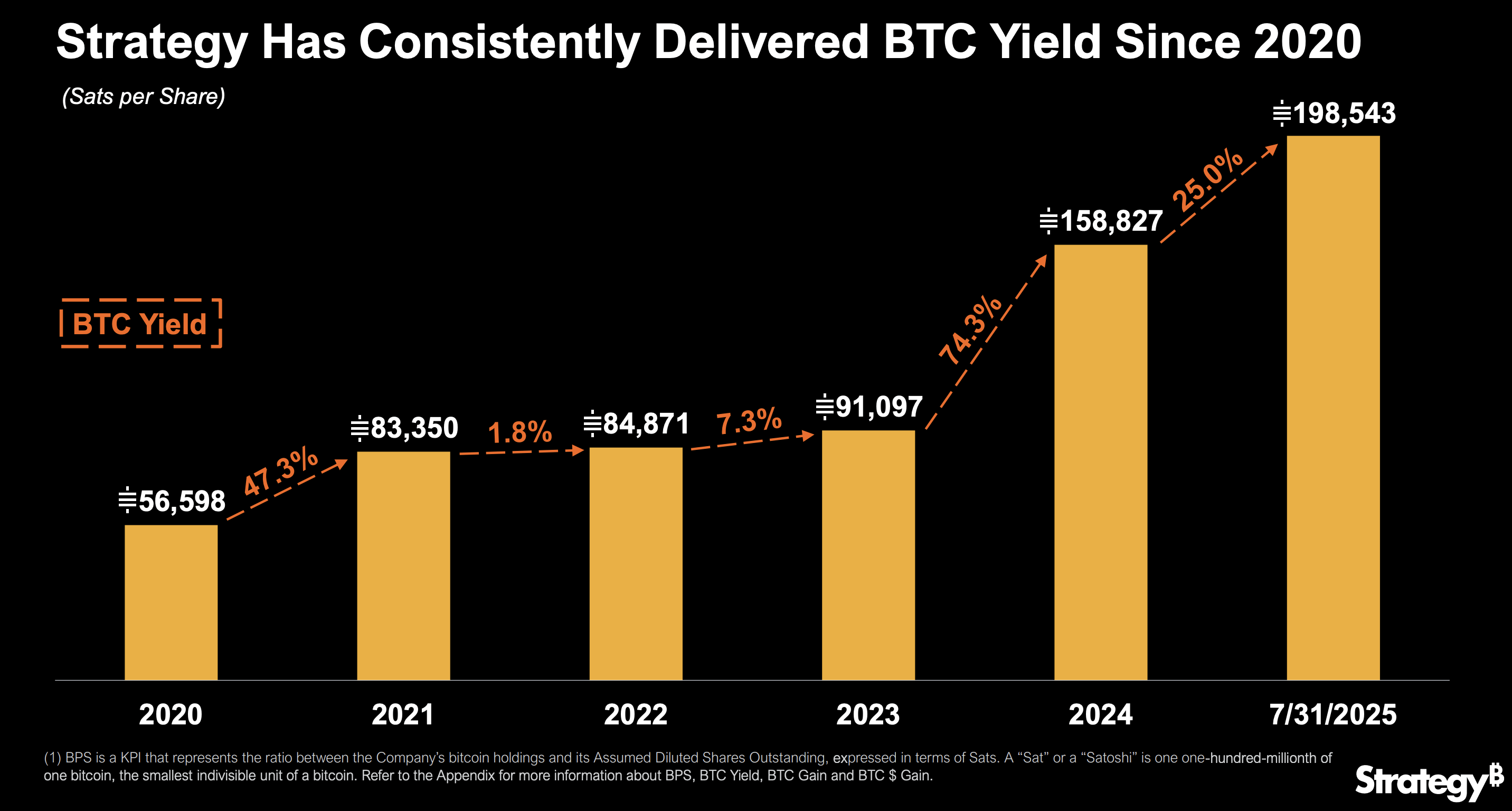

戦略(MSTR):BTCの最初の守護者

DJT の高ボラティリティと高弾力性のパスとは異なり、Strategy (旧 MicroStrategy) は引き続き BTC の財務報告のパラダイム ビルダーです。

2025年第2四半期時点で、ストラテジーのビットコイン保有量は628,791枚に達し、総投資額は約460.7億ドル、平均購入価格は73,277ドルでした。ストラテジーは同四半期に88,109ビットコインを追加しました。同社の公正価値測定モデルに基づき、第2四半期の収益は140.3億ドルに達し、そのうち140億ドル(99%以上)はビットコインの未実現利益によるものでした。

従来のソフトウェア事業は、わずか1億1,450万ドルの貢献にとどまり、1%未満を占め、ほとんど無視されています。

第2四半期の純利益は100.2億ドルに達し、前年同期比で黒字転換しました。EPSは32.6ドルに達し、通期EPSは80ドルを超える見込みです。同時に、同社はビットコイン保有量の増加を継続するため、STRC永久優先株の発行を通じてさらに42億ドルを調達すると発表しました。これは、「資本の増加と信頼の増加」という同社の典型的な拡大路線を示しています。

戦略モデルは、金融化の過程でビットコインをレポートの主軸に組み込み、「デジタル資産準備プラットフォーム」に変換し、BTCを米国の株式評価システムに高度に結び付けることです。

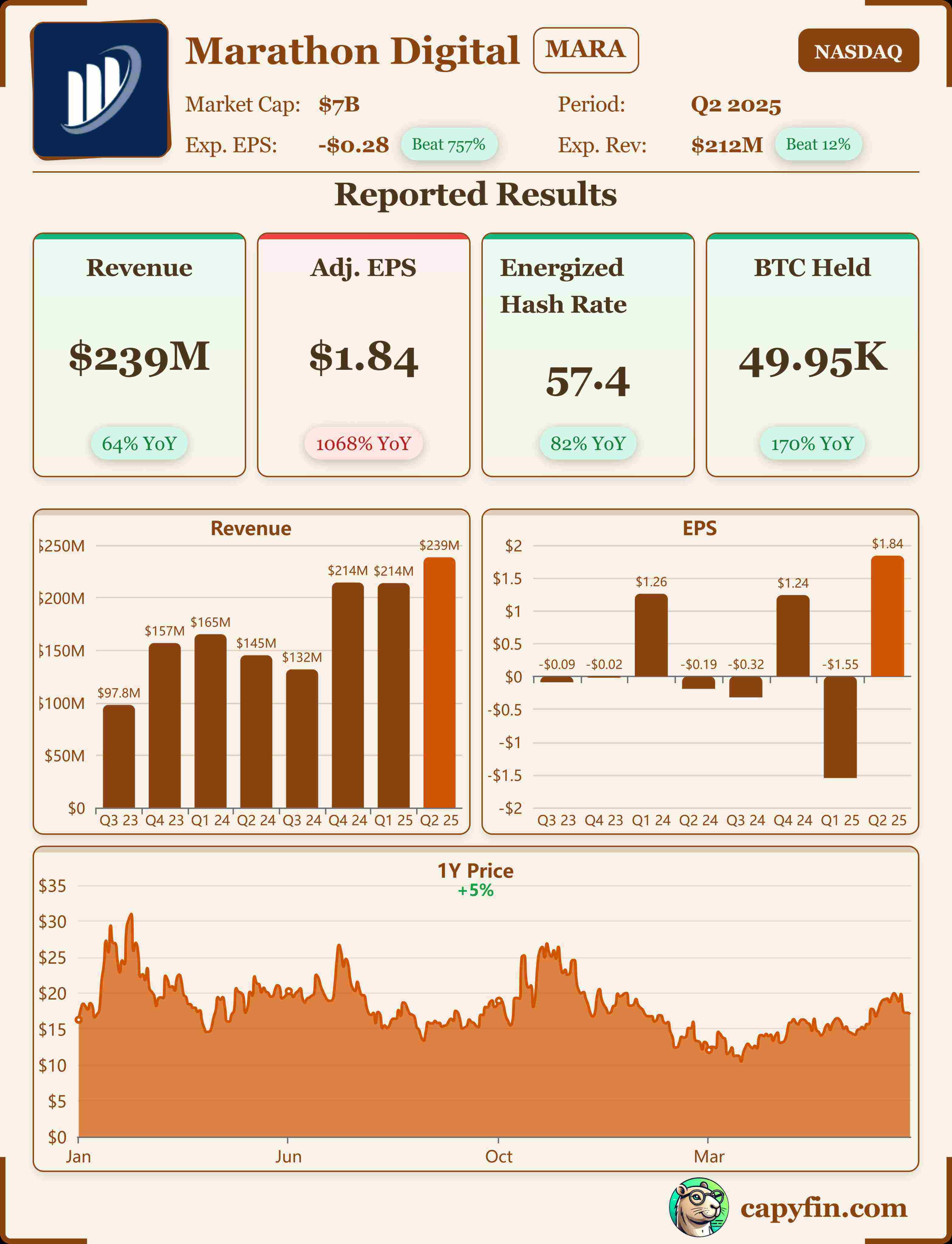

マラソン:BTCマイナーの財務報告の限界

北米最大級のマイニング企業の一つであるマラソンは、2025年第2四半期に2,121BTCを生産しました。これは前年同期比69%増で、1億5,300万ドルの収益に貢献しました。保有ビットコイン数は17,200個に達し、その価値は20億ドルを超えています。

DJTやストラテジーとは異なり、マラソンのBTCは資産配分ではなく営業利益として反映される「運用成果」に近いものです。財務報告に典型的な「アウトプット重視」のロジックに従っています。バランスシートに積極的に影響を与えることはできず、BTCがもたらす利益とコストを受動的に記録することしかできません。

第2四半期の純利益は2億1,900万ドル、EBITDAは4億9,500万ドルに達し、BTC強気相場における高い営業レバレッジを反映しています。しかしながら、世界的なコンピューティングパワーの急上昇、電力価格の変動、そして半減期後のブロック報酬の半減といった構造的な要因に直面しており、財務報告の柔軟性は将来的にいくらか圧迫される可能性があります。

マラソンは典型的な「コンピューティングパワープレミアム」企業です。BTCが上昇すると高い利益を生み出し、BTCが下落すると損益分岐点の課題に直面します。

ステーキング企業:ETH は財務報告における「キャッシュフローエンジン」か?

主に「評価額の増幅」に依存するビットコインとは異なり、ステーキング収入の可能性を秘めたイーサリアムは、「財務キャッシュフロー構築」を模索する一部の企業にとってのツールとなりつつあります。特に、米国の財務会計基準によりステーキング収入が経常収益として分類されるようになったことで、この構造は実現可能になりつつあります。

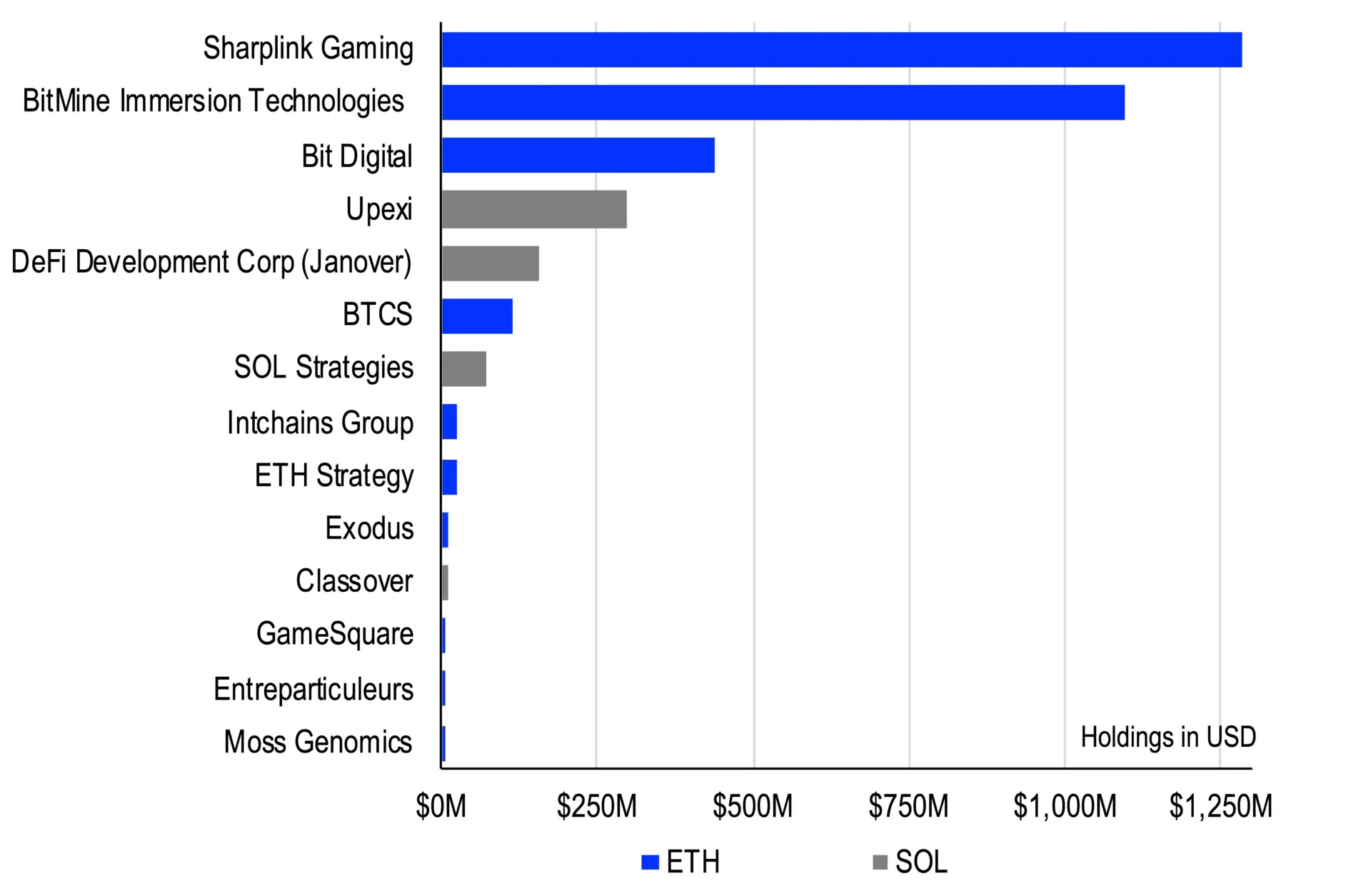

ETHを直接保有する上場企業はまだ多くありませんが、いくつかの「先駆者」は、ETHが企業のバランスシートで果たす新たな役割を実証しました。

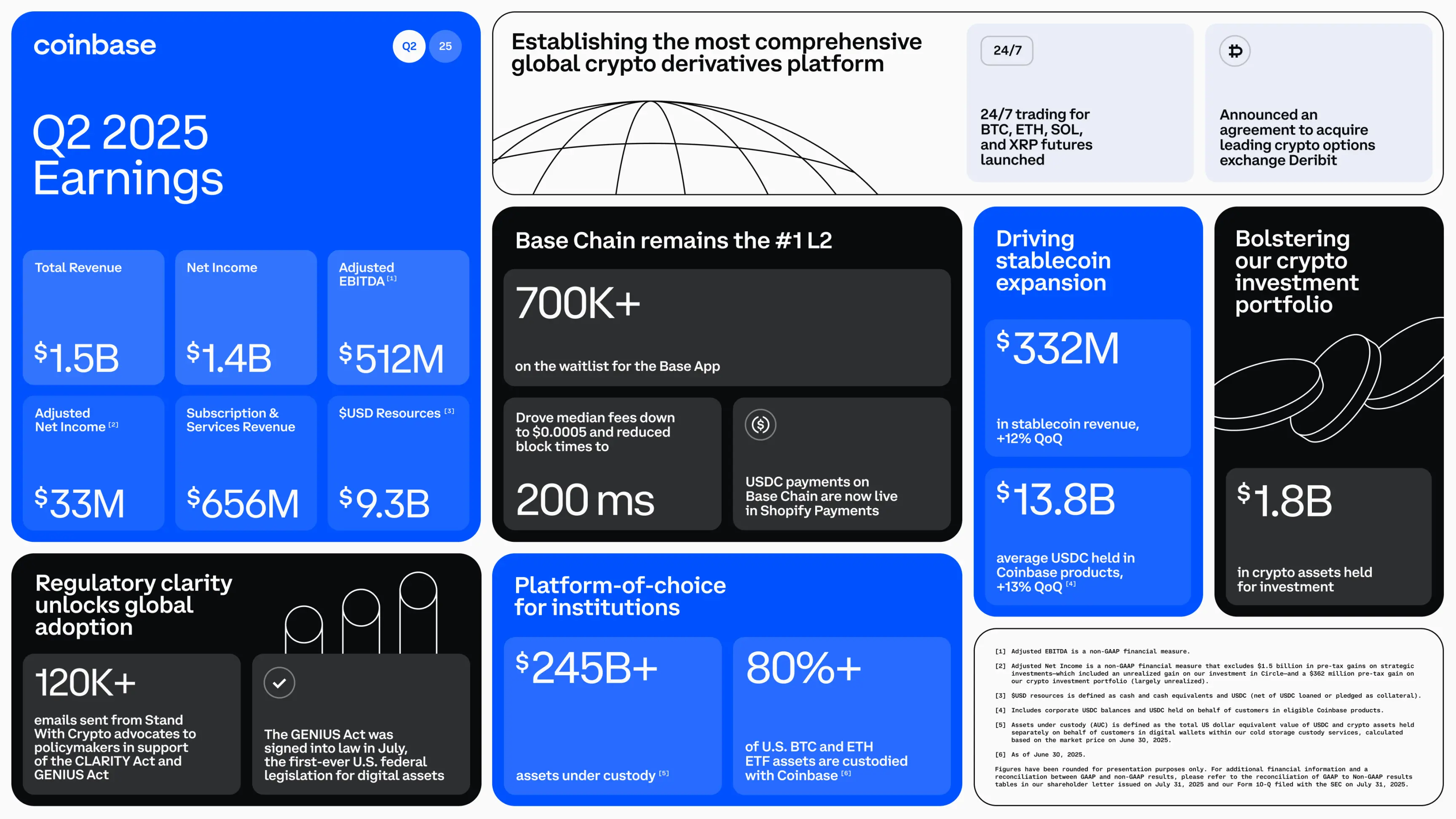

Coinbase: 収益が初めて取引手数料を上回り、ETH ステーキングはデュアル保有モデルの下で目に見える利益を生み出しています。

世界最大級の暗号通貨取引所の一つであるCoinbaseは、BTCとETHの両方をバランスシートに保有しています。2025年6月30日現在:

- Coinbase は独自のアドレスに約 137,300 ETH を保有しています。

- Coinbase Cloud および Custody サービスを通じて、保管およびプロキシにステークされている ETH の合計量は約260 万で、ネットワークの総ステーク量の約 14% を占めています。

- 第2四半期のステーキングサービスの収益は約1億9,100万米ドルで、そのうち65%以上がETHステーキングによるもので、約1億2,400万米ドルでした。

この部分はサブスクリプション&サービス収益の中核を成し、経常収益に属します。Coinbaseは第2四半期レポートにおいて、ETHステーキングを経常収益の欄に正式に含めました。

2025年第2四半期、Coinbaseは総収益14億9,700万米ドルを達成し、そのうちステーキングサービスの収益は1億9,100万米ドル(12.8%を占める)に達し、そのうちETHステーキングは約1億2,400万米ドルの貢献となり、年率70%以上の成長となった。

取引量の40%の減少と取引手数料の前月比39%の減少とは対照的に、ステーキング収益はCoinbaseのカウンターシクリカルヘッジ構造の中核となっています。公式財務報告書では、ユーザーへの返金、プラットフォーム運営収益の分配、自社運営ノードからの収益など、ステーキング収益の詳細な内訳も初めて開示されました。

注目すべきは、Coinbase は現在、ETH ステーキング収入を体系的に開示している唯一の上場企業であり、そのモデルは業界のパラダイムを導く価値を持っているということです。

ビットマイン・イマージョン・テクノロジーズ:ETH準備金第一、非公式財務報告モデルは革新的

現時点(2025年8月)で、BitMine Immersionは第2四半期の四半期報告書をSECに開示していません。ETH準備金および収益データは、主にメディア報道とオンチェーンアドレス分析から得たものです。財務分析モデルに組み込むための根拠はまだなく、現状ではトレンド観察の価値しかありません。

Business Insider、AInvest、Cointelegraphによる7月末の複数の報道によると、BitMineはETH準備金残高が最大となる上場企業となった。同社は第2四半期に62万5000ETHのポジションを確立し、時価総額は20億米ドルを超え、そのうち90%以上が担保として確保されており、年利回りは3.5%から4.2%となっている。

メディアは、第2四半期のETHステーキング(ステーキング報酬)による未実現利益が3,200万ドルから4,100万ドルに達したと推測しています。しかし、同社はまだ完全な財務諸表を公表していないため、この利益が財務諸表に含まれているのか、またどのように会計処理されているのか(例えば、「その他の収入」として計上されているのか、資産評価益として計上されているのか)は確認できません。

にもかかわらず、BitMineの株価は第2四半期に700%以上上昇し、時価総額は65億米ドルを超えました。BitMineは、MicroStrategyのBTC財務報告における立場と同様に、ETH財務報告の先駆者として広く認識されています。

シャープリンク・ゲーミング:ETH準備金で世界第2位の企業だが、第2四半期の財務報告は未公開

公開されているETH準備金追跡データによると、SharpLinkは約480,031ETHを保有しており、これはBitMineに次ぐ2位です。同社は保有ETHの95%以上をステーキングプール(Rocket Pool、Lido、自社ノードを含む)に投資しており、「オンチェーン・イールド・トラスト」に類似した構造を構築しています。

第1四半期の財務報告によると、ETHステーキング収入は初めて中核の広告プラットフォーム事業のコストをカバーし、四半期ベースで初の営業利益を計上しました。第2四半期もETHの価格と利回りが安定すれば、ETHステーキングによる総収入は2,000万ドルから3,000万ドルになると推定されます。

注目すべきは、シャープリンクが2025年上半期に2件の戦略的株式資金調達を実施し、オンチェーンファンド構造を担保として導入したこと、そしてそのETH準備金がこれらの資金調達の「オンチェーン証明」としても使用されたことであり、同社がETHステーキングの「金融信用ツール」としての活用を積極的に模索していることを示している。

しかしながら、SharpLink Gaming(NASDAQ: SBET)は2025年第2四半期の財務報告書をまだ発表していません。ETH準備金と収益構造は、2025年第1四半期の四半期報告書とメディアトラッキングデータに基づいています。したがって、これは財務報告書の構造サンプルの参考資料としてのみ使用されており、投資データの根拠を構成するものではありません。

結論

DJTからシャープリンクまで、これらの企業は全体として、トレンドの転換を示しています。暗号資産はもはや単なる投機手段やヘッジ手段ではなく、企業の財務エンジンや報告構造の変数に徐々に統合されつつあります。ビットコインは財務諸表に非線形的な評価増幅をもたらし、イーサリアムはステーキングを通じて安定したキャッシュフローを構築しています。

金融化とコンプライアンスの課題はまだ初期段階にあり、評価額の変動も依然として存在しますが、これら 6 社の第 2 四半期の業績は、 Web 3 資産が Web 2 財務レポートの「次の文法」になりつつあるという方向性を示しています。