Tác giả gốc: Lý Vận

tiêu đề cấp đầu tiên

tiêu đề phụ

1. Logic đầu tư cốt lõi

Theo dõi tín dụng tiền điện tử vẫn còn ở giai đoạn sơ khai.Cho vay tín dụng có quy mô lớn trong tài chính truyền thống, nhưng trong ngành công nghiệp tiền điện tử, nó vẫn chỉ là một phân khúc không dễ thấy của đường cho vay. Với sự cải thiện của cơ sở hạ tầng trong tương lai, mảng cho vay tín dụng có khả năng tăng trưởng bùng nổ.

Khả năng kiểm soát rủi ro tốt, chưa có nợ xấu.TrueFi hiện là dự án dẫn đầu trên đường đua tín dụng Sau cơn giông DeFi và CeFi năm 2022, đến nay vẫn chưa có vấn đề gì, duy trì tỷ lệ nợ xấu bằng 0.

Mô hình quản trị và mô hình kinh doanh thúc đẩy những người nắm giữ TRU tích cực tham gia quản trị.tiêu đề phụ

2. Định giá

tiêu đề phụ

3. Rủi ro chính

Nói chung, TrueFi phải đối mặt với năm rủi ro:

(1) Cạnh tranh từ các dự án khác trong mảng cho vay tín dụng.

(2) Tín dụng DID dần trưởng thành để phá vỡ thế độc quyền của mô hình kiểm soát rủi ro TrueFi hiện tại.

(3) Việc thắt chặt các biện pháp quản lý đối với lĩnh vực tiền điện tử đã dẫn đến nhu cầu tín dụng từ các tổ chức hạ nguồn bị thu hẹp.

(4) Liệu có thể tiếp tục duy trì tỷ lệ nợ xấu bằng 0 hay không, nhất là trong đợt trả nợ tháng 8 năm nay.

tiêu đề cấp đầu tiên

tiêu đề phụ

1. Phạm vi kinh doanh dự án

tiêu đề phụ

2. Quá trình phát triển và lộ trình

Vào tháng 2 năm 2018, TRU đã tiến hành Bán trước trên CoinList, huy động được khoảng 28 triệu đô la Mỹ.

Giai đoạn đầu tiên: 2020.11, phiên bản V1 được phát hành và mã thông báo TRU được phát hành cùng lúc, nhưng phiên bản V1 chỉ phát hành các khoản vay tín dụng dựa trên TUSD.

Giai đoạn thứ hai: 2020.11-2021.02, triển khai phiên bản V2, thêm (1) "liquid exit" để tạo điều kiện cho người gửi tiền rút lui; (2) cải thiện mô hình staking, từ staking cho một khoản vay thành staking cho tất cả các khoản vay, staking là cũng có sẵn Kiếm TRU và thu nhập lãi (3) Quản trị là tất cả trên chuỗi.

Giai đoạn thứ ba: 2021.03-2021.05, triển khai phiên bản V3, thêm (1) nhóm USDC; (2) cải thiện mô hình tín dụng; (3) cho phép giao dịch token cho vay (chứng chỉ tiền gửi mà người gửi nhận được sau khi gửi tiền ổn định, tương tự như trong aToken của Aave).

Giai đoạn thứ tư: 2021.06-2021.08, triển khai phiên bản V4, bổ sung (1) có thể hỗ trợ bất kỳ mã thông báo ERC-20 nào; (2) cho phép các thỏa thuận cho vay khác cung cấp thanh khoản cho các khoản vay TrueFi; (3) cho phép các thỏa thuận khác trở thành Kênh cho vay tín dụng nhà cung cấp; (4) ra mắt nhóm USDT; (5) thành lập SAFU (quỹ tài sản bảo đảm cho người dùng) (quỹ tài sản bảo đảm của người dùng, được sử dụng để ưu tiên hoàn trả cho các nhà đầu tư trong trường hợp vỡ nợ) và bơm 5 triệu TRU.

tiêu đề phụ

3. Tình hình kinh doanh

3.1 Đối tượng dịch vụ

Khách hàng của TrueFi được chia thành tiền gửi và kết thúc vay:

Về phần tiền gửi, bất kỳ ai nắm giữ USDC/USDT/TUSD/BUSD đều có thể gửi stablecoin và chọn nhóm cho vay tương ứng để thêm thanh khoản cho chúng, để kiếm thu nhập bằng cách cho vay và kiếm lãi.

Về phía vay, có hai loại hình kinh doanh.

Loại hình kinh doanh đầu tiên là kinh doanh cho vay tín dụng dưới sự giám sát của TrueFi DAO—TrueFi DAO Pools. Định vị ban đầu của TrueFi đối với hoạt động kinh doanh này là phục vụ các tổ chức đầu tư giao dịch tiền điện tử, sau đó dần dần mở rộng sang các thỏa thuận khác. Trong tương lai, nó có kế hoạch mở rộng hơn nữa cho các công ty và cá nhân. Trong số các khoản vay đã được giải ngân, những người vay chính bao gồm: tổ chức đầu tư giao dịch, sàn giao dịch, nhà tạo lập thị trường, DeFi, nhà đầu tư cá nhân có giá trị ròng cao, công ty quản lý tài sản, v.v. Về số lượng khoản vay, chủ yếu là tiền điện tử -đầu tư giao dịch bản địa Chủ yếu là các tổ chức và nhà tạo lập thị trường.

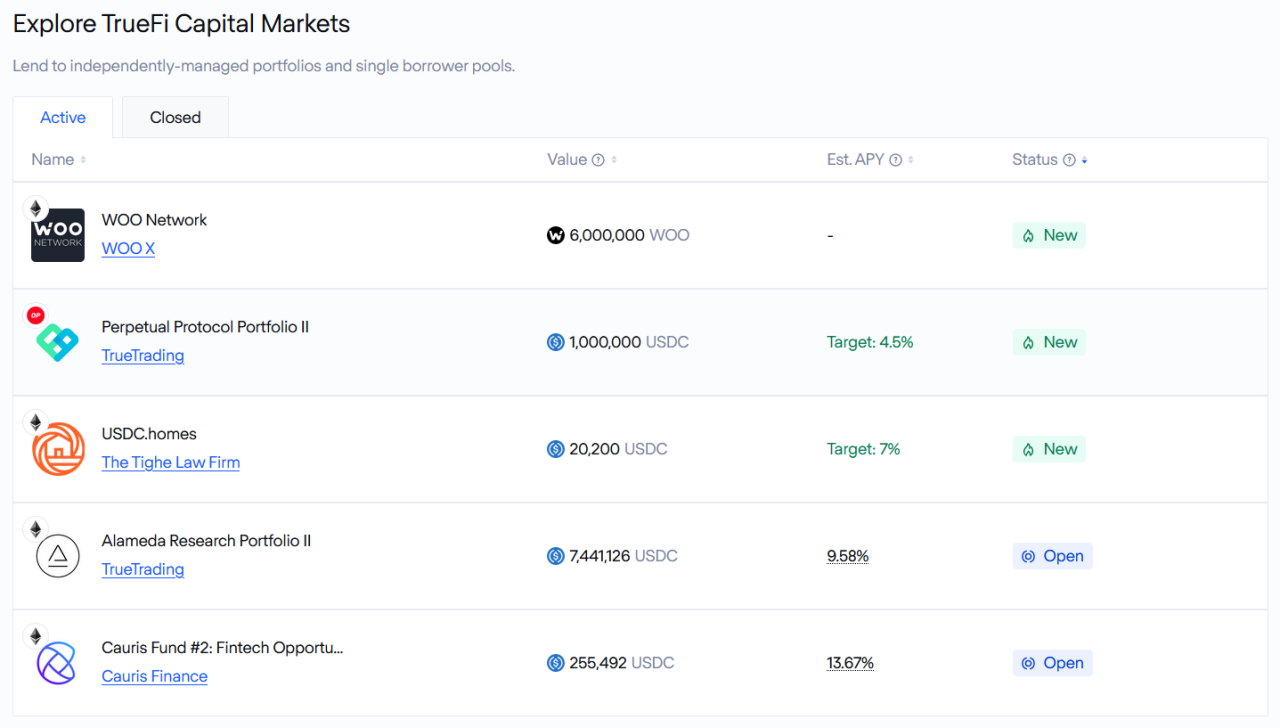

Hạng mục thứ hai là TrueFi Capital Markets, một dự án cho vay được quản lý bởi một tổ chức độc lập bên thứ 3. Bên vay bao gồm TrueTrading, Cauris Finance và các tổ chức khác.

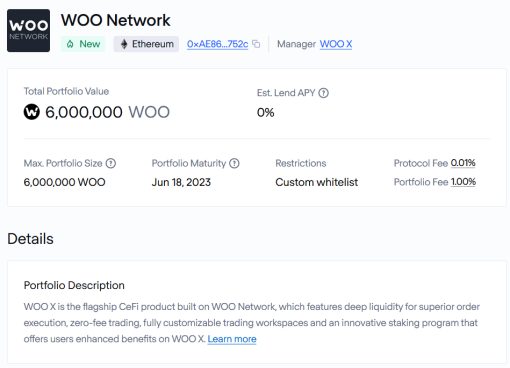

Gần đây, TrueFi đã đạt được sự hợp tác với Woo Network. Người gửi tiền là một WOO DAO cụ thể và người vay là một số khách hàng giao dịch nhất định trong Woo Network. Trong tương lai, loại hình dịch vụ tín dụng dành cho một số đối tượng khách hàng cụ thể này cũng sẽ trở thành một trong những mảng kinh doanh quan trọng của TrueFi.

3.2 Phân loại doanh nghiệp

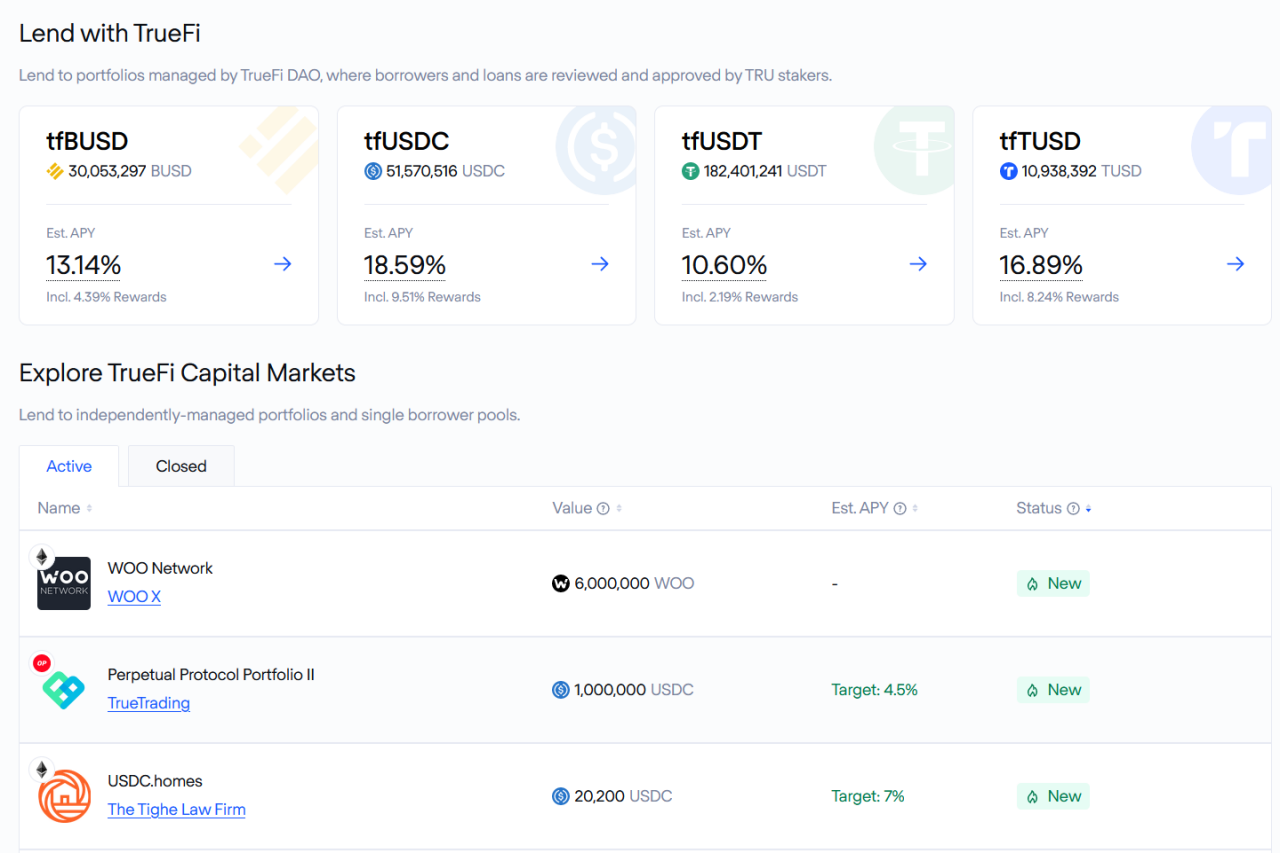

Giờ đây, TrueFi có hai lĩnh vực kinh doanh: TrueFi DAO Pools và TrueFi Capital Markets.

nguồn:

nguồn:https://app.truefi.io/home

3.3 Thông tin chi tiết về doanh nghiệp

3.3.1 TrueFi DAO Pools

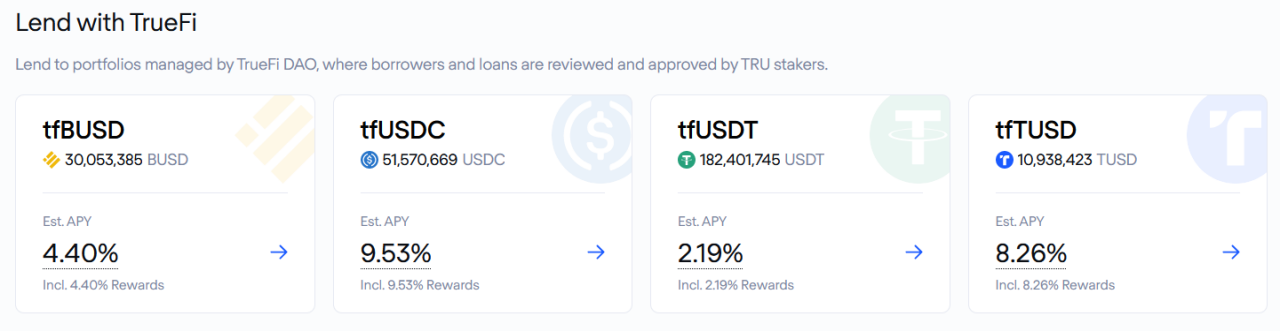

nguồn:

nguồn:https://truefi.io/

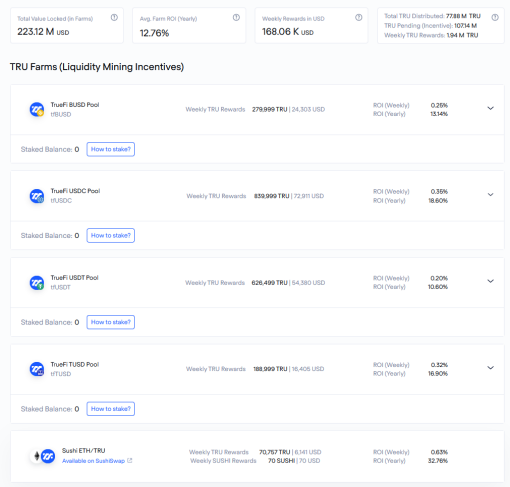

Về phía tiền gửi, người dùng có thể chọn từ 4 nhóm tiền tệ ổn định: BUSD, USDC, USDT và TUSD.

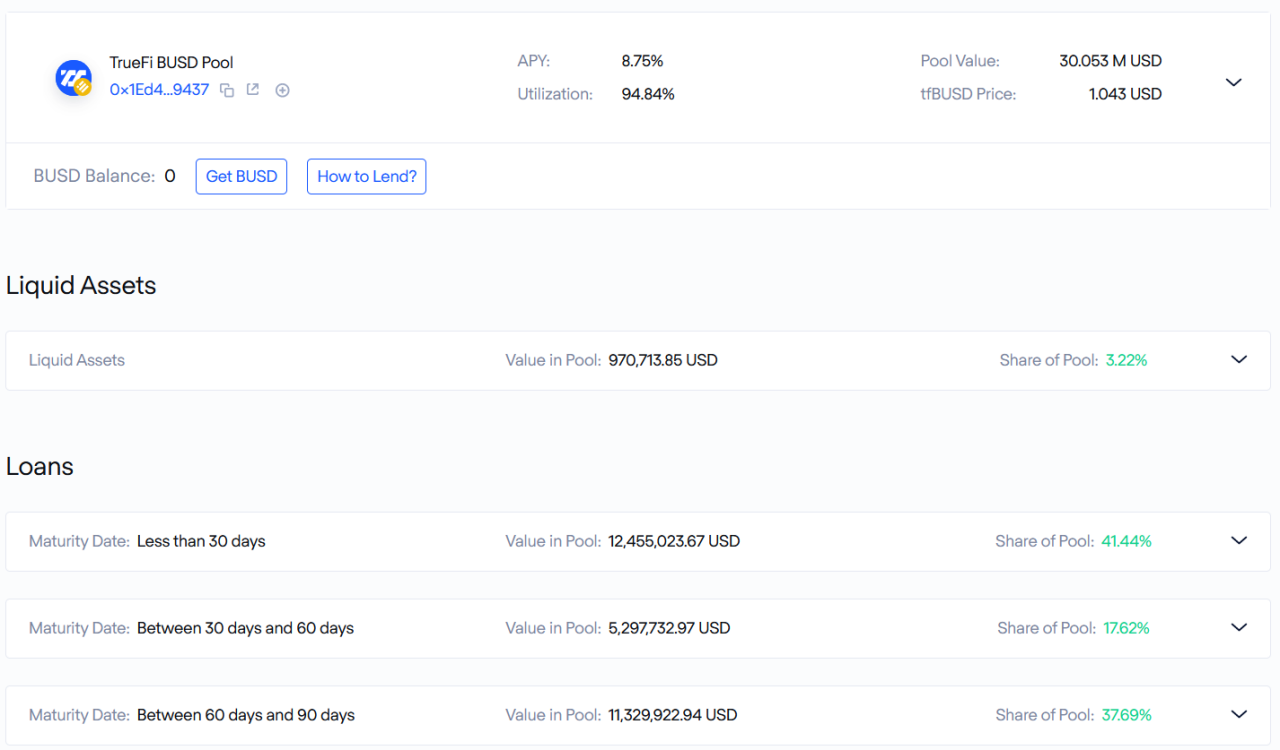

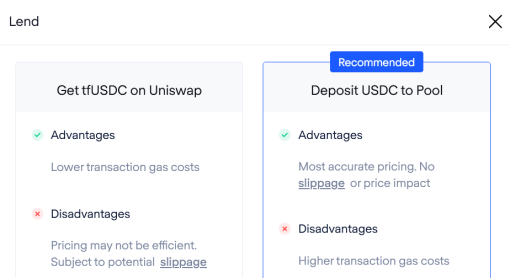

Sau khi gửi loại tiền ổn định tương ứng, người dùng có thể nhận được tfToken để đại diện cho tiền gốc và tiền lãi. tại bất kỳ thời điểm nào,tfToken có giá, nhưng đây là giá trị ước tính dựa trên việc hoàn trả đầy đủ tất cả các khoản vay trong nhóm trong tương lai.nguồn:

nguồn:https://app.truefi.io/home

Mô tả hình ảnh

nguồn:https://app.truefi.io/pools/0x1Ed460D149D48FA7d91703bf4890F97220C09437

nguồn:

nguồn:https://app.truefi.io/lend

nguồn:https://info.uniswap.org/#/pools/0xd7c13ee6699833b6641d3c5a4d842a4548030a82

Người dùng không phải đợi khoản vay cơ bản hết hạn và có thể mua lại tài sản bất kỳ lúc nào, miễn là có đủ thanh khoản trong nhóm stablecoin.

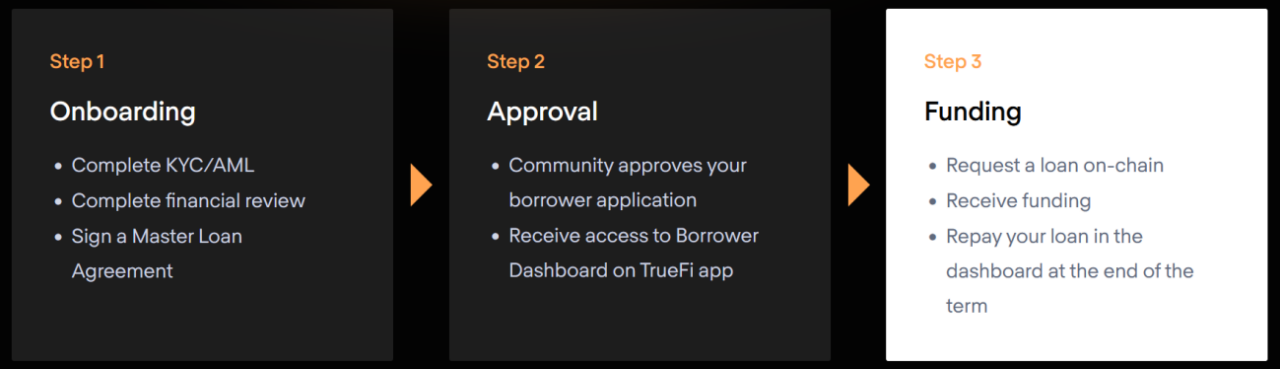

Về phía người đi vay, nguồn gốc của hoạt động kinh doanh đến từ việc người đi vay làm đơn xin vay vốn.

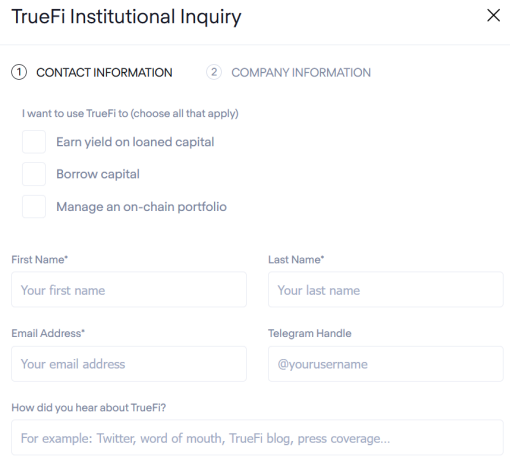

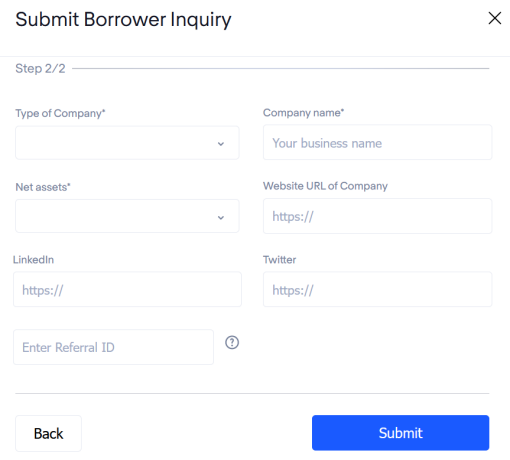

Để trở thành người vay đủ điều kiện, bạn cần điền thông tin cơ bản về công ty có liên quan và thông tin cơ bản về khoản vay.

nguồn:

nguồn:https://truefi.io/institutions

nguồn:https://truefi.io/institutions

nguồn:https://truefi.io/institutions

nguồn:https://app.trusttoken.com/choose-account-type

Để đánh giá trình độ tín dụng của người vay, TruFi đã đưa ra "điểm tín nhiệm TrueFi" trong giai đoạn thứ ba, với số điểm từ 0 đến 255.Việc đánh giá “điểm tín nhiệm TrueFi” sẽ ảnh hưởng đến hạn mức tín dụng và mặt bằng lãi suất của người đi vay, hệ thống đánh giá sẽ đánh giá thông tin theo các khía cạnh sau:

(1) Nền tảng của công ty: bao gồm tuân thủ, các vấn đề pháp lý, tài chính, v.v.;

(2) Lịch sử trả nợ: Ở giai đoạn này, nó chỉ là lịch sử trả nợ trong TrueFi và nó sẽ được mở rộng sang nhiều nguồn dữ liệu hơn trong tương lai;

(3) Lịch sử hoạt động và giao dịch: bao gồm dữ liệu giao dịch trong lĩnh vực tiền điện tử và tài chính truyền thống;

(4) AUM: bao gồm quy mô, loại tài sản và người lưu ký;

(5) Các chỉ số tín dụng: bao gồm tỷ lệ đòn bẩy, thanh khoản và mức độ rủi ro, v.v.

Mặc dù tập hợp các mô hình xếp hạng tín dụng này sẽ tiếp tục tích hợp dữ liệu từ các sàn giao dịch tập trung và nhiều dữ liệu trực tuyến hơn trong tương lai, nhưng có thể thấy điều đó từ thông tin trênToàn bộ khung tính điểm hiện giống mô hình cho vay ngân hàng truyền thống hơn, chỉ cần tích hợp dữ liệu trong trường tiền điện tử và trường truyền thống, đồng thời chuyển tiền vay thành tiền kỹ thuật số.

Hiện tại, 33 công ty (Amber Group, Alameda Research, v.v.) và hai hộ gia đình lớn (0x819, 0xB60) đã trở thành "người vay đủ điều kiện".

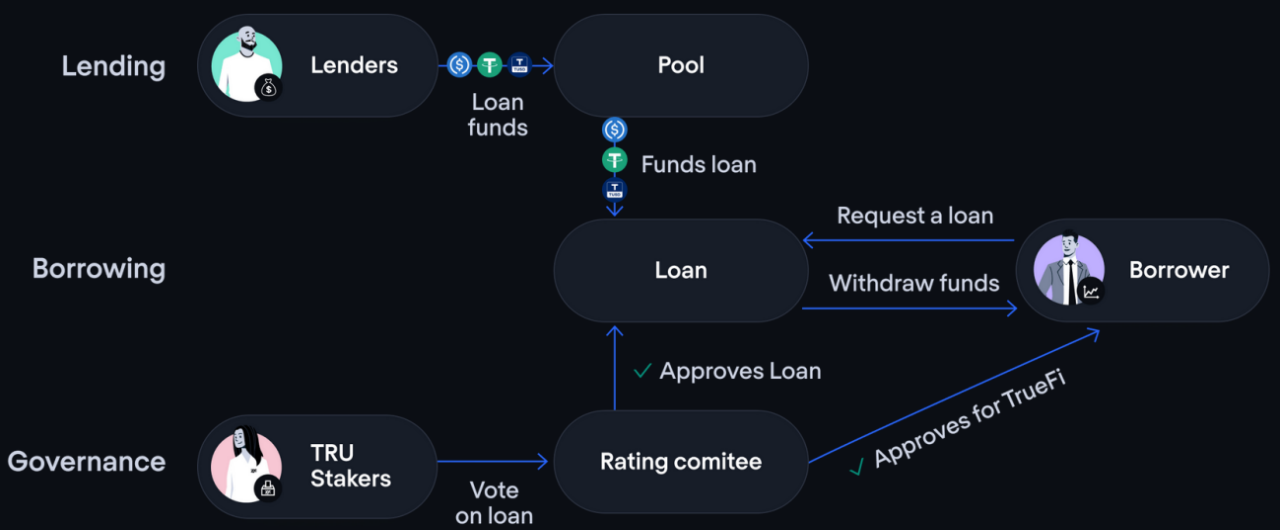

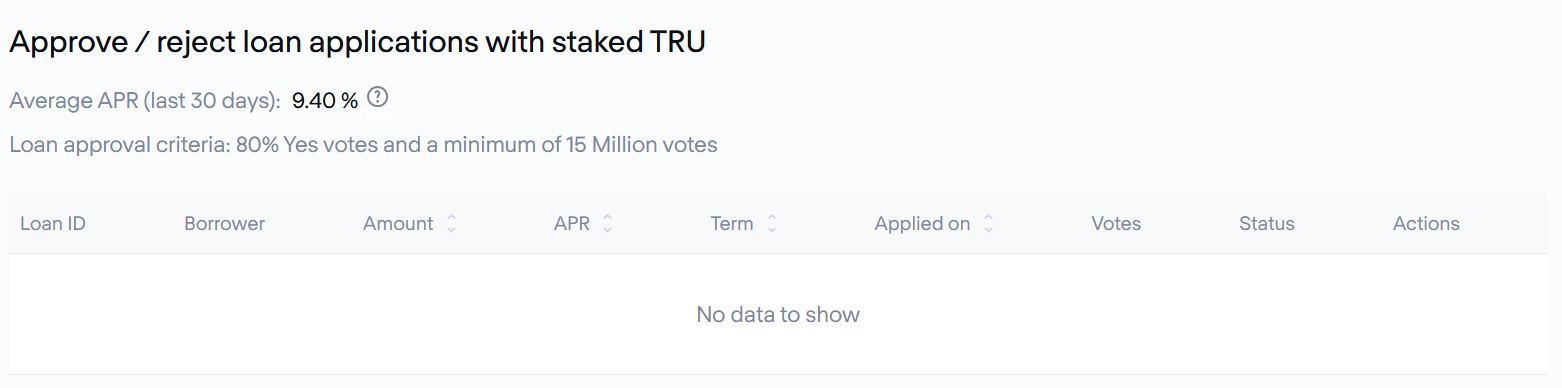

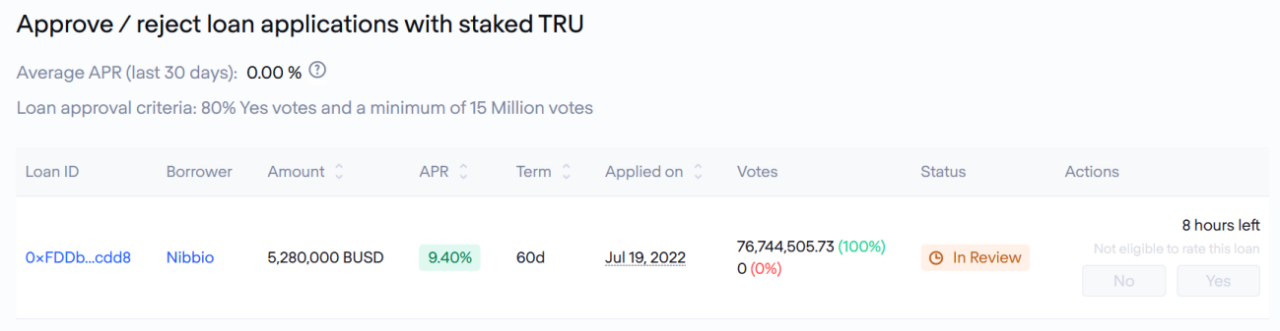

Trong giai đoạn phê duyệt khoản vay, nó được chia thành hai giai đoạn: (1) Bỏ phiếu của TRU stakers và (2) Bỏ phiếu của Ủy ban xếp hạng.

Chủ sở hữu TRU có quyền bỏ phiếu cho mọi khoản vay sau khi đặt cược. Đối với bất kỳ khoản vay nào được vay trong vòng bỏ phiếu này, khoản vay đó cần đạt được hơn 15 triệu phiếu bầu và ít nhất 80% trong số đó đã bỏ phiếu cho "CÓ". Sau khi "Biểu quyết của các nhà đầu tư TRU" được thông qua, Ủy ban xếp hạng cuối cùng sẽ quyết định có phát hành các khoản vay hay không.

nguồn:

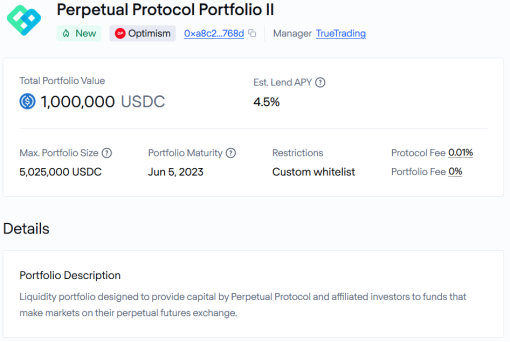

3.3.2 TrueFi Capital Markets

nguồn:https://app.truefi.io/home

TrueFi Capital Markets vẫn là một doanh nghiệp cho vay tín dụng và điểm khác biệt quan trọng so với TrueFi DAO Pools là người quản lý. Người quản lý của TrueFi Capital Markets là một tổ chức bên thứ ba, bao gồm hai loại nhóm: Danh mục đầu tư được quản lý và Hạn mức tín dụng.

Đối với Danh mục đầu tư được quản lý, trước tiên phải xem xét tiêu chuẩn của "Người quản lý". Quy trình đăng ký của bước này tương tự như quy trình của "người vay đủ tiêu chuẩn" của TrueFi DAO Pools, nhưng cũng cần giải thích chiến lược và yêu cầu của danh mục đầu tư sẽ được thiết lập cũng như liệu nó có áp dụng cho các ưu đãi TRU hay không và các chi tiết khác . Đối với việc xem xét "Người quản lý", quyết định cuối cùng được đưa ra bởi TrueFi DAO.

Sau khi xác nhận rằng "Người quản lý" đáp ứng ngưỡng đầu vào và các yêu cầu của "danh mục đầu tư" phù hợp, "Người quản lý" tài trợ có thể thiết lập các sản phẩm cho vay đặc biệt.Giống như TrueFi DAO Pools, người vay các sản phẩm cho vay đặc biệt vẫn cần phải hoàn thành hai đánh giá về "người vay đủ điều kiện" và "đơn xin vay".

Đối với các nhà đầu tư Managed Portfolio, loại sản phẩm này giống như một sản phẩm tài chính thông thường, tài sản chỉ có thể được mua lại khi chúng hết hạn và mã thông báo danh mục đầu tư thu được không thể chuyển sang các địa chỉ khác.Không chỉ vậy, mỗi Danh mục đầu tư được quản lý còn có hai loại phí: (1) Phí giao thức, tỷ lệ phí này không cố định và những người vay khác nhau sẽ có mức phí khác nhau, hiện dao động trong khoảng 0,5%. Nó sẽ được chuyển vào Kho bạc giao thức TrueFi khi sản phẩm hết hạn; (2) Phí danh mục đầu tư, tỷ lệ không cố định, vẫn được thương lượng theo từng trường hợp và phí này sẽ được chuyển đến địa chỉ ví của Người quản lý khi sản phẩm hết hạn. "Người quản lý" của Danh mục đầu tư được quản lý cũng có thể thiết kế ngưỡng đầu vào cho các nhà đầu tư và những nhà đầu tư đó cần thực hiện KYC.

nguồn:

nguồn:https://app.truefi.io/portfolios/mainnet/0x3eabf546fff0a41edaaf5b667333a84628571318

Vào ngày 14 tháng 7, TrueFi thông báo rằng họ đã đạt được sự hợp tác với Woo Network và Woo DAO sẽ cung cấp mã thông báo WOO để cung cấp cho các khách hàng tổ chức của TrueFi khoản vay tín dụng bằng các mã thông báo đó.Đây là danh mục đầu tiên được quản lý của TrueFi không phải là stablecoin. Tất cả tiền lãi sẽ được đưa vào Woo DAO.nguồn:

nguồn:https://app.truefi.io/portfolios/mainnet/0xae86120411c450bc792e7465653f99e2fe47752c

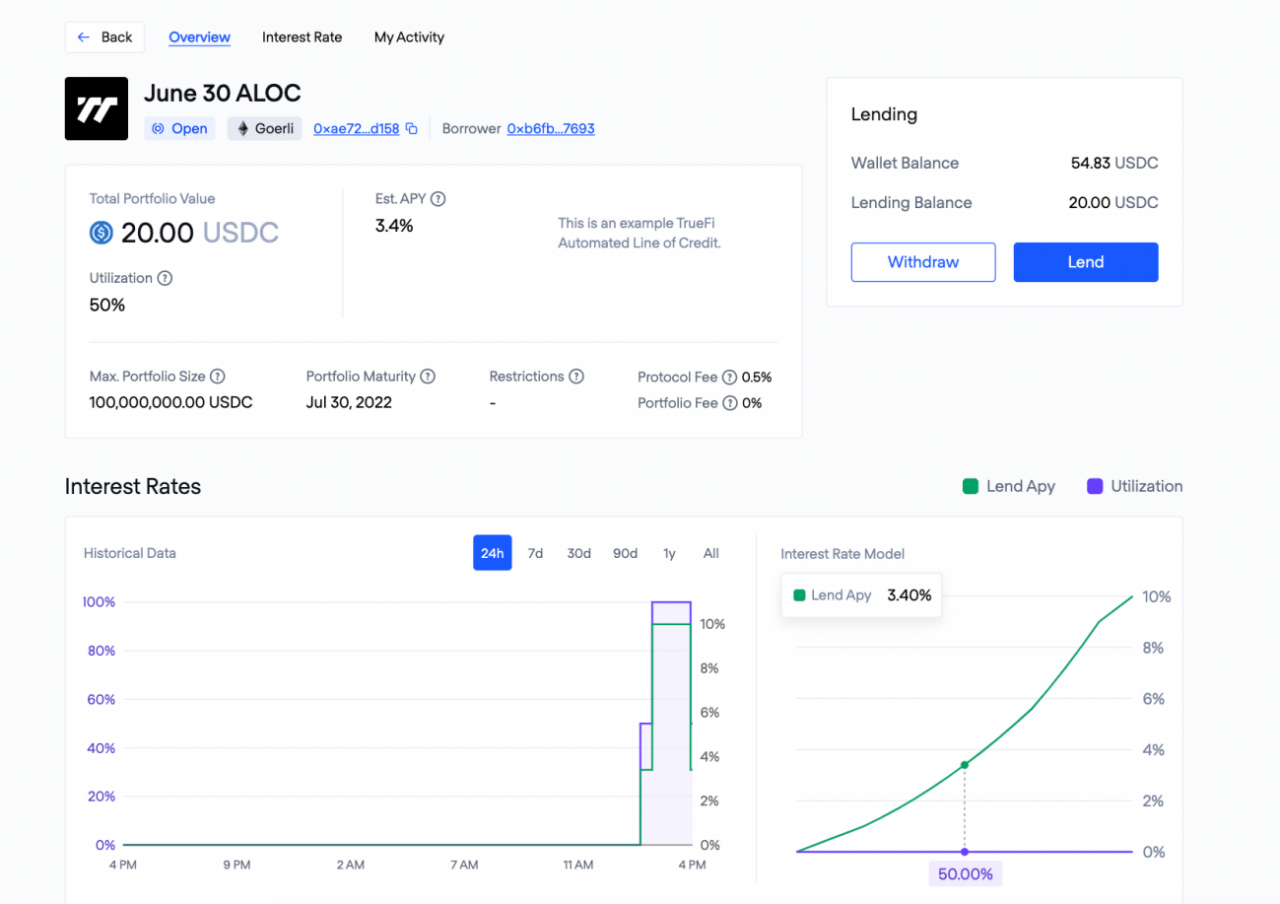

Lines of Credit

Hạn mức tín dụng Loại khoản vay tín dụng này do người đi vay khởi xướng, nhưng nó khác ở một số điểm:nguồn:

nguồn:https://docs.truefi.io/faq/truefi-capital-markets/automated-lines-of-credit

3.4 Triển khai đa chuỗi

nguồn:

nguồn:https://app.truefi.io/portfolios/optimism/0xa8c2f1571785007c9b5ff039957173e82a48768d

Nhìn chung, Ethereum vẫn là nơi chính để kinh doanh, với 308 triệu đô la trong số TVL hiện tại là 309 triệu đô la tính đến ngày 4 tháng 8 trên Ethereum.

3.5 Chiến lược phản hồi mặc định

Khi vỡ nợ xảy ra, chiến lược phản hồi của TrueFi trước tiên là để SAFU (từ 5 triệu TRU chính thức) và những người đặt cọc TRU chịu tổn thất. Toàn bộ giá trị của khoản vay sau đó đã được ghi lại và các thủ tục tố tụng được bắt đầu chống lại con nợ không trả được nợ. Nếu vụ kiện thành công trong việc thu hồi khoản vay, tiền của người vay, người đặt cược và SAFU sẽ được khôi phục.

Vào ngày 7 tháng 6 năm 2022, TrueFi Foundation, được đăng ký tại Quần đảo Virgin thuộc Anh, được thành lập để đại diện cho TrueFi DAO và thực thi các quyền như truy tố sau khi vỡ nợ.

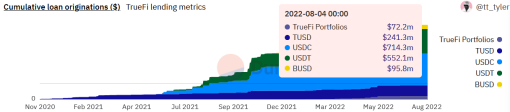

3.6 Dữ liệu kinh doanh

(1) Tổng dư nợ cấp tín dụng

nguồn:

nguồn:https://dune.com/tt_tyler/tru-staking-burns

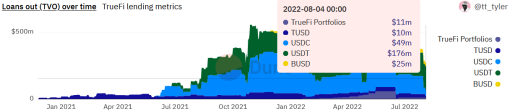

(2) Nợ đến hạn

nguồn:

nguồn:https://app.truefi.io/loans

5 người đi vay HÀNG ĐẦU đã vay tổng cộng 1,01 tỷ USD tiền vay, chiếm 71,6% và mức độ tập trung tương đối cao.

(3) Cổ phần cho vay tín dụng

Hiện có 14 khoản vay với giá trị 260 triệu USD, giá trị trung bình là 18,81 triệu USD, kỳ hạn trung bình 126 ngày. TRONG:

Tổng cộng có 8 khoản vay sẽ đáo hạn trong phần còn lại của tháng 8, trị giá 130 triệu đô la Mỹ (để biết chi tiết về rủi ro của phần khoản vay này, vui lòng tham khảo 3.2: Lợi thế cạnh tranh và lợi thế cạnh tranh của dự án - Mô hình đánh giá rủi ro);

1 thương vụ đáo hạn vào tháng 9, trị giá 10 triệu đô la Mỹ;

nguồn:

nguồn:https://dune.com/tt_tyler/truefi-loan-stats

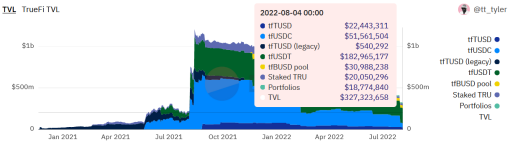

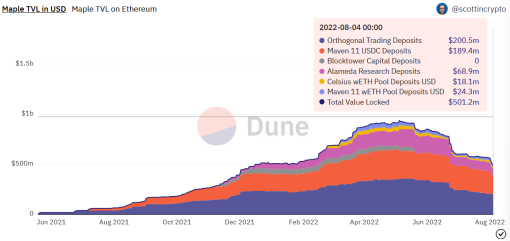

(4)TVL & Utilization Ratio

TVL hiện tại là khoảng 320 triệu đô la và ATH là 1,22 tỷ đô la, đã giảm 73%.

nguồn:

nguồn:https://dune.com/tt_tyler/tru-staking-burns

(5) Tổng doanh thu và tỷ lệ nợ xấu

Cho đến nay, TrueFi đã kiếm được 29,85 triệu đô la thu nhập lãi cho các nhà đầu tư và đã duy trì hiệu suất tuyệt vời khi không có nợ xấu.

tiêu đề phụ

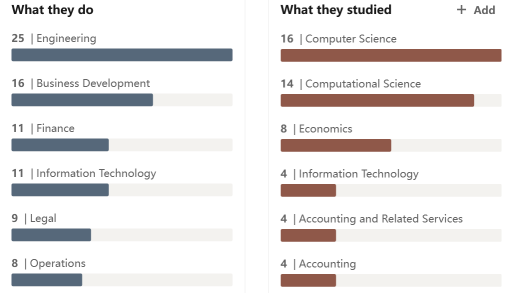

4. Tình hình đội

4.1 Tình hình chung

nguồn:

nguồn:https://www.linkedin.com/company/trusttoken/people/

nguồn:

nguồn:https://www.linkedin.com/in/rafaelcosman/

Rafael Cosman là người sáng lập kiêm CEO của TrueFi và tốt nghiệp Đại học Stanford. Trước khi thành lập TrueFi, anh ấy đã có kinh nghiệm làm việc tại Palantir Technologies và Google, đồng thời là đối tác của Lightspeed Ventures. Sau đó, anh ấy thành lập TrustToken và chịu trách nhiệm chính về mảng kinh doanh kỹ thuật. Anh ấy có trình độ chuyên môn tốt về tài chính, kỹ thuật và đầu tư. Điều đáng nói là stablecoin TUSD là một dự án khác của TrustToken, vào tháng 12 năm 2020, quyền sở hữu TUSD sẽ được chuyển giao cho một liên minh châu Á hợp tác với TRON.

4.3 Thành viên nòng cốt

Các thành viên của ngành kinh doanh chính có kiến thức phong phú và sâu rộng trong các lĩnh vực liên quan.

Trưởng phòng BD: Ryan Rodenbaugh, từng là nhà phân tích hoặc tư vấn đầu tư tại VM Capital, BlueRun Ventures và các công ty đầu tư khác, đồng thời trở thành trưởng phòng BD của TrustToken vào năm 2018;

CIO (Giám đốc đầu tư): Bill Wolf, từng là đối tác trong các công ty tài chính hàng đầu truyền thống như Goldman Sachs, HSBC và Credit Suisse, đồng thời gia nhập TrustToken với tư cách cố vấn vào năm 2018;

tiêu đề phụ

5. Tình hình tài chính

TrueFi là một trong những ngành kinh doanh của TrustToken và tất cả các khoản tài trợ trước đây đều dựa trên TrustToken.

Vào tháng 6 năm 2018, TrustToken đã nhận được tổng cộng 20 triệu đô la Mỹ tài trợ từ tiền điện tử a16z, BlockTower Capital, Danhua Capital, Jump Capital, ZhenFund, Distributed Global và GGV Capital để phát triển nền tảng mã hóa tài sản TrustToken và mở rộng pháp lý, đối tác, sản phẩm và các khoa kỹ thuật.

Vào tháng 8 năm 2018, TrustToken đã huy động được 8 triệu đô la thông qua ColinList;

Tổng cộng có 26,75% mã thông báo TRU đã được bán trong hai vòng trên.

tiêu đề cấp đầu tiên

tiêu đề phụ

1. Dư địa và tiềm năng ngành

1.1 Phân loại

Con đường nơi TrueFi tọa lạc là một con đường cho vay không có bảo đảm, ngoài TrueFi, hiện tại còn có các khoản cho vay của Maple Finance, GoldFinch, Clearpool và Atlantis, nhưng một số dự án sau có quy mô không lớn.

Trong lĩnh vực truyền thống, dưới sự nâng cấp liên tục của nhiều cơ sở hạ tầng như luật pháp và quy định, xếp hạng tín dụng và lý thuyết định giá, các khoản vay tín dụng không chỉ trở thành một công cụ quan trọng để doanh nghiệp có được nguồn tài chính mà còn mang lại sự tiện lợi cho tiêu dùng hàng ngày của người dân. .Cho vay tín dụng đã trở thành một nhánh kinh doanh quan trọng trong lĩnh vực tài chính truyền thống.

Giờ đây, thị trường cho vay trong lĩnh vực tiền điện tử hầu hết đều là các khoản vay thế chấp. Để cải thiện tỷ lệ sử dụng vốn, các dự án khác nhau đã thực hiện nhiều nỗ lực về lãi suất thế chấp, định giá lãi suất và tài sản thế chấp. Từ góc độ sử dụng vốn, việc sử dụng vốn của các khoản vay tín chấp chắc chắn là tốt nhất.

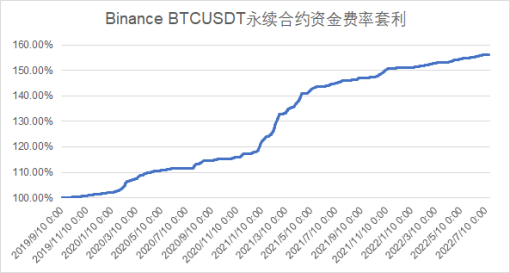

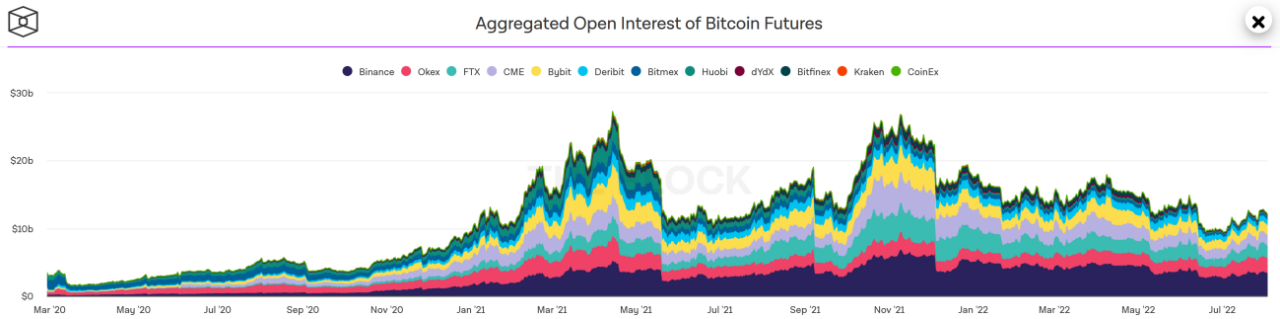

1.2 Quy mô thị trường

Khách hàng chính của các khoản vay tín dụng ở giai đoạn này là các nhà tạo lập thị trường và các tổ chức thương mại định lượng, và mục đích chính của họ là kinh doanh chênh lệch giá, thực hiện các chiến lược trung lập với thị trường và tạo lập thị trường. Đặc biệt là trong giai đoạn thị trường giá lên, cơ hội kinh doanh chênh lệch giá rủi ro thấp xuất hiện vô tận.

nguồn:

nguồn:https://www.binance.com/zh-CN/futures/funding-history/quarterly/1

Mô tả hình ảnh

Nguồn: https://www.theblock.co/data/crypto-markets/futures/aggregated-open-interest-of-bitcoin-futures-daily

Ngoài ra, nhu cầu tạo lập thị trường của cả các nhà tạo lập thị trường truyền thống và nhóm thanh khoản của Dex đã bắt đầu được thay thế dần bằng các khoản vay tín dụng.

tiêu đề phụ

2. Phân tích mô hình token

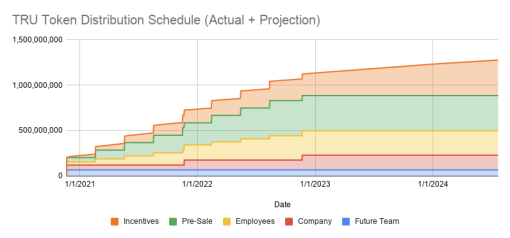

2.1 Tổng số lượng và phân phối mã thông báo

TRU được phát hành vào tháng 11 năm 2020 với tổng số 1,45 tỷ TrustToken, Inc đã đốt một phần vào tháng 2 năm 2021 và hiện vẫn còn tổng số 1,44 tỷ. TRONG:

39% được sử dụng cho các ưu đãi, bao gồm TRU Staking, Lending, Sushiswap Cung cấp thanh khoản TRU-WETH, v.v.;

26,75% là bán trước;

18,5% thuộc chi đội;

11,25% thuộc về công ty hoặc quỹ;

nguồn:

nguồn:https://blog.trusttoken.com/truefis-tru-token-economics-7facea6651c0

nguồn:

nguồn:https://app.truefi.io/farm

Đến đầu năm 2023, sẽ chỉ có khoảng 350 triệu mã thông báo khuyến khích và dưới 200.000 mã thông báo thuộc về các thành viên trong nhóm trong tương lai được phát hành và tất cả các mã thông báo sẽ được phát hành vào năm 2025. Trước khi hoàn thành việc phát hành vào năm 2025, tỷ lệ lạm phát lưu thông hàng năm sẽ ở mức khoảng 20%.

Ngoài ra, để đảm bảo hoạt động ổn định của dự án trong tương lai, 5 triệu mã thông báo ban đầu dự kiến sẽ được phát hành cho công ty vào năm 2021 đã được chuyển vào SAFU làm quỹ bảo hiểm.

2.2 Thu thập giá trị mã thông báo

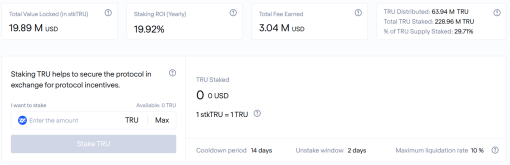

Chỉ mã thông báo TRU trong việc đặt cược mới có thể có được khả năng nắm bắt giá trị.

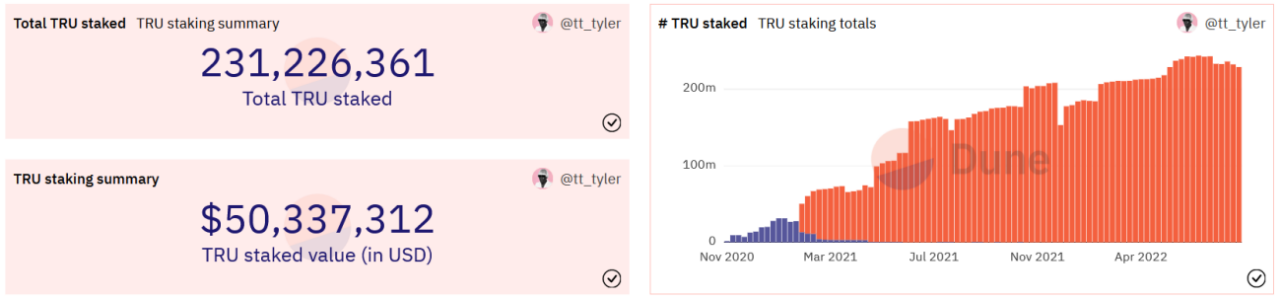

nguồn:

nguồn:https://dune.com/tt_tyler/tru-staking-burns

nguồn:

nguồn:https://app.truefi.io/stake

Ngoài ra, tổng thu nhập lãi và phí giao thức trị giá 3,04 triệu đô la Mỹ đã được phân phối cho TRU Staker.

nguồn:

nguồn:https://app.truefi.io/stake

2.3 Phía cầu cốt lõi mã thông báo

Các nhà đầu tư lạc quan về đường cho vay tín dụng và TrueFi trong một thời gian dài có nhu cầu bố trí trong vòng thị trường gấu này.Đường đua tín dụng vẫn đang ở giai đoạn đầu, hiện tại có vẻ như việc kiểm soát rủi ro nội bộ của đường đua đã đủ ổn định và quy mô lớn duy nhất là TrueFi. Với sự ra mắt gần đây của chiến lược đa chuỗi và dự án cho vay tín dụng định hướng, quy mô kinh doanh của TrueFi có thể sẽ tăng nhanh sau khi các cơ hội kinh doanh chênh lệch giá trên chuỗi xuất hiện. Vì vậy, ở giai đoạn này, cho dù đó là "cung cấp khoản cho vay/thanh khoản trước rồi mới đặt cược" hay "mua trực tiếp đặt cược", thì đó đều là một chiến lược tốt.

Đối với người đi vay, việc nắm giữ số lượng TRU lớn hơn sẽ giúp tăng khả năng vượt qua khoản vay.Bởi vì mỗi khoản vay yêu cầu không ít hơn 15 triệu phiếu bầu và 80% số phiếu bầu trong một lần bỏ phiếu ủng hộ, nên TRU có động cơ khuyến khích người vay tham gia quản trị. Theo mức giá hiện tại là 0,093 đô la Mỹ mỗi mảnh, chi phí để có được 15 triệu phiếu bầu là khoảng 1,4 triệu đô la Mỹ. Theo tỷ lệ hoàn vốn hàng năm 15% của chênh lệch phí quỹ vĩnh viễn và chi phí vay trung bình là 11%, chi phí của 15 triệu TRU có thể được chi trả hoàn toàn bằng khoản vay không dưới 35 triệu đô la Mỹ.

2.4 Tóm tắt Mô hình Token

Các đợt phát hành mã thông báo trong tương lai sẽ xoay quanh cách thực hiện tốt công việc khuyến khích.Kể từ tháng 7 năm 2022, số lượng mã thông báo không khuyến khích còn lại sẽ được phát hành là không nhiều. Số lượng phát hành chính trong tương lai sẽ đến từ cơ chế khuyến khích. Thông qua các ưu đãi cho Lending và staking thanh khoản, bên ký quỹ sẽ vẫn có một số lượng mã thông báo tương đối lớn trong tương lai.

Bằng cách phân phối thu nhập lãi để phù hợp với rủi ro và lợi nhuận của người đặt cược TRU, sẽ có động lực hơn để xem xét từng khoản vay tín dụng.Những người đặt cược TRU không chỉ chịu rủi ro trước khi cho vay—chính họ bỏ phiếu quyết định những người vay nào sẽ hỗ trợ tín dụng, mà còn chịu rủi ro sau khi cho vay—nếu họ gặp phải nợ khó đòi, những người đặt cược TRU cũng là làn sóng đầu tiên của những người chịu thiệt hại. lỗ vốn. Trong một số hệ thống mã thông báo, chỉ có các ưu đãi đặt cược được cung cấp mà không phân phối lợi nhuận.

Tuy nhiên, trong hai năm tới, tỷ lệ mã thông báo mới được phát hành trên tổng số mã thông báo đang lưu hành vào đầu năm sẽ đạt 20% và thị trường gấu thiếu cơ hội chênh lệch giá sẽ có ít nhu cầu vay tín dụng, và giá của TRU sẽ chịu áp lực đáng kể trong tương lai.

tiêu đề phụ

3. Bối cảnh cạnh tranh dự án

3.1 Cấu trúc thị trường cơ bản & Đối thủ cạnh tranh

3.1.1 Đối thủ giai đoạn này

Các dự án cho vay tín dụng trên thị trường hiện tại bao gồm Maple Finance, Goldfinch, Clearpool và Atlantis Loans, v.v. Từ góc độ mô hình kinh doanh và khối lượng kinh doanh, đối thủ cạnh tranh chính hiện tại là Maple Finance.

Về lâu dài, các yếu tố cốt lõi của kiểm tra khoản vay tín dụng là: quy mô, khả năng kiểm soát rủi ro và khả năng định giá rủi ro.

Từ góc độ tổng quy mô phân phối, sự khác biệt giữa TrueFi và Maple Finance là không rõ ràng, nhưng từ góc độ TVL, TVL của Maple Finance là 500 triệu đô la Mỹ, cao hơn TVL của TrueFi (320 triệu đô la Mỹ), trong đó phản ánh rằng hai công ty đang hấp thụ tiền gửi Khả năng là khác nhau. Do tiền gửi của TrueFi và Maple Finance đến từ người dùng thông thường nên bất kỳ ai cũng có thể cho vay tài sản, do đó khả năng tiếp thị và thu hút khách hàng của bên dự án là một yếu tố quan trọng trong việc xác định quy mô cho vay tín dụng trong giai đoạn theo chu kỳ. Về vấn đề này, Maple có lợi thế:

Trước hết, Maple Finance hoạt động tích cực hơn trên mạng xã hội và đã thực hiện nhiều Không gian Twitter hơn cũng như nhiều hoạt động khác nhau, điều này có lợi cho việc thúc đẩy dự án thu hút nhiều tiền gửi hơn.Đặc biệt là sau cơn bão CeFi vào tháng 6, thông qua Twitter Space, các loại podcast/phỏng vấn và các chương trình khác, công khai định vị sản phẩm, v.v., đồng thời phản hồi kịp thời các vấn đề của cộng đồng. Đây có thể là một trong những lý do quan trọng khiến giá token của Maple Finance nhanh chóng tăng trở lại như trước khi xảy ra sự cố trong làn sóng phục hồi này. Cũng có thể thấy từ số lượng tweet mà Maple đã đăng tổng cộng 2.895 tweet kể từ năm 2019 và TrueFi đã đăng 4.180 tweet kể từ năm 2017. Ngược lại, số lượng tweet trung bình hàng năm của Maple Finance cao hơn TrueFi About 25%.

Thứ hai, tỷ lệ hoàn vốn cao hơn so với TrueFi và chiến lược khả thi là khai thác những khách hàng có rủi ro cao hơn, điều này có thể dễ dàng thu hút nhiều tiền hơn trong giai đoạn thị trường tăng giá.nguồn:

nguồn:https://dune.com/scottincrypto/Maple-Deposits

nguồn:

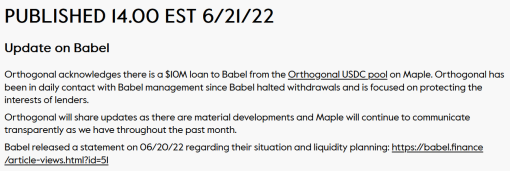

nguồn:https://maple.finance/news/updates-on-celsius/

Vấn đề được phản ánh lần này là việc kiểm soát rủi ro của Maple có vấn đề, điều này có thể quyết định sự sống chết của dự án và TrueFi có lợi thế hơn về mặt này.

Khả năng kiểm soát rủi ro được chia thành kiểm soát rủi ro trước khi cho vay, kiểm soát rủi ro khi cho vay và kiểm soát rủi ro sau khi cho vay, trong ngành tài chính truyền thống, các khoản vay lừa đảo thường có thể được chia thành ba tình huống:

(1) Sử dụng thông tin nhận dạng của người khác để lừa đảo vay tiền;

(2) Sử dụng thông tin cá nhân thực, nhưng giả mạo dữ liệu tín dụng, chẳng hạn như giấy chứng nhận tài sản và giấy chứng nhận thu nhập;

(3) Khai man việc sử dụng kinh phí.

Đối với trường hợp đầu tiên, với sự phát triển của công nghệ, thông thường có thể đạt được một mức độ trốn tránh nhất định thông qua thông tin sinh trắc học thực, chẳng hạn như dấu vân tay, nhận dạng khuôn mặt và các công nghệ khác, cần được xử lý trực tiếp, thẻ ID hợp lệ, vân vân. Đã có nhiều giải pháp trong ngành tài chính truyền thống.

Đối với loại tình huống thứ hai, người dùng thường được yêu cầu nộp giấy chứng nhận tài sản có xác nhận chính thức, giấy chứng nhận thu nhập, báo cáo tín dụng và các nhân viên cho vay thường xuyên đến hiện trường để sàng lọc rủi ro.

Các biện pháp quản lý rủi ro đối với loại tình huống thứ nhất và thứ hai thuộc về kiểm soát rủi ro trước khi cho vay.

Đối với trường hợp thứ ba, nó thường quy định việc sử dụng vốn, ví dụ như trong phạm vi hệ thống kinh doanh của chính mình, sau khi người dùng đặt hàng mua hàng, phương thức thanh toán có thể được thay đổi thành khoản vay tín dụng.

Các biện pháp quản lý rủi ro đối với loại tình huống thứ ba thuộc về kiểm soát rủi ro trong cho vay.

Sau khi vỡ nợ tín dụng xảy ra, các tổ chức tài chính truyền thống sẽ sử dụng các phương pháp như thu nợ, tố tụng pháp lý và bán gói tài sản cho cơ quan xử lý tài sản không hiệu quả để thu tiền. Do cơ chế trừng phạt cuối cùng rơi vào các cá nhân hoặc công ty cụ thể, nên tập hợp các mô hình này nhìn chung có thể đảm bảo rằng tỷ lệ vỡ nợ của các khoản vay tín dụng trong hệ thống tài chính truyền thống ở mức thấp và bù đắp các khoản nợ tiềm ẩn thông qua lãi suất cao hơn.

Các biện pháp quản lý rủi ro xử lý nợ xấu thuộc biện pháp kiểm soát rủi ro sau cho vay.

Trong lĩnh vực cho vay tín dụng trong Crypto, vẫn chưa thể đạt được một vòng khép kín hoàn chỉnh “trước-vay-vay-sau-vay” trên chuỗi thuần túy, vì nếu có vỡ nợ thì chỉ có thể xử lý dứt điểm. xích.Do phía cầu tín dụng thường là một tổ chức đầu tư tiền điện tử nên không có ràng buộc pháp lý, không có yêu cầu rõ ràng về việc sử dụng vốn, tỷ lệ đòn bẩy, v.v., và càng khó làm rõ "tài chính ngoại bảng " và việc sử dụng thực sự, do đó, các tổ chức cho vay không chỉ cần có ngoại tuyến. Sức mạnh truy tố cũng đòi hỏi khả năng phân tích và thu thập thông tin trên chuỗi.

TrueFi cho đến nay vẫn chưa có giông bão, trong khi Maple Finance đã vay từ Babel Finance. Hệ thống đánh giá tín dụng của Maple Finance cần được cải thiện và điều này sẽ quyết định số phận cuối cùng của dự án.

Quyền định giá rủi ro có liên quan đến chênh lệch lãi suất.Cơn giông bão này ít nhất cho thấy rằng mức chênh lệch hiện tại có thể vẫn không đủ để bù đắp các rủi ro tiềm ẩn và Maple Finance cần tiếp tục sửa đổi mô hình định giá của mình.

3.1.2 Đối thủ cạnh tranh tiềm ẩn

Tín dụng DID hoặc một đối thủ cạnh tranh tiềm năng trong tương lai.Vitalik đã đề cập đến mã thông báo soulbound (SBT) trong bài báo "Xã hội phi tập trung: Tìm kiếm linh hồn của Web3". Sesame Credit hoặc FICO Score, việc tham gia vào lĩnh vực cho vay tín dụng sẽ dễ dàng hơn, điều này sẽ đe dọa đến việc thực hiện tầm nhìn dài hạn của TrueFi.

Tuy nhiên, hệ thống đánh giá tín dụng của TrueFi cũng bao gồm dữ liệu trên chuỗi để tạo thành một kế hoạch đánh giá toàn diện hơn.

3.2 Lợi thế cạnh tranh và lợi thế cạnh tranh của dự án

TrueFi hiện có hai ưu điểm cốt lõi:

biện pháp quản lý rủi ro.Cả TrueFi DAO Pools và TrueFi Capital Markets đều áp dụng cấu trúc đánh giá hai cấp: đầu tiên đánh giá người vay, sau đó đánh giá một khoản vay duy nhất, dựa trên quy trình kiểm soát rủi ro của hệ thống tài chính truyền thống. Việc phê duyệt và đánh giá các khoản vay tín dụng trước khi cho vay chỉ có thể được đánh giá dựa trên dữ liệu và thông tin tại thời điểm phê duyệt và mô hình đánh giá không thể bao gồm rủi ro đuôi sau khi cho vay.Các biện pháp quản lý rủi ro là rất quan trọng. Vì chúng tôi không thể biết mô hình và thông số quản lý rủi ro cụ thể của TrueFi, nên xét từ khoản cho vay của TrueFi cho Three Arrows Capital vào tháng 5, có thể có vấn đề với việc kiểm soát rủi ro trước khi cho vay, nhưng khoản vay này lẽ ra đã hết hạn vào tháng 8 năm nay. khoản vay tín dụng được trả trước vào tháng 6, điều này cũng cho thấy TrueFi có lợi thế hơn về khả năng quản trị rủi ro sau khoản vay. TrueFi đã được hỗ trợ trong việc lựa chọn người vay và điều kiện vay để duy trì tỷ lệ nợ xấu bằng không. Kỳ hạn tập trung của các khoản vay vào tháng 8 năm nay có thể kiểm tra lại khả năng kiểm soát rủi ro của TrueFi. Nhìn chung, trong tổng số dư nợ, Alameda Research vẫn cần trả 35,04 triệu đô la Mỹ, chiếm khoảng 13%, Tập đoàn Amber vẫn cần trả khoảng 65,86 triệu đô la Mỹ, chiếm khoảng 1/4 và Wintermute cũng cần trả .Khoảng 92 triệu USD cần phải trả, chiếm khoảng 35%. Ngoài ra, con nợ còn có Bastion Trading, Folkvang, v.v. Tuy nhiên, những con nợ nói trên vẫn chưa tiết lộ rằng có nguy cơ phá sản hoặc vỡ nợ vào thời điểm hiện tại và hiện tại có vẻ như khả năng xảy ra cơn bão nợ còn lại là không cao.

Khả năng mở rộng kinh doanh.tiêu đề phụ

4. Rủi ro

Cạnh tranh từ các dự án khác trong đường đua cho vay tín dụng.Clearpool, công ty có cùng lộ trình chia nhỏ, đã hoạt động ổn định cho đến nay và có thể tồn tại và phát triển mạnh mẽ hơn trong đợt thị trường giá xuống này. Cũng có sự khác biệt trong mô hình kinh doanh của đường cho vay tín dụng.Ví dụ, Goldfinch hấp thụ tiền gửi trên chuỗi và cho các thương gia ngoài chuỗi cho vay, đồng thời có thể tham gia thị trường tín dụng của các tổ chức vừa và nhỏ bằng cách điều chỉnh kiểm soát rủi ro của riêng mình người mẫu.

Sự trưởng thành dần dần của tín dụng DID cũng có thể trở thành nền tảng kỹ thuật của hoạt động cho vay tín dụng, phá vỡ tính độc quyền của mô hình kiểm soát rủi ro hiện tại.Các phương pháp kiểm soát rủi ro hiện tại của TrueFi là độc quyền ở một mức độ nhất định. Nếu DID hiện đã trưởng thành hơn và kết hợp nhiều chiều dữ liệu hơn, thì có khả năng cắt giảm các khoản cho vay tín dụng, điều này có thể hình thành một mô hình kiểm soát rủi ro mới vượt trội so với TrueFi.

Các biện pháp quản lý đã thắt chặt lĩnh vực tiền điện tử, dẫn đến nhu cầu hạ nguồn bị thu hẹp.tiêu đề cấp đầu tiên

tiêu đề phụ

1. Vấn đề cốt lõi

(1) Không gian thị trường

Ngay cả khi tổng giá trị thị trường của các loại tiền kỹ thuật số vẫn ở mức hiện tại, hoạt động chênh lệch quỹ hợp đồng vĩnh viễn dựa trên TOP 5 loại tiền tệ không ổn định sẽ có công suất hàng năm khoảng 100 tỷ, không bao gồm các sàn giao dịch tập trung và tạo thị trường AMM nhu cầu. Nếu câu chuyện về "vàng kỹ thuật số" của Bitcoin cuối cùng có thể được hiện thực hóa ở một mức độ nhất định trong tương lai và các chuỗi công khai chức năng như Ethereum sẽ trưởng thành hơn nữa, thì nhu cầu về chênh lệch giá và tạo lập thị trường trên toàn bộ thị trường sẽ tiếp tục mở rộng. Ở giai đoạn này, nhu cầu tín dụng của các tổ chức đầu tư thương mại và công ty quản lý tài sản với tư cách là nhóm khách hàng chính cũng sẽ tăng theo.

(2) Tính chu kỳ của nhu cầu hạ nguồn:

Nhu cầu tín dụng là nhu cầu thuận theo chu kỳ, hiện nay hoạt động cho vay tín dụng bằng tiền điện tử chủ yếu được sử dụng trong các hoạt động tài chính như tạo thị trường và kinh doanh chênh lệch giá, đặc biệt kinh doanh chênh lệch giá là một nhu cầu tương đối chậm, vì vậy nhu cầu cho vay tín dụng trong thời kỳ bùng phát có thể còn chậm hơn. Sau đó, một dự án như TrueFi có thể là mục tiêu theo chu kỳ mạnh mẽ.

nguồn:

nguồn:https://app.truefi.io/stake

(3) Thay thế mô hình đánh giá tín dụng TrueFi sau khi đáo hạn SBT và các mô hình khác

tiêu đề phụ

2. Mức định giá

Xét về tính chu kỳ mạnh mẽ trong hoạt động kinh doanh của TrueFi, các chỉ số định giá truyền thống như PS và PE có thể sẽ tăng cao do hoạt động kinh doanh sẽ nguội lạnh hơn trong tương lai. Đồng thời, TrueFi chưa trải qua một chu kỳ tăng-giảm hoàn chỉnh và chiều thời gian của các chỉ số lịch sử trong quá khứ có thể được đề cập là không đủ.

Việc đầu tư vào TrueFi có thể vẫn phải đưa ra những nhận định mơ hồ từ chu kỳ lớn và sự phục hồi dần của khối lượng kinh doanh. Các chỉ số sau đây giúp chúng tôi đưa ra quyết định:

(1) Các chỉ số hướng tới nhu cầu: tỷ lệ tài trợ hợp đồng vĩnh viễn, chênh lệch kỳ hạn, Phí gas và các chỉ số khác có thể thể hiện sức nóng của thị trường;

(2) Chỉ tiêu quy mô: TVL, Tổng dư nợ;

(3) Các chỉ tiêu kiểm soát rủi ro: tỷ lệ nợ xấu;

(4) Chỉ số lợi nhuận: Phí trả cho stkTRU;

(5) Chỉ báo thanh khoản: Tỷ lệ cầm cố TRU.

tiêu đề phụ

3. Tổng hợp đánh giá trị giá sơ bộ

Ngay cả khi đánh giá từ nhu cầu hiện tại về kinh doanh chênh lệch giá và tạo lập thị trường, cho vay tín dụng là một trong những hướng đi có tiềm năng lớn trong tương lai của DeFi. Với sự trưởng thành của các cơ sở hạ tầng khác như DID, các kịch bản ứng dụng và quy mô nhu cầu cho vay tín dụng sẽ trở nên phong phú hơn.

TrueFi đã trở thành một dự án rất cạnh tranh trong lĩnh vực này, bất kể từ góc độ các chỉ số quy mô như TVL và các khoản vay đã phát hành, hay từ góc độ sống sót an toàn sau cơn bão CeFi/DeFi lần này. và khả năng mở rộng của doanh nghiệp trong tương lai.

Nhóm TrueFi có kinh nghiệm cao cấp trong lĩnh vực tài chính truyền thống và có thể áp dụng kiến thức và kinh nghiệm quản lý rủi ro trong quá khứ vào dự án. Đặc biệt là ở giai đoạn hiện tại khi cơ sở hạ tầng như tín dụng DID và các biện pháp quản lý rủi ro trên chuỗi khác còn tương đối thiếu, kinh nghiệm và khả năng này có thể giúp TrueFi đối phó với các sự kiện rủi ro có tác động lớn hơn. Sự hợp tác gần đây với Woo Network cũng cho thấy TrueFi không gò bó trong phạm vi kinh doanh của riêng mình mà sẵn sàng đổi mới sản phẩm để đáp ứng nhu cầu mới của khách hàng với tiền đề kiểm soát rủi ro.

tiêu đề cấp đầu tiên

Phần 5 Tài liệu tham khảo

Cơ chế dự án:

Dữ liệu dự án:

https://dune.com/tt_tyler/tru-staking-burns

https://www.linkedin.com/company/trusttoken/people/

https://dune.com/queries/636881/1186840

https://info.uniswap.org/#/pools/0xd7c13ee6699833b6641d3c5a4d842a4548030a82

Dữ liệu khác:

https://dune.com/scottincrypto/Maple-Deposits

https://www.binance.com/zh-CN/futures/funding-history/quarterly/1