この記事の由来は Bankless, 原著者:Ben Giove、Odaily翻訳者のKatie Kooが編集。

この記事の由来は

, 原著者:Ben Giove、Odaily翻訳者のKatie Kooが編集。

これは暗号通貨業界で最も暗い日の一つです。 SBF率いる2番目に大きな集中型取引所であるFTXは崩壊の危機に瀕している。 FTXはユーザーの1対1出金ニーズに応えることができず、顧客預金には80億~100億ドルもの格差があると言われている。

FTXがどのようにしてこれほど多額の損失を出したのか正確には不明だが、FTXとSBFが共同設立し所有する商社アラメダ・リサーチとの間に密接な関係があったのではないかと多くの人が推測している。

チェーン上のデータが私たちに伝えていることも氷山の一角です。私たちは昨日、FTX の一連の業務をレビューし、現在の状況とデータを組み合わせて、物事がどのように展開したか、アラメダとアラメダとの関係を深く理解しました。 FTX、および流動性危機が DeFi 世界に及ぼす影響。主な質問は次の 3 つです。

アラメダはいくらの資金をDeFiに送金しましたか?

どの DeFi プロトコルが最も大きな打撃を受けていますか?

クジラ投資家が逃亡したため、FTXは大暴落を経験した

過去1週間で、FTXは87億ドル以上の出金、77億ドル以上の預金、そして10億ドル以上の純流出を記録した。当然のことながら、これはこの期間のあらゆる取引の中で最大規模でした。

為替の流入と流出。出典: ナンセン

11月6日にCZがFTXについてツイートした後にパニックが始まり始めたが、そのずっと前から取引所への大幅な流出が見られ始めた。

画像の説明

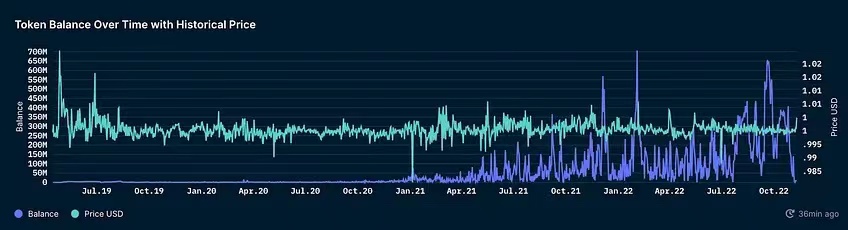

FTXホットウォレットのUSDC残高。出典: ナンセン

また、取引所におけるステーブルコインの流動性が驚くべき速度で低下していることも確認できます。 11月4日、FTXウォレットにはUSDCで1億4,030万ドルが保有されていたが、取引が本格化し始めたため、11月6日までにその数字は310万ドルまで減少した。

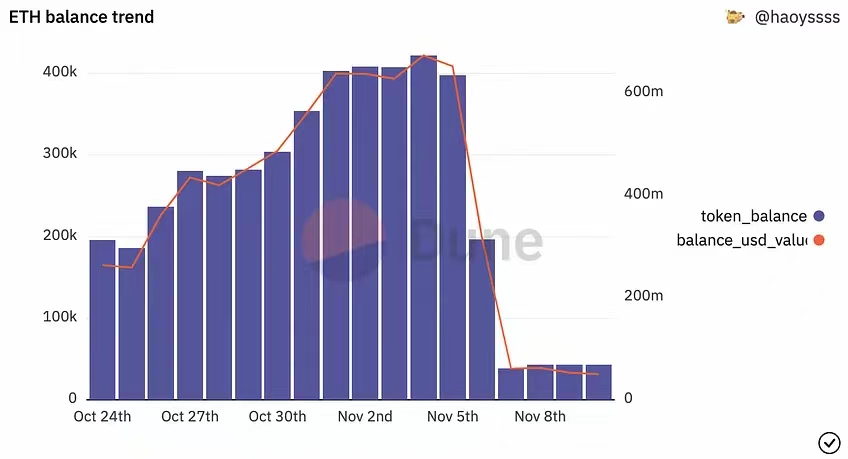

CZ氏のツイートを受けてFTXで保有されているETHも大幅に下落し、11月5日から11月7日までの間に35万8,000ETH以上がプラットフォームから引き出された。

FTXのETH残高。出典: デューン・アナリティクス

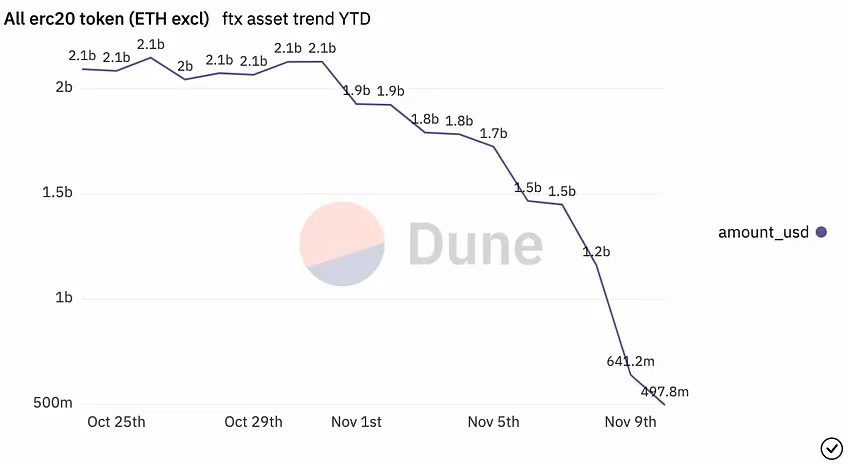

最後に下落したのは非ETH ERC20トークンで、11月5日から11月10日までの間にプラットフォーム上で約10億ドルの価値が失われた。この一部はステーブルコインの流出と価格下落に起因している可能性があるが、この残高の減少がよりゆっくりとしているように見えるという事実は、FTXユーザーが最初により大きな流動性資産を引き出し、次に資産を引き出して「質の高い資産に逃げている」ことを示唆している。より小さく、流動性の低い資産。

画像の説明

FTXのERC-20トークン残高。出典: デューン・アナリティクス

たとえば、0xbe385b59931c7fc144420f6c707027d4c2d37a81 という名前のウォレットは、11 月 6 日から 8 日の間に FTX から USDC と USDT で 2 億 6,900 万ドルを引き出しました。

このウォレットの所有者はまだ不明ですが、他のアドレスとの接続を調べることでいくつかの手がかりを得ることができます。

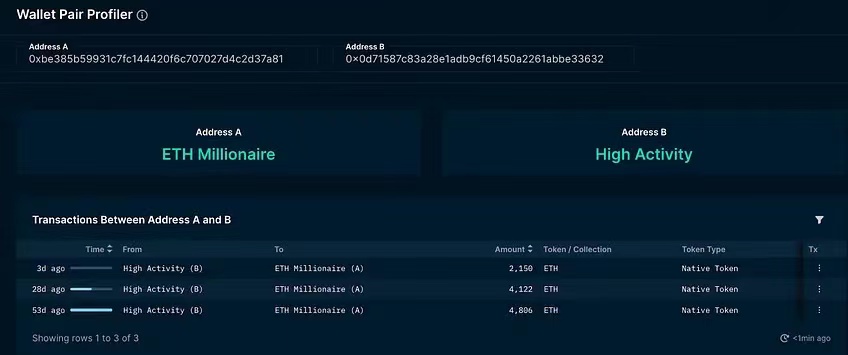

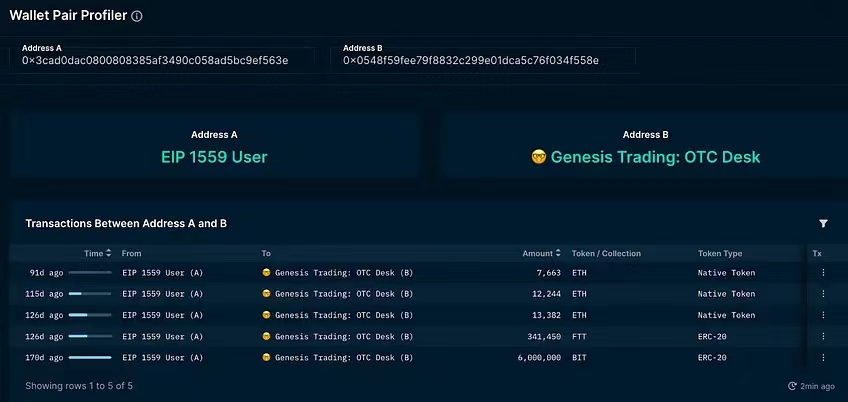

ウォレットAとウォレットBの間のトランザクション。出典: ナンセン

作成以来、ウォレット (ウォレット A とします) は別のアドレス: 0x0d71587c83a28e1adb9cf61450a2261abbe33632 (ウォレット B) から 11008 ETH を受け取りました。

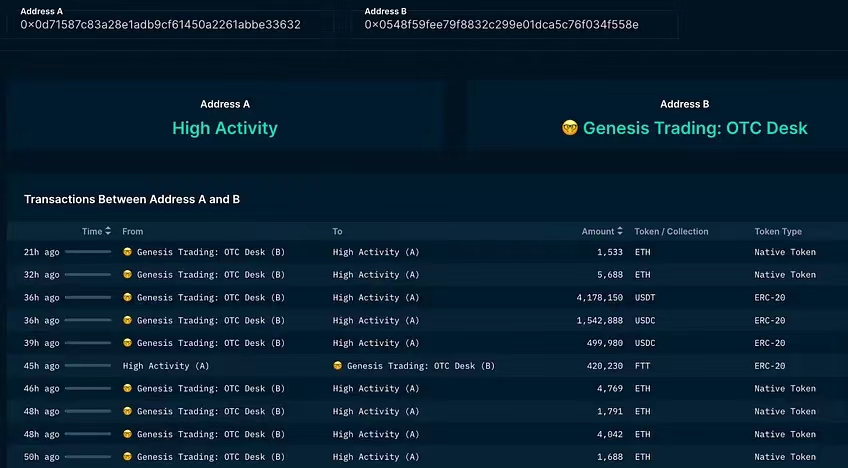

ウォレット B は Genesis OTC で取引されます。出典: ナンセン

B も同様に興味深い取引記録を持っています。設立以来、ジェネシス社から市場外で857,860 ETHを受け取り、一方、Three Arrows Capitalには507,785 ETHを送金しました。

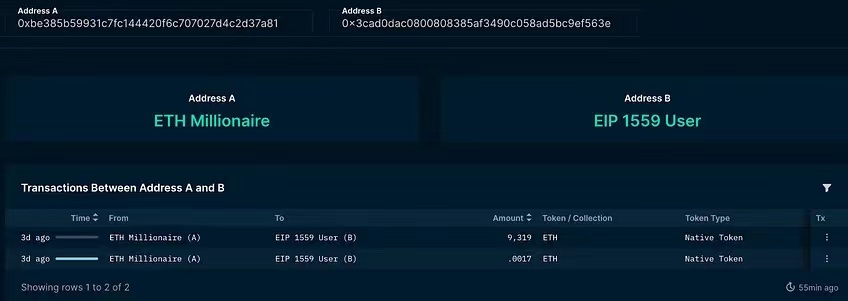

ウォレット A とウォレット C の間のトランザクション。出典: ナンセン

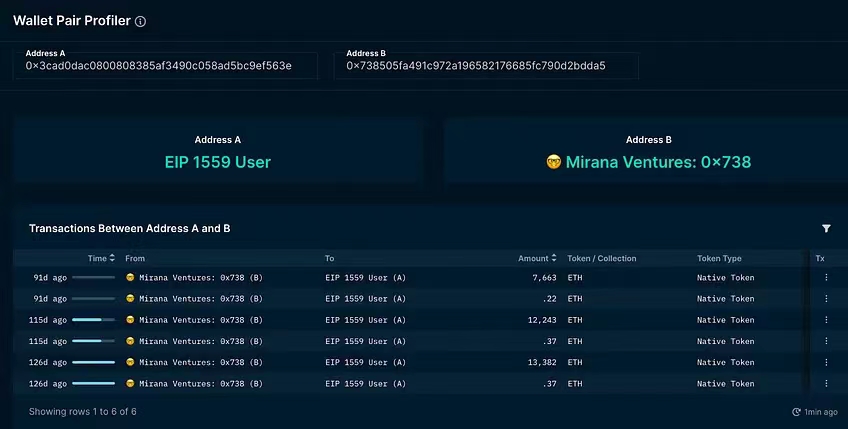

A はまた、9319 ETH を別のウォレット 0x3cad0dac0800808385af3490c058ad5bc9ef563e (ウォレット C) に送信しました。ウォレット C 自体には優れたインタラクション記録があり、Mirana Ventures (中央集権取引所 ByBit の初期投資部門) から 33,289 ETH を受け取りました。

Wallet C と Mirana Ventures の間の取引。出典: ナンセン

画像の説明

ウォレット C は Genesis OTC で取引されます。出典: ナンセン

副題

アラメダがFTX資金調達の抜け穴を塞ぐ

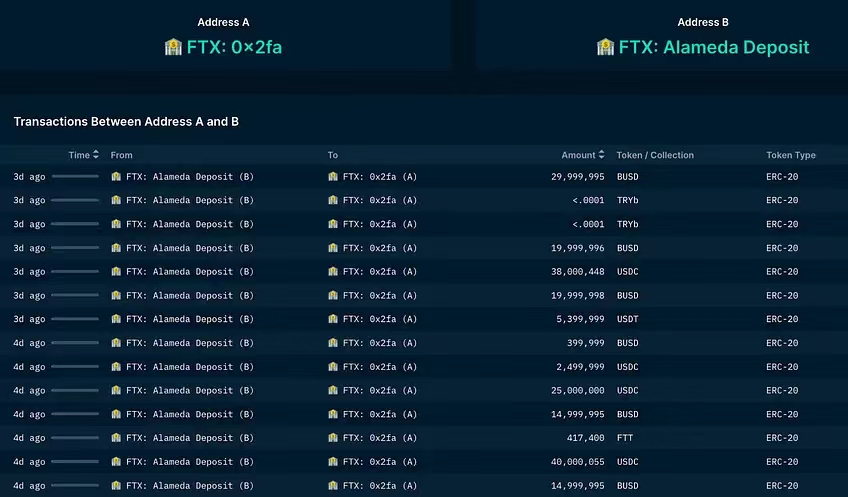

前述したように、アラメダは10月25日から11月4日まで、11月5日から7日までの間にFTXから数千万ドルを引き出したが、アラメダはUSDCとBUSD FTXに3億6090万ドル以上を入金した。

これは、資本の保全を求める参加者の中に取り付け騒ぎが起きている金融機関に資金を預けるはずがないことから、FTXがアラメダの資金と混ざり合っているという主張を裏付けるものと思われる。アラメダは試みたようだが、FTXの一見巨大な穴をふさぐことができなかった。

副題

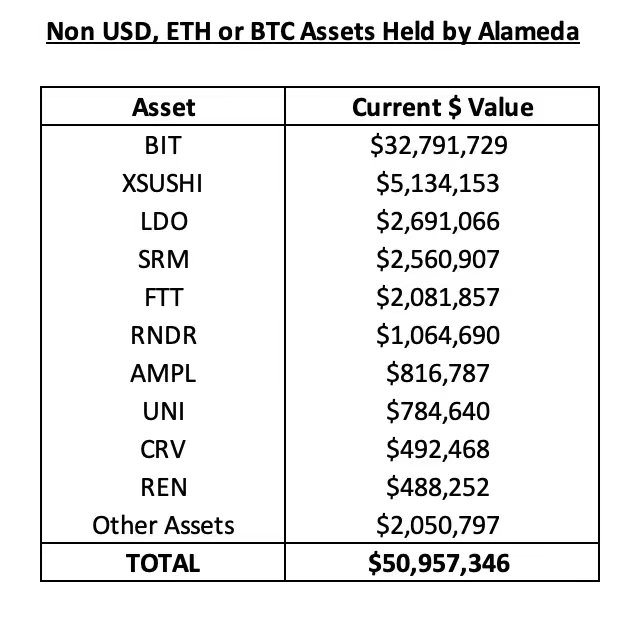

アラメダは依然として約5090万ドルのトークンと1200万ドルのオンチェーン担保不足債務を保有している

FTXの破綻とFTT(同社が融資の担保として使用している)の価格下落を受けて同社が破産するのではないかという憶測にもかかわらず、アラメダは依然として数百万のトークンをオンチェーンに保有しているようだ。

FTX や Alameda と直接関係のないプロジェクトの中で最大のポジションは xSUSHI と LDO で、合わせて 580 万ドル相当のトークンを保有しています。不安定な状態を考えると、アラメダはこれらの各トークンのポジションを清算する可能性が高いと思われます。

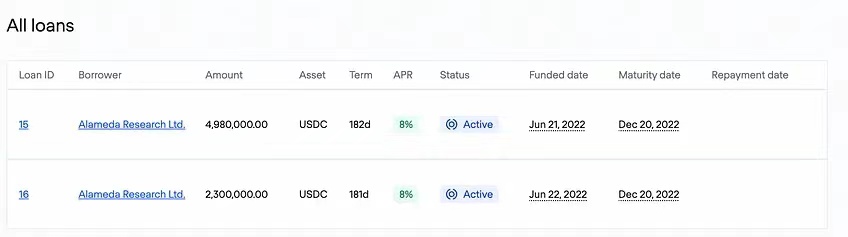

同社がDeFiに非常に積極的であることを考慮すると、アラメダの暴露により、同社が2つの住宅ローン融資プラットフォームであるClearpoolとTrueFiに約1,280万ドルの未払い負債を抱えていることも明らかになった。

画像の説明

アラメダは、DeFi最大の住宅ローン融資プラットフォームであるメイプル・ファイナンスに独自のプールを持っていた頃から、これらの商品の「常連」となっている。ありがたいことに、このプールは廃止されました。

また、クリアプールを通じたアラメダへの550万ドルの融資は、アポロ・キャピタルとコンパウンド・クレジット・パートナーズ企業を唯一の貸し手として、認可されたプールを通じて行われたことも注目に値する。

副題

MIM、USDT、stETH に圧力がかかる

アラメダはアブラカダブラの主要ユーザーであり、MIM を鋳造するための担保として FTT を使用しています。 11月3日時点で、未払いのMIM供給量の35%以上がFTTによって裏付けられていたため、アブラカブドラのFTXおよびFTTへのエクスポージャーは重要です。その結果、FTXとアラメダに問題が発生した場合、DeFiユーザーはステーブルコインへのエクスポージャーを減らすことになりました。

MIM の最大の流動性源である Curve の MIM-3crv プールは、深刻なバランスを崩しました。この記事の執筆時点では、プールは 3CRV が 13.8%、MIM が 86.2% にすぎず、理想的な 50/50 分割ではありません。

画像の説明

この流動性の喪失により、MIM は大幅にペッグ解除され、米ドルに再ペッグされる前に 0.93 ドルまで下落しました。

アラメダは安価なMIMを購入する動機を与えられており、債務全額を返済するためにMIMに対する需要を生み出しているため、この急速な回復はCDP(債務担保ポジション)ベースのステーブルコインの性質によるものと考えられる。 MIM はカーブの非常に高い A ファクターからも恩恵を受けており、プールのバランスが著しく崩れている場合でも米ドルとのペッグを維持できます。

MIM/USDC 価格。出典: パーセク

画像の説明

3プール構成。出典: パーセク

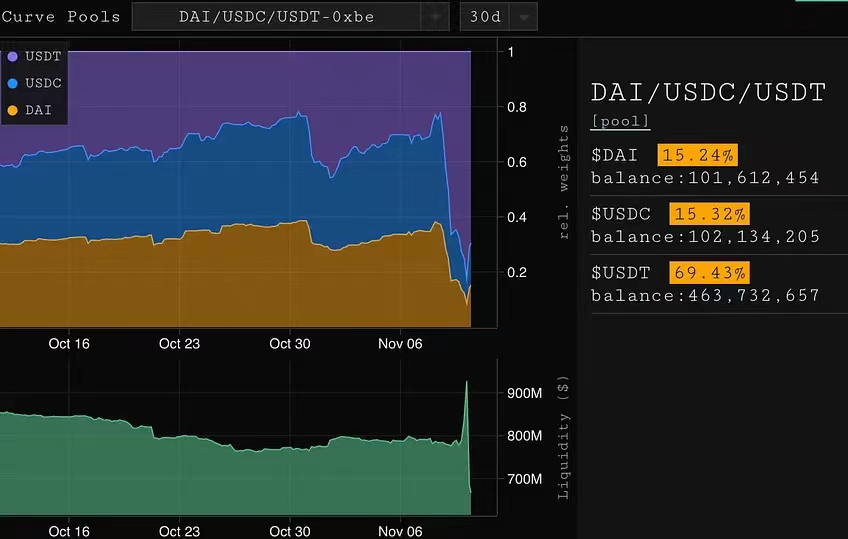

Curve の 3 プール (DAI/USDC/USDT) も明らかにバランスが悪く、DAI、USDC、USDT の割合は理想的な 3 番目ではなく、それぞれ 15.2%、15.3%、69.4% となっています。

これは、USDTのエクスポージャーを恐れた流動性プロバイダーがUSDCとDAIをプールから引き出して「逃げている」ことを示唆しています。

画像の説明

これらのカーブプールの不均衡は、特にエクスポージャーが確認または疑われるアラメダ関連のステーブルコインに関して、市場における大きな不安を示しています。これらの資産プールのリバランスは市場のパニックが沈静化している兆候である可能性があるため、投資家は今後数日から数週間、資産構成に注目する可能性がある。

要約する

副題

要約する

ブロックチェーンの透明性により、FTX のクラッシュの影響に関する豊富な分析にアクセスできるようになりましたが、この記事ではそのほんの表面をなぞっただけです。

これまで見てきたように、取引所の運営前および運営中にFTXとアラメダの間で資金が流れ、両事業体が想像以上に密接な関係にあると人々に確信させた。また、非常に大きな事業体 (FTX) であるため、実行中に数億ドルのステーブルコインを引き出し、資金の一部またはすべてを回収することができたこともわかりました。また、アラメダには市場に投げ捨てられるリスクのあるトークンがまだ5,000万ドル以上、債務不履行のリスクが高いと思われる未払いのローンが1,200万ドル以上残っていることもわかります。