原文作者|Arthur Hayes (BitMEX 共同創辦人)

編譯| 南枳( @Assassin_Malvo )

全文要點總結:

短期無憂:由於哈里斯的大選需求,短期內沒有大崩盤風險,一旦週五市場大幅下跌,哈里斯將在周末(約 11、 12 號)指使財政部長耶倫聯合日本出台救市政策。

長期重點觀察關聯性:長期日圓兌美元仍將升值,日圓套利交易或走向終結,重點觀察比特幣與匯率的關聯性。

套利交易終結底層邏輯:日本透過長年超低利率壓制日圓價格,有效實現股票和房地產的上漲。但日圓過度貶值,通膨問題已不容忽視。日本解除對日圓的金融壓制,將導致債券利率上升;由於債務高企,若不想印鈔還債券利息,日本央行需要向日本其他單位出售債券;進一步導致日本其他單位出售外國資產,尤其是美股;歷史法則表明,日圓升值與美股下跌關聯性高,且上述套利交易平倉部位可能非常巨大,或將導致迅猛的連鎖反應。

以下為原文編譯

當市場下跌但你又需要贏得選舉時,你會怎麼做?

如果你是政治家,答案很簡單:你的首要目標是確保連任。因此,你印鈔票並操縱價格上升。

想像一下,你是民主黨提名的美國總統候選人 Kamala Harris(下稱哈里斯),面對一個強大的橙色人物(註:川普)。你需要一切都順利,因為你副總統的任期內,自上次選舉以來發生了太多錯誤,選舉日你最不需要的就是一場全球性的金融危機。

當雷曼兄弟在 2008 年 9 月破產時,喬治·W·布希即將結束他的第二個總統任期,這真正引發了全球金融危機。有人可能會說因為他是共和黨總統,歐巴馬作為民主黨人的一部分吸引力在於他是另一個黨派的成員,因此不對經濟衰退負責,歐巴馬隨後贏得了 2008 年的總統大選。

讓我們再次關注哈里斯的困境,如何應對日本公司巨額日圓套利交易引發的全球金融危機。她可以讓事情順其自然,讓自由市場摧毀過度槓桿化的企業,並允許富裕的嬰兒潮世代中的金融資產持有者體驗一些真正的痛苦。或者,她可以指示美國財政部長“壞女孩”耶倫。用印製的鈔票來解決這個問題。 (Odaily 註:詳見 Arthur 前文“ Bad Gurl ”,主要為 Arthur 認為耶倫將財政政策用於滿足拜登政府的不合理需求。)

就像任何政治家一樣,無論黨派隸屬或經濟信仰如何,哈里斯都會指示耶倫使用她可用的貨幣工具來避免金融危機。當然,這意味著某種形式的印鈔機會以某種方式運作。哈里斯不會希望耶倫等待,她希望耶倫立即採取有力行動。因此,如果你同意我的觀點,認為日圓套利交易的平倉可能會崩潰整個全球金融體系,你也必須相信耶倫將在下星期一,即 8 月 12 日亞洲交易開盤時立即採取行動。

為了讓你印象深刻地了解日本公司套利交易平倉可能帶來的潛在影響的規模和大小,我將透過德意志銀行 2023 年 11 月的一份優秀研究報告來逐步說明。然後,我將介紹如果我被任命為美國財政部長,我將如何建立救助計畫。

日圓套利體系與未來走勢

什麼是套利交易?套利交易是指你借入低利率貨幣,並購買另一種貨幣的金融資產,這些資產的收益率更高或有更高的升值機會。一些投資者對貨幣風險進行了對沖,有些則沒有。在這種情況下,因為日本央行可以無限量印製日圓,日本公司沒有必要對借入的日圓進行對沖。

德意志銀行在 2023 年寫了一份題為「世界上最大的套利交易」的報告。作者提出了一個問題「為什麼日圓套利交易沒有崩盤並把日本經濟拖垮?」今天的情況與去年年底大不相同。

普遍的看法是,日本負債累累。對沖基金經理人一個接一個地賭日本即將崩潰。但那些押注日本崩潰的人總是輸。這種交易不是白叫「寡婦製造者」。許多宏觀投資者對日本過於悲觀,因為他們未能理解日本的公共和私人資產負債表的綜合情況。對於相信個人權利的西方投資者來說,這是一個容易犯的心理錯誤。但在日本,集體至高無上。因此,在西方被視為私有的某些行為主體,在日本只是政府的另一個分支。

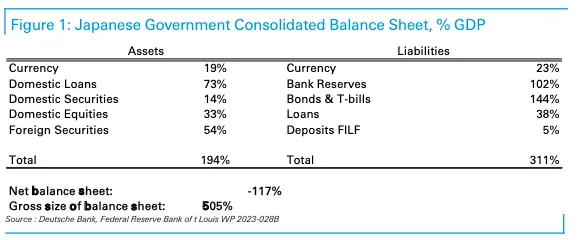

讓我們先處理負債方面的問題。這些是為套利交易提供資金的來源,即日圓是如何被借入的。這些資金有相應的利息成本。主要有兩項:銀行儲備和債券及國庫券。

銀行儲備- 這些是銀行在日本央行持有的資金。由於日本央行在進行債券購買時會創造銀行儲備,所以金額非常大。請記住,日本央行持有幾乎一半的日本國債市場。因此,銀行儲備的金額龐大,達到 GDP 的 102% 。這些儲備的成本是 0.25% ,這是日本央行支付給銀行的利息。作為對比,聯準會對超額銀行儲備支付 5.4% 的利息。 (日本)這種資金成本幾乎為零。

債券及國庫券- 這些是政府發行的日本國債。由於日本央行的市場操控,日本公債殖利率處於極低水準。發佈時目前的 10 年期日本公債殖利率約為 0.77% 。這種資金成本非常低。

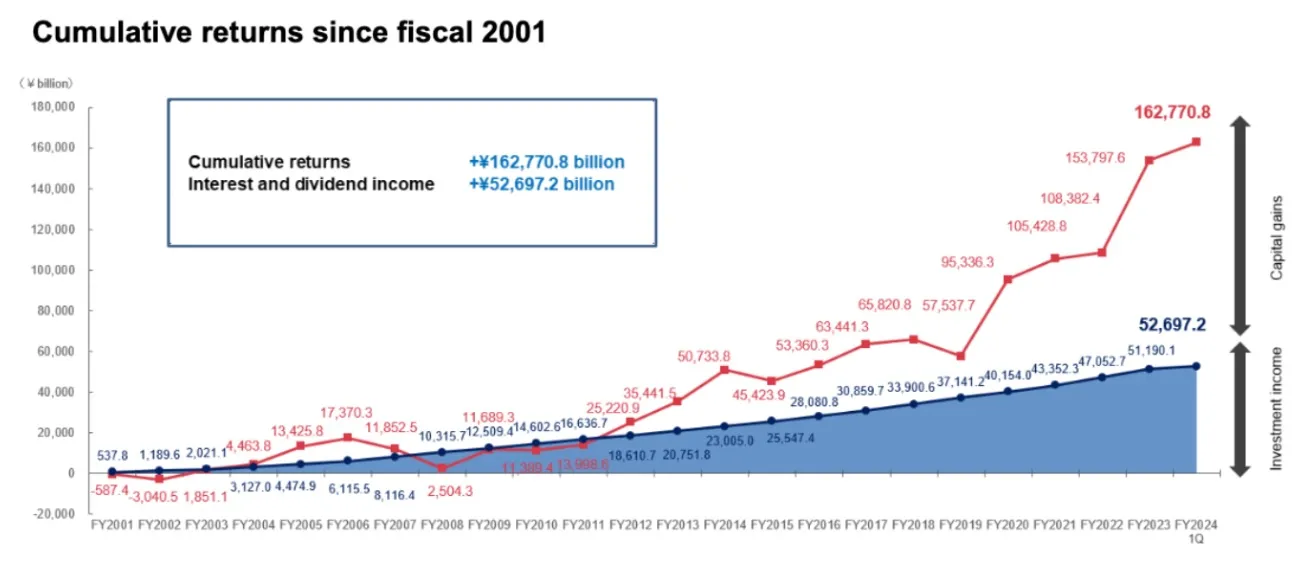

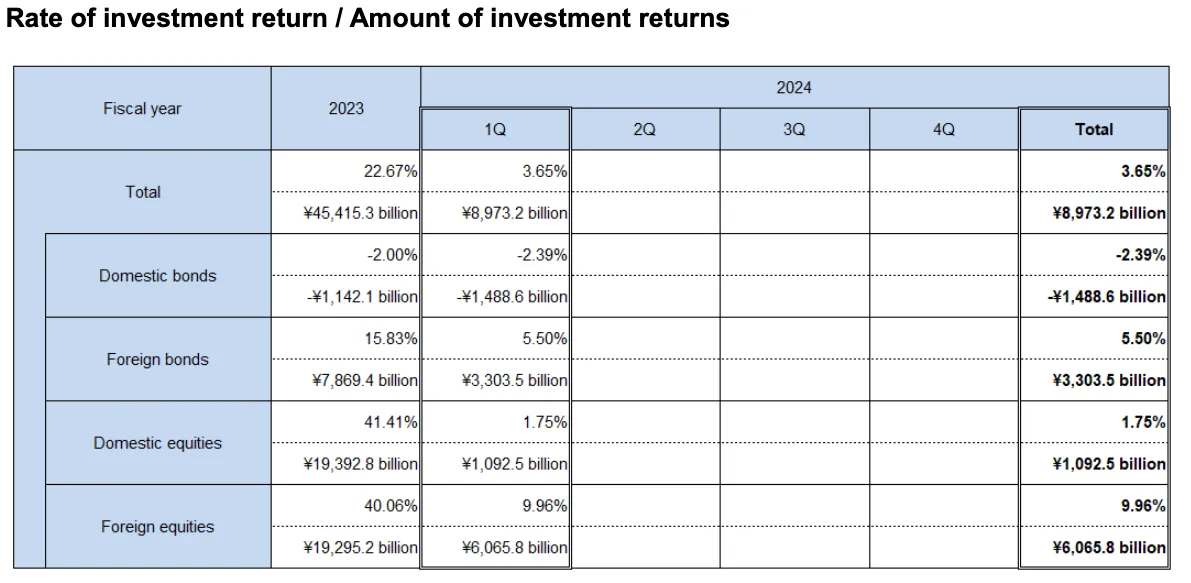

在資產方面,最大的一項是國外證券。這些是公共和私人部門在國外擁有的金融資產。一個龐大的私人外資持有者是政府退休金投資基金(GPIF)。 GPIF 擁有 1.14 兆美元的資產,是世界上最大的退休金基金之一,持有外國股票、債券和房地產。

國內貸款、證券和股票在日本央行固定債券價格時也表現良好。最後,由於大量日圓負債的產生導致日圓貶值,國內股票和房地產市場受到提振。

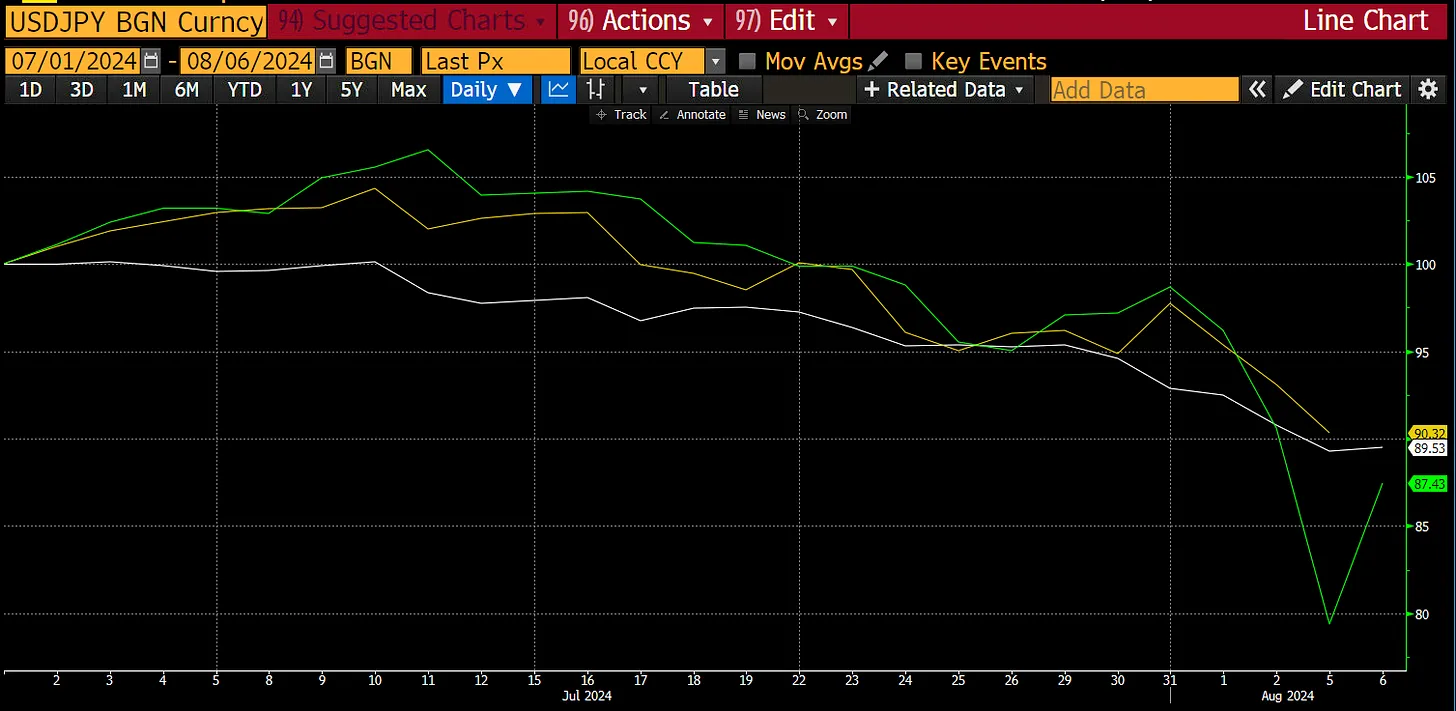

美元兌日圓(白色)上升,這意味著日圓相對於美元貶值了。它還帶動了納斯達克 100 指數(綠色)和日經 225 指數(黃色)一起上漲

整體來看,日本公司利用日本央行強加的金融壓制來為自己融資,並由於日圓的貶值而獲得高回報。這就是為什麼在全球通膨上升的情況下,日本央行能夠繼續運行世界上最寬鬆的貨幣政策。

GPIF 表現強勁,在過去十年更是如此。過去十年發生的事情是,日圓大幅貶值。隨著日圓的貶值,外國資產的報酬率飆升。

如果不是因為其外國股票和債券組合的出色回報,GPIF 上個季度會虧損。國內債券虧損是因為日本央行退出了殖利率曲線控制(YCC),導致日本公債殖利率上升和價格下跌。然而,日圓繼續貶值,因為日本央行和聯準會之間的利率差異非常之大。

日本公司大規模進行了這種交易。日本的 GDP 大約是 4 兆美元,總曝險為 505% ,他們承擔價值 24 兆美元的風險。這種交易顯然有所成效,但日圓變得太弱了。 7 月初美元兌日圓匯率達到 162 ,這實在是難以承受,因為國內通膨正在肆虐。

日本央行不想立即終止這筆交易,而是打算隨著時間的推移慢慢退出……他們總是這麼說。上田智於 2023 年 4 月接替黑田東彥成為日本央行行長,黑田是這項大規模交易的主要策劃者。他在形勢好的時候退出了。上田智是唯一願意嘗試解除這筆交易而「切腹資金」的候選人。市場知道上田智會試圖讓日本央行擺脫這套利交易。問題一直在於正常化的速度。

Odaily 極簡概括版

日本透過長年超低利率壓制日圓價格,有效實現了股票和房地產的上漲。但日圓過度貶值,通膨問題已不容忽視,現在計劃打破這一舊有模式。

終止套利交易

無序終止可能會是什麼樣子?日本公司的各種資產會發生什麼變化?日元會升值多少?

要終止這種交易,日本央行需要透過停止購買日本國債並最終將其賣回市場來提高利率。

在負債方面,會發生什麼事?

如果日本央行不再不斷壓低日本公債殖利率,殖利率將隨市場需求而上升,至少會達到與通膨相符的水平。日本的消費者物價指數(CPI)在 6 月較去年同期上漲 2.8% 。如果日本公債殖利率上升到 2.8% ,高於殖利率曲線上任何點的債券殖利率,那麼任何期限的債務成本都會增加。債券和國庫券負債項目的利息成本會急遽上升。

日本央行也必須提高支付給銀行儲備的利息,以防止這些資金逃離其控制。再次考慮到涉及的名目金額,這種成本將從幾乎為零上升到很高的水平。

簡而言之,允許利率上升到市場清算水準將迫使日本央行每年支付數千億日圓的利息來維持其部位。如果沒有出售資產的收入,日本央行將不得不印製大量日圓以支付其負債。這將使局勢惡化,通貨膨脹會上升,日圓將走弱。因此,必須出售資產。

在資產方面,會發生什麼事?

日本央行最大的頭痛是如何出售其大量的日本國債。在過去的二十年裡,日本央行透過其各種量化寬鬆(QE)和殖利率曲線控制(YCC)計畫摧毀了日本國債市場。從實際情況來看,日本國債市場已經不存在了。日本央行必須迫使日本公司中的另一成員履行職責,以不會使日本央行破產的價格購買日本國債。如果不確定該找誰,就找銀行。

日本商業銀行在 1989 年房地產和股市泡沫破滅後被迫去槓桿化。從那時起,銀行貸款一直停滯不前。由於企業沒有向銀行借款,日本央行才開始印鈔。鑑於銀行狀況良好,是時候將數千萬億日圓的日本國債重新打入其資產負債表了。

雖然日本央行可以要求銀行購買債券,但銀行需要從某處獲得資本。隨著日本國債殖利率上升,尋求利潤的日本企業和持有數兆美元外國資產的銀行將出售這些資產,將資本匯回日本,並將其存入銀行。銀行和這些企業將大量購買日本國債。由於資本流入,日圓升值,日本公債殖利率不會上升到讓日本央行破產的水平,同時它們減少持有量。

主要的受害者是日本公司出售以獲取資本回流的外國股票和債券價格下降。鑑於這種套利交易的巨大規模,日本公司是全球股票和債券的邊際價格製定者。這對任何「Pax Americana」(註:指美國)上市的證券尤其如此,因為它們的市場是日圓套利交易資本的首選目的地。由於日圓是自由可兌換貨幣,許多傳統金融交易帳戶反映了日本公司的情況。

隨著日圓走弱,越來越多的全球投資者被鼓勵借入日圓併購買美國股票和債券。隨著日元升值,每個人都急於同時平倉,因為他們高度槓桿化。

我之前給你展示了一張日圓走弱時的圖表。日元稍微升值會發生什麼事?

記住,美元兌日圓花費 15 年從 90 上升到 160 。在 4 個交易日內,它從 160 跌至 142 ,結果如下:

美元兌日圓(白線)升值 10% ,納斯達克 100 指數(白線)下跌 10% ,而日經 225 指數(綠線)下跌 13% 。這表示日圓升值百分比與股票指數下跌之間大致是 1: 1 的比例。如果美元兌日圓達到 100 ,即升值 38% ,那斯達克指數將跌至約 12, 600 點,日經指數將跌至約 25, 365 點

美元兌日圓達到 100 是可能的。日本公司的套利交易減少 1% 對應的名目金額約為 2,400 億美元。這是邊際上的大量資本。日本公司的不同參與者有不同的次要優先事項。我們看到了日本第五大商業銀行農林中央金庫的問題。他們的部分套利交易開始瓦解,不得不開始平倉。他們正在出售其持有的外國債券頭寸,並覆蓋美元兌日圓的遠期外匯對沖。

記住,每個人都在同時平倉相同的交易。我們和製定全球貨幣政策的精英都不知道日圓套利交易資金在金融體系中潛藏的總規模。這種情況的不透明性意味著,隨著市場揭示出全球金融體系中這個高度槓桿化的部分,將迅速過度修正。

Odaily 極簡概括版

日本解除對日圓的金融壓制,將導致債券利率上升;

由於債務高企,若不想印鈔還債券利息,日本央行需要向日本其他單位出售債券;

然後將進一步導致日本其他單位出售外國資產,尤其是美股;

歷史法則表明,日圓升值與美股下跌關聯性高,且上述套利交易平倉部位可能非常巨大,或將導致迅猛的連鎖反應。

驚慌失措

自 2008 年全球金融危機以來,我認為中國和日本從更嚴重的經濟衰退中拯救了美國霸權。中國進行了人類史上最大的財政刺激措施之一,透過債務驅動的基礎建設體現出來。中國需要從世界其他地方購買商品和原材料來完成專案。日本透過日本央行,印製了大量貨幣來增加其套利交易。有了這些日元,日本公司購買了美國股票和債券。

美國政府從股市繁榮中獲得了大量的資本利稅收入。從 2009 年 1 月到 2024 年 7 月初,納斯達克 100 指數上漲了 16 倍,標準普爾 500 指數上漲了 6 倍。資本利得稅率大約在 20% 到 40% 之間。

儘管有創紀錄的資本利得稅收入,美國政府仍維持赤字。為了彌補這一赤字,財政部必須發行債務。日本公司是美國國債的最大邊際買家之一,至少在日圓開始升值之前是這樣的。日本幫助美國政客維持債務的可負擔性,這些揮霍無度的政客需要透過減稅(共和黨)或各種形式的福利支票(民主黨)來贏得選票。

美國未償債務總額(黃色)一直在上升。然而, 10 年期公債(白色)的收益率一直保持在相當狹窄的範圍內,與不斷增長的債務沒有相關性。

我的觀點是,美國經濟的結構需要日本公司以及模仿它們的人繼續進行這種套利交易。如果這種交易終止,美國政府的財政將被撕成碎片。

救市行動

我對日本公司套利交易部位進行協調救市的假設是基於以下信念:哈里斯不會允許她的選舉機會因為一些外國人決定退出某些交易而減少,儘管她不明白這些交易是什麼。

她的選民當然不知道發生了什麼,也不關心。要么他們的股票組合要么上漲,要么沒有。如果沒有,他們在選舉日就不會去投票支持民主黨。選民投票率將決定川普還是哈里斯當選這個小丑皇帝。

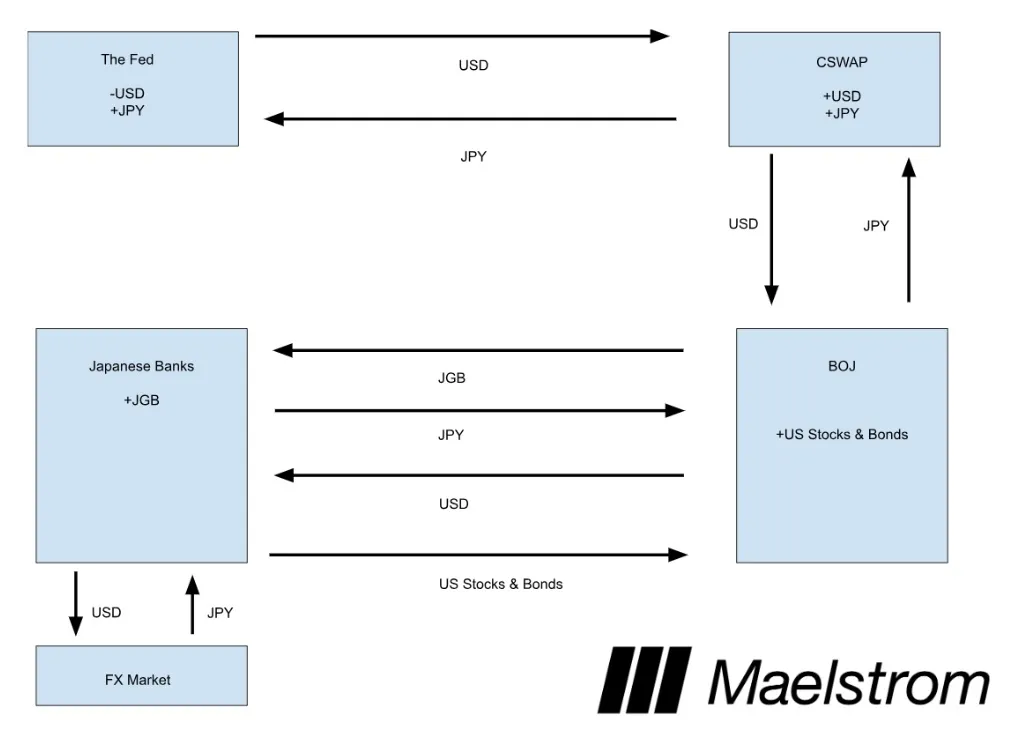

日本公司必須解除其頭寸,但無法在公開市場上出售某些資產。這意味著美國的某個政府機構必須印鈔票並將其借給日本公司的某個成員。讓我重新介紹一下自己,我叫中央銀行貨幣互換(CSWAP)。

讓我解釋一下,如果我是耶倫,我會如何進行救市。

在 8 月 11 日星期天晚上,我會發布一份公告(假設我是耶倫):

美國財政部、聯邦儲備系統和日本的對口機構詳細討論了過去一週的市場波動。在這次通話中,我重申了我們支持使用美元兌日圓中央銀行互換機制的立場。

就這樣。對公眾而言,這似乎完全無害。這並不是某種聲明,宣布聯準會妥協並進行大幅降息以及重啟量化寬鬆(QE)。因為一般人知道,這樣做會導致已經高得令人不安的通膨再次加速。如果選舉日通膨肆虐,並且很容易追溯到美聯儲,哈里斯將失敗。

大多數美國選民不知道 CSWAP 是什麼,為什麼創建它,或者它如何可以用於印製無限量的資金。然而,市場將正確地將其視為一種隱性救市,因為這種機制的使用方式。

日本央行借入數十億美元並向聯準會提供日圓作為抵押。這些互換根據日本央行的需要多次滾動。

日本央行私下與大公司和銀行溝通,告知他們準備支付美元以換取美國股票和美國公債。

這將外國資產的所有權從日本公司和銀行轉移到日本央行。這些私人實體資金充裕,透過賣出美元並買進日圓將資本回流日本。然後,他們以當前高價/低收益率從日本央行購買日本國債。結果是,未償還的 CSWAP 規模膨脹,這筆美元金額類似於聯準會印製的資金量。

我畫了一張圖用來說明資金流動,重要的是淨效應。 :

美聯儲- 他們增加了美元供應量,或者換句話說,收回了因套利交易增長而產生的日元。

CSWAP - 聯準會對日本央行有美元債務,而日本央行對聯準會有日圓債務。

日本央行- 他們現在持有更多的美國股票和債券,這些資產的價格將上漲,因為由於 CSWAP 餘額的增加,美元量上升。

日本銀行- 他們現在持有更多的日本國債(JGB)。

如你所見,這對美國股票或債券市場沒有影響,日本公司的整體套利交易風險保持不變。日圓對美元升值,更重要的是,由於聯準會印鈔,美國股票和債券價格上漲。額外的好處是,日本銀行可以利用他們新獲得的 JGB 抵押品發行無限量的日元貸款。此交易在美國和日本都重新註入了流動性。

時間表

日本公司的套利交易最終會終結,這一點我很確定。問題在於聯準會和財政部何時印鈔以減輕對美國影響的效果。

如果美國股市在 8 月 9 日星期五大幅下跌,使得標普 500 和納斯達克 100 指數分別比近期 7 月的歷史高點下跌 20% ,那麼週末可能會採取某種行動。

如果日圓再次開始貶值,短期內危機將結束。套利交易解除將持續,但速度會較慢。我認為,市場將在 9 月至 11 月之間再次出現劇烈波動,因為美元兌日圓匯率將繼續朝著 100 的目標前進。這次肯定會有回應,因為美國總統大選將會接近。

加密市場影響解讀

兩個對立的力量影響我的加密貨幣定位。

流動性正面力量:

在一個季度的淨緊縮政策之後,美國財政部將注入美元流動性,因為它將發行國庫券,並可能耗盡財政總帳。這個政策轉變在最近的季度再融資公告中已明確。簡而言之,哈里斯和耶倫將會在現在到年末期間注入 3,010 億到 1.05 兆美元的資金。如果有必要,我將在後續文章中解釋這一點。

流動性負面力量:

這是日圓的升值。套利交易的解除導致全球協調性的金融資產拋售,因為日圓債務隨著每一筆交易變得更加昂貴,必須償還。

哪個力量更強實際上取決於套利交易解除的速度。這點我們無法事先知道。唯一可以觀察到的效果是比特幣與美元兌日圓的相關性。如果比特幣表現出凸性特徵,即不論美元兌日圓匯率升值還是貶值,比特幣都上漲,那麼我知道市場預計如果日圓過強且美國財政部提供的流動性足夠,就會進行救市。

如果比特幣在日圓升值時下跌,而在日圓貶值時上漲,那麼比特幣將與傳統金融市場同步。

如果結論是凸性,我會在達到局部底部時積極增加部位。如果設定是相關性更強,那麼我會旁觀等待市場最終崩潰。如果日本央行堅持上次會議上所製定的計劃,套利交易的解除將繼續進行。

這是我目前能提供的最具體的建議。就像往常一樣,這些交易的日子和月份將定義你在這輪牛市中的回報。如果你必須使用槓桿,請明智使用並不斷監控你的部位。當你持有槓桿部位時,你最好盯緊你的比特幣或其他加密貨幣。否則,你將被清算。