原文作者:Steven,E2M Research

1. 灰階創始人

灰階Founder Barry Silbert 花了多年的時間佈局了一個完整的加密生態。從投資、媒體、交易所、金融產品等多方面都佔據了頭部生態位,為灰階GBTC 能夠多年以來保持溢價率、穩定Ponzi 做好了鋪墊。

灰階創始人Barry Silbert 同時也是灰階母公司Digital Currency Group 的創始人。

2004 年創立私募股權交易平SecondMarket,透過簡化複雜的交易工作流程、投資者如直和合格投資者的認證,使私人公司和投資基金能夠更有效地籌集資金並未其利益相關者提供流動性。這家公司於2015 年10 月被Nasdaq 收購;

在2011 年因投資比特幣而獲得第一桶金;

2012 年Barry 創立了Bitcoin Opportunity Corp,進行加密貨幣相關領域的天使投資;

2013 年投資了Coinbase、Bitpay、Ripple 3 家當時的新創公司,並提議讓SecondMarket 投資300 萬美元購買比特幣,但並沒有通過,為2014 年辭職埋下伏筆;

2014 年成立加密貨幣交易所Genesis Global Trading、比特幣信託公司灰階;

2015 年成立DCG,DCG 從貝恩資本、萬事達卡、紐約人壽保險公司和加拿大CIBC 銀行的風險投資部門籌集了資金

2016 年DCG 收購Coindesk

2. 灰階信託是什麼?為什麼買GBTC?為什麼要轉換成為ETF?

2.1 灰階信託背景

2013 年9 月25 日,灰階建立了市場上首支比特幣信託基金(GBTC),並於該年獲得美國證券交易委員會(SEC)的私募豁免登記, 2015 年得到美國金融業監管局(FINRA )批准上市。當時灰度收取2% 的管理費(比現在的1.5% 高)。

此外,灰階目前推出了GBTC 以外的16 款信託產品,這些資產價值加起來接近80 億美金。

GBTC 很長一段時間都是唯一可以在美股二級市場交易,追蹤比特幣價格的投資產品,同時是美國養老計畫中唯一可以購買比特幣曝險的產品。

2.2 GBTC 的設計特點

**不可贖回:**出於符合SEC 的監管規則,灰度為該信託設定了「不可贖回」機制,投資者只能買,無法贖回。這個特質直接消除了比特幣的賣方流動性危機,完全不給拋售砸盤的機會,這也是灰階被稱為比特幣「貔貅」的緣由。

**GBTC 份額可在二級市場交易:**GBTC 雖然不能贖回,但GBTC 份額以股票的形式在二級市場上流通。只不過,根據SEC 的規定,投資者持有的GBTC 必須鎖定6 個月才能在二級市場上買賣。

**手續費使用比特幣本位:**GBTC 每年2% 的管理費是用幣本位收費,所以隨著時間增加,每一份GBTC 的比特幣含量將越來越少。 2013 年發佈時,GBTC 的每股份額約為0.001 枚比特幣,購買1000 股才擁有1 個比特幣,而現在一份GBTC 份額只含有0.00095236 枚比特幣。

2.3 為什麼要轉換成為ETF?

ETF(Exchange Traded Fund)即交易型開放式指數基金,是一種在交易所上市交易的、基金份額可變的開放式基金。 ETF 基金的價格需要以某類指數/資產價格嚴格錨定。而比特幣ETF,也就是比特幣交易所交易基金,就是一種追踪比特幣價格指數的基金。

GBTC 是一種專門投資於比特幣的封閉式基金,通常稱為投資信託。這類基金可用的股票數量是有限的,其份額價格自由浮動,份額可能高於或低於其所代表的比特幣。高於其所持有比特幣價值時,稱為溢價,低於比特幣價值時稱為折價(折扣)。

GBTC 和比特幣ETF 兩者共同點在於都為投資者提供了一個合規投資比特幣的管道,不需要實際購買和保管比特幣資產,也無需承擔密鑰存管的風險,而同樣可獲得投資比特幣的收益。

ETF 允許做市商隨意創造和贖回股票,GBTC 在存續期不允許贖回,基金份額的變現必須透過二級市場交易。 (GBTC 從「貔貅」變成一個合規產品)

GBTC 有6 個月的鎖定期,通常會有溢價,ETF 的流動性較好,通常不會有溢價或折價。

GBTC 交易費用高昂,涉及經紀商費用、年度管理費(2% )、還需要承擔溢價。比特幣ETF 費用更低,有的1% ,甚至更低(0.4% )。

GBTC 投資門檻高,僅對合格投資者開放,且最低5 萬美元。比特幣ETF 對投資者和投資金額限制較少。

2.4 比特幣溢價帶來的明確套利機會

灰階在SEC 框架下,建構的GBTC 實際上是一個使現金從股市單向流動到幣市的,且BTC 從幣市通過投資者,再單向流動到灰度的機制。

灰階表面是信託,然而實際上BTC 如果給了灰度,那麼投資者就不再具有控制權,灰度利用SEC 條款建立了BTC 不可反向贖回的機制。

灰階更像是GBTC 這支特殊股票的發行機構。每天揭露持倉的變化,一個原因是SEC 要求,而另一個更重要的原因或許就是會為喊單維持溢價率。當然,灰階本身還是對傳統機構友善的,因為它也是接受U 本位的,也就是華爾街機構、退休基金等可以正常參與。

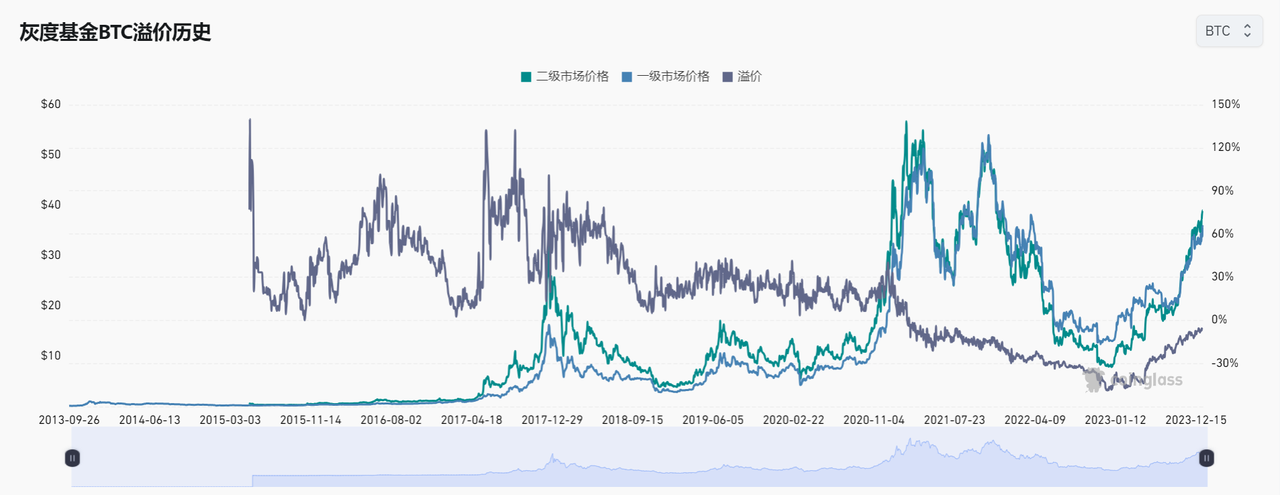

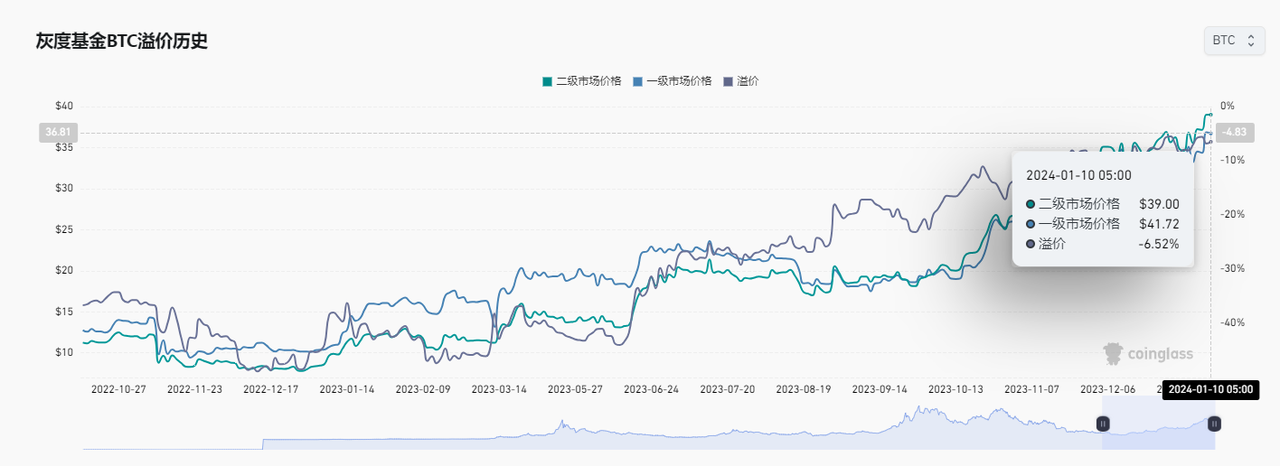

直到21 年第一季度末,早期灰階比特幣是長期溢價的,不算最開始一段時間的極端數據,溢價率主要在15% -30% 。

資料來源:https://www.coinglass.com/zh/Grayscale

為什麼用戶願意把錢給灰階然後拿GBTC?

首先一件事情就是灰階是接受幣本位投資的,然後GBTC 是鎖定的, 6 個月後才能夠交易。在2019 年Q3 的報告中,灰階顯示從2019 年1 月到9 月, 79% 的投資者都是選擇實物出資(比特幣出資)。也就是說,大多數流入GBTC 的比特幣來自已經在市面上流通的比特幣,並不是大家以為的「灰階正在購買新挖的比特幣」。

如果是幣本位投資的用戶,在溢價率穩定且6 個月內比特幣沒有大跌的情況下,就會有個明確的無風險U 本位套利。

而從一個更長期的角度來看,投資者在認為溢價率會一直保持且看多比特幣的情況下,會周而復始的將BTC 給GBTC, 6 個月後通過二級市場售出,然後溢價獲得更多BTC,然後再次購買GBTC,從而形成一個循環套利。

為什麼GBTC 在21 年第一季結束前一直會有溢價呢?

理論上講,這個溢價應該會被套利者以在一段時間內扳平,而灰度的溢價率卻持續了5 年?說明有莊家在刻意維持溢價率來讓這個循環套利(旁氏)持續下去,而顯而易見的最大受益者就是灰度自己及背後的莊家。

GBTC 每半年一次的解鎖,都對應BTC 價格階段性上漲,溢價出現先漲後跌的趨勢。

2021 年2 月3 日迎來了第九次解鎖,幣價不出意料迎來了一波暴漲,但是出乎意料的僅20 天以後, 2 月23 日,GBTC 出現2015 年來首次負溢價。

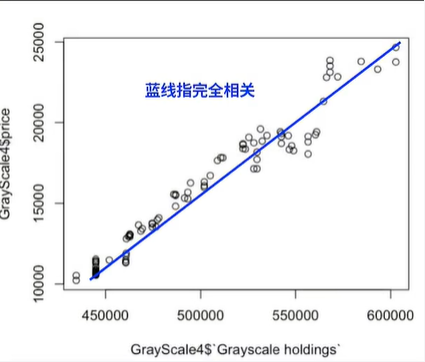

在2020-2021 年年比特幣價格與灰階(DCG 的的LP 基本上是貝恩資本、橡樹資本等華爾街老牌機構)的持倉量的相關性當時高達95% 。

灰階發行的GBTC 在2021 年2 月底開始出現負溢價,並隨著2022 年進入熊市後比率持續擴大,直到2023 年貝萊德申請比特幣現貨ETF 負溢價才逐漸平穩。

3. 成敗皆套利,GBTC 如何「坑殺」三箭資本、BlockFi 等冤種機構?

文章引自:https://www.tuoluo.cn/article/detail-10099651.html部分內容

GBTC 與它的冤種機構們

GBTC 套利,BlockFi 和三箭資本已再熟悉不過。

根據先前灰階曾經揭露的SEC Form 13 F 文件來看,僅BlockFi 和三箭資本兩家機構的GBTC 持倉佔比一度達到了11% (機構持有比例佔總流通不超過20% )。

這便是新貴們的槓桿之一——將用戶的BTC 用於套利,將BTC 鎖入灰度這個只進不出的貔貅中。

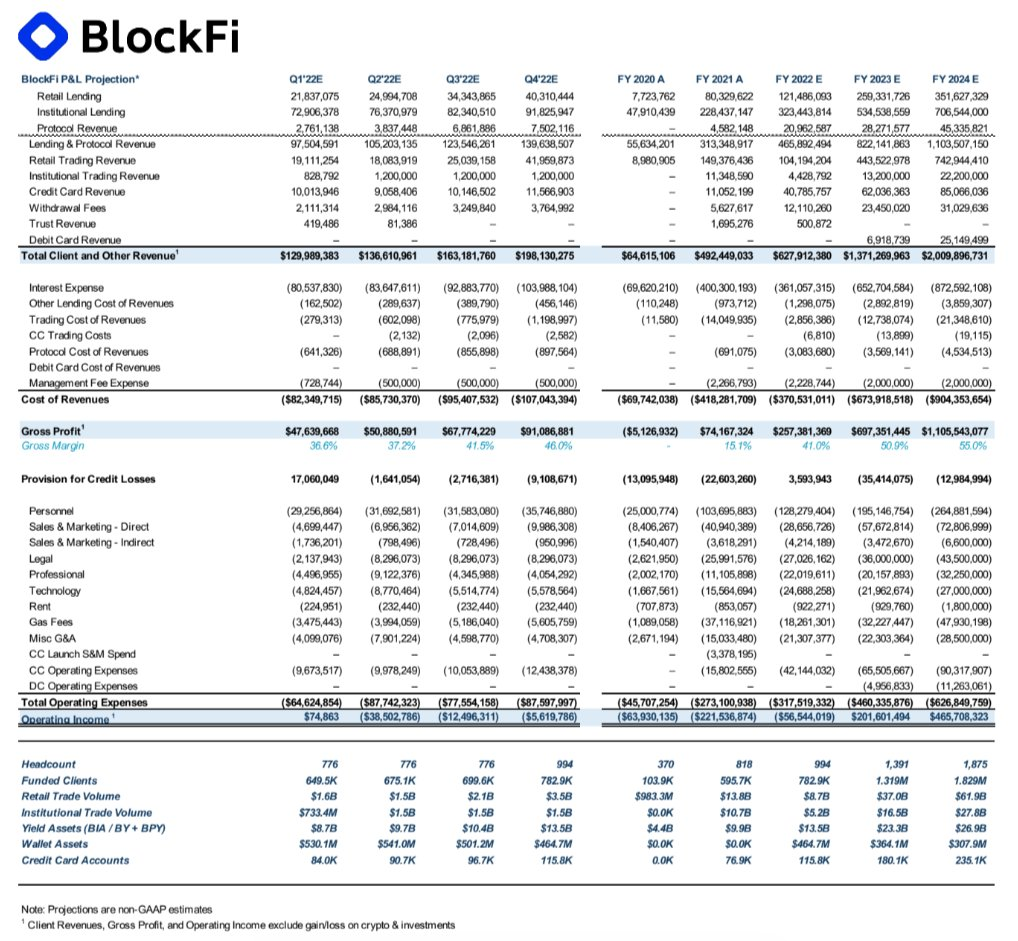

例如,BlockFi 先前以5% 的利率從投資者吸儲BTC,按照正常的商業模式,它需要以更高的利率借貸出去,但是比特幣的真實貸出需求並不大,資金利用率很低。

因此,BlockFi 選擇了一條看似穩健的“套利之路”,把BTC 轉化成GBTC,犧牲流動性,獲得套利機會。

靠著此番手段,BlockFi 先前曾成為GBTC 最大持股機構,後來又被另一家冤家機構超越,那就是三箭資本(3AC)。

公開資訊顯示, 2020 年底,3AC持有GBTC 份額的6.1% ,此後一直穩居第一大持倉的位置,當時BTC 交易價格為27, 000 美元, $GBTC 溢價為20% ,3AC持倉超過10 億美元。

「GBTC 第一大持倉機構」的新聞讓3AC迅速成為業界明星,當然更多人的疑問是,3AC怎麼這麼有錢,這些BTC 怎麼來的?

現在一切答案都浮現了水面──借的。

深潮TechFlow 了解到,3AC長期以超低利率無抵押借入BTC 轉化成GBTC,然後抵押給同屬於DCG 的借貸平台Genesis,獲得流動性。

在牛市週期,這一切都很美好,BTC 持續上漲,GBTC 存在溢價。

好時光不長,加拿大3 隻比特幣ETF 面世後,GBTC 需求減少,以致於GBTC 的溢價快速消失並且在2021 年3 月出現負溢價。

不只3AC慌了,灰階也慌了, 2021 年4 月,灰階宣布計劃將GBTC 轉型為一ETF。

3AC兩位創始人的推特發佈內容和頻率基本上是3AC的晴雨表, 2021 年6 月至7 月,他們在推特都安靜了下來,開始談論TradFi,談論避險押注,甚至有一段時間很少提及加密貨幣。

直到一波新公鏈引領的山寨幣行情,讓3AC帳面資產起飛,兩位創始人在推特上也恢復了往日的生機。

其次,3AC面向機構借貸,並無太多即時零散贖回壓力,但BlockFi 向大眾投資者募集BTC,有更多贖回壓力,因此BlockFi 不得不頂著負溢價不斷出售GBTC,於2021 年一季度,一路拋售減持。

即使2020 年和2021 年兩年的加密大牛市,BlockFi 分別虧損超過6,390 萬美元和2.215 億美元,根據某加密借貸機構從業者表示,BlockFi 在GBTC 上的虧損接近7 億美元。

3AC短期沒有BTC 的贖回壓力,但質押著的GBTC 有爆倉風險,以及風險會同步傳導給DCG。

6 月18 日,彭博終端機一度將3AC的GBTC 持股清空為0 ,彭博社給出的理由是, 21 年1 月4 日以來,3AC沒有提交13 G/A 文件,他們找不到任何確認三個箭頭仍然持有$GBTC 的數據,並將其作為陳舊數據刪除。

不到一天后,該數據再次恢復,彭博社方面表示,“直到我們確認他們不再擁有該倉位,這可能需要查看13 G/A 文件。”

目前,可以確認的是在6 月初,3AC依然持有大量的GBTC 部位,並且寄望於GBTC 能挽救3AC。

根據The Block 報道,從6 月7 日開始,3AC旗下場外交易公司TPS Capital 大規模推銷GBTC 套利產品,允許TPS Capital 鎖定比特幣12 個月並在到期後返還,並收到一張本票以換取比特幣,並收取20% 的管理費。

某加密機構對深潮TechFlow 表示,3AC曾在6 月8 日左右聯繫他們,推銷套利產品,表示透過GBTC 套利可以在40 天內獲得40% 的利潤,最低投資金額為500 萬美元。

理論上,嚴重負溢價的GBTC 依然存在套利空間。

DCG 正積極向美國SEC 申請將GBTC 轉化為比特幣ETF。

一旦成功,ETF 將更有效地追蹤比特幣的價格,消除折扣和溢價,也就是說目前超過35% 的負溢價會消失,從而存在套利空間。

同時,DCG 承諾將降低GBTC 管理費,且GBTC 的交易場所將從OTCQX 升級至擁有更高流動性的NYSE Arca。

作為GBTC 第一大持倉機構,Zhu Su 一直所期待的便是GBTC 早日正名上位,從信託升級為ETF,這樣其持倉價值將快速躍升超過40% 。

2021 年10 月,灰階向美國SEC 提交了將GBTC 轉換為比特幣現貨ETF 的申請,SEC 批准或拒絕該申請的最後期限為7 月6 日,因此3AC才對大量機構表示僅需40 天就可以獲得超過40% 的利潤,本質上是豪賭SEC 會批准申請。

但針對該套利產品,彭博ETF 分析師James Seyffart 表示:

「在傳統金融中,他們將此操作稱為結構化票據,但無論如何,他們都會獲得你比特幣的所有權,同時也利用你的BTC 賺錢。他們得到你的BTC,並在任何一種情況下( GBTC 是否轉換成ETF)都從投資者那裡拿走回報。即使三箭/TPS 有償付能力,但這對任何投資者來說都絕對是一筆糟糕的交易。”

據悉,3AC並未依賴此產品獲得太多外部資金,等待3AC或是一次慘烈的清算。

6 月18 日,Genesis CEO Michael Moro 發布推特表示,該公司已經清算了一個“大型交易對手”的抵押品,因為該交易對手未能滿足追加保證金的要求,並補充稱,將通過一切可能的手段積極追回任何潛在的剩餘損失,其潛在損失是有限的,公司已經擺脫了風險。

儘管Moro 沒有直接點名3AC,但結合當前市場動態,以及彭博社刻意在這天清空3AC的GBTC 持倉數據,因此,市場認為該大型交易對手大概率就是三箭資本。

4. 灰階VS SEC 時間軸複盤

根據2021 年4 月5 日灰階提交給SEC 的文件當中就顯示所有的灰階產品最終目標都是成為ETF:

圖片來源:https://www.sec.gov/Archives/edgar/data/1588489/000156459021017510/gbtc-ex991_6.htm

灰階所有產品的流程都計劃是:發起私募、在二級市場獲得公開報價、成為SEC 報告公司、轉換成ETF。

4.1 訴訟前夕

所有訴訟相關的文件都可以在:https://www.grayscale.com/company/gbtc-lawsuit,上找到

2021 年10 月,灰階向SEC 提交了19 b-4 表格,灰階比特幣信託(OTCQX:GBTC)轉換為現貨比特幣ETF。申請提交後開始了標準的240 天公開審查期。

在此期間,灰階制定並部署了一項全國性的多通路活動,以提高投資者的聲音。來自全美50 個州的大量支持令我們深受鼓舞,提交了超過11, 500 封支援GBTC 轉換的評論信。

然而, 2022 年6 月29 日,SEC 拒絕了將GBTC 轉換為ETF 的申請。同一天,灰階法律顧問向華盛頓特區巡迴上訴法院提交了複審申請,對SEC 的決定提起訴訟。

訴訟的流程包括: 訴訟過程涉及幾個階段,包括陳述、選擇法官、口頭辯論和最終裁決。

**陳述:**在接下來的幾周和幾個月內,灰階的法律顧問將與法院合作制定簡報時間表。將提交書面摘要,列出論點的實質內容,並強調為什麼認為法院應該推翻SEC 的決定。 SEC 還將有機會提出反駁,然後灰度將獲得最後一次反駁SEC 回應的機會。對此事有濃厚興趣的第三方也可以提交法庭之友,或陳述為什麼他們認為法庭應該或不應該做出對灰度有利的裁決。

**選擇法官:**在簡報過程的同時,將從DC 法官庫中選出三名法官審理案件,並最終做出裁決。

**口頭辯論:**灰階律師,包括Donald B. Verrilli, Jr.,將在法官小組面前分享灰階的論點,並回答法官的任何問題。美國證券交易委員會的律師也將有同樣的機會。這些口頭辯論將在華盛頓特區巡迴上訴法院進行。口頭辯論會被記錄下來並隨後與公眾分享。

**最終裁決:**評審團將進行投票,並最終決定誰勝訴。

4.2 灰階的核心觀點

灰階之前在《比特幣ETF 的新論點》和《比特幣ETF 的另一個新論點》中描述了論點的實質內容。簡單來講,SEC 的否認對比特幣期貨ETF 和現貨比特幣ETF 進行了區分,因為它認為進行比特幣期貨交易的交易所——芝加哥商業交易所(CME)——擁有足以應對欺詐和操縱等問題的監管和監督。然而,灰度認為這些差異在比特幣ETF 批准的背景下沒有差異,因為比特幣期貨和現貨比特幣的定價來自相同的基礎現貨比特幣市場。因此,認為批准比特幣期貨ETF 而不是比特幣現貨ETF 是“任意且反复無常的”和“不公平歧視”,違反了《行政程序法》(APA)和1934 年證券交易法(“交易所法”)。法”或“34 法”)。

同樣值得關注的事情之一是, 2023 年10 月2 日,SEC 通過了9 個以太坊期貨ETF 期貨產品,並且開始了交易,是否可以讓機構直接應用相同的觀點去讓SEC 無法拒絕?或者說,由於以太坊期貨ETF 通過時間較短,因此還有可以回滾的空間?

APA 是規範監管機構如何監管的法規,並在一定程度上要求SEC 在沒有合理理由的情況下對類似情況進行區別對待。在比特幣ETF 的背景下,這意味著同時對待期貨和現貨ETF。 《交易法》(或稱「 34 法」)管轄比特幣ETF 在NYSE Arca 等國家證券交易所上市的能力。鑑於兩種類型的ETF 都是基於相同的比特幣基礎市場定價,灰度認為獲勝有很大把握。

4.3 獲得勝利

2023 年3 月7 日, 對SEC 拒絕將灰階比特幣信託(GBTC) 轉換為比特幣現貨ETF 的申請提出的訴訟達到了一個關鍵里程碑:華盛頓巡迴上訴法院聽取了口頭辯論。灰階的代表人是美國前副檢察長、Munger, Tolles Olson 合夥人Donald B. Verrilli, Jr.。

2023 年8 月29 日,美國哥倫比亞特區上訴法院就Grayscale 訴SEC 案件做出了具有里程碑意義的裁決。 Grayscale 取得了重大勝利,法院法官裁定SEC 拒絕Grayscale 的現貨比特幣ETF 申請是錯誤的,並撤銷了SEC 的最初拒絕令。法院的判決取決於一項關鍵調查結果:Grayscale 令人信服地證明其擬議的比特幣ETF 與SEC 先前批准的比特幣期貨ETF「實質上相似」。

法院做出這項決定的理由圍繞著兩種類型ETF 的基礎資產之間的密切相關性:比特幣和比特幣期貨。此外,Grayscale 的提案與芝加哥商業交易所(CME) 期貨ETF 之間的監督共享協議被發現「相同」。法官們強調,這些協議應該具有同等的可能性來偵測比特幣市場中的詐騙或操縱行為。

從本質上講,法院認為SEC 的拒絕是“任意且反复無常的”,因為它未能解釋為什麼Grayscale 擁有實際比特幣(而不是比特幣期貨)會影響CME 檢測詐騙的能力。這項決定標誌著比特幣ETF 持續爭論的關鍵時刻,並對加密貨幣和資產管理行業產生了深遠的影響。

某種意義上講,SEC 沒有能夠找到拒絕灰階的信託轉比特幣現貨ETF 的理由,實際上也是無法反駁「透過比特幣期貨ETF,而不是透過與之相似的比特幣現貨ETF」的理由。

大多數市場上的投資者可能沒有足夠關注灰度贏得訴訟的原因和過程,也導致很多OG、KOL 在發表為什麼比特幣現貨ETF 會在1 月份被拒絕的時候和SEC 一樣,都是車遼輒話。

5. 近期現貨ETF 及灰階數據

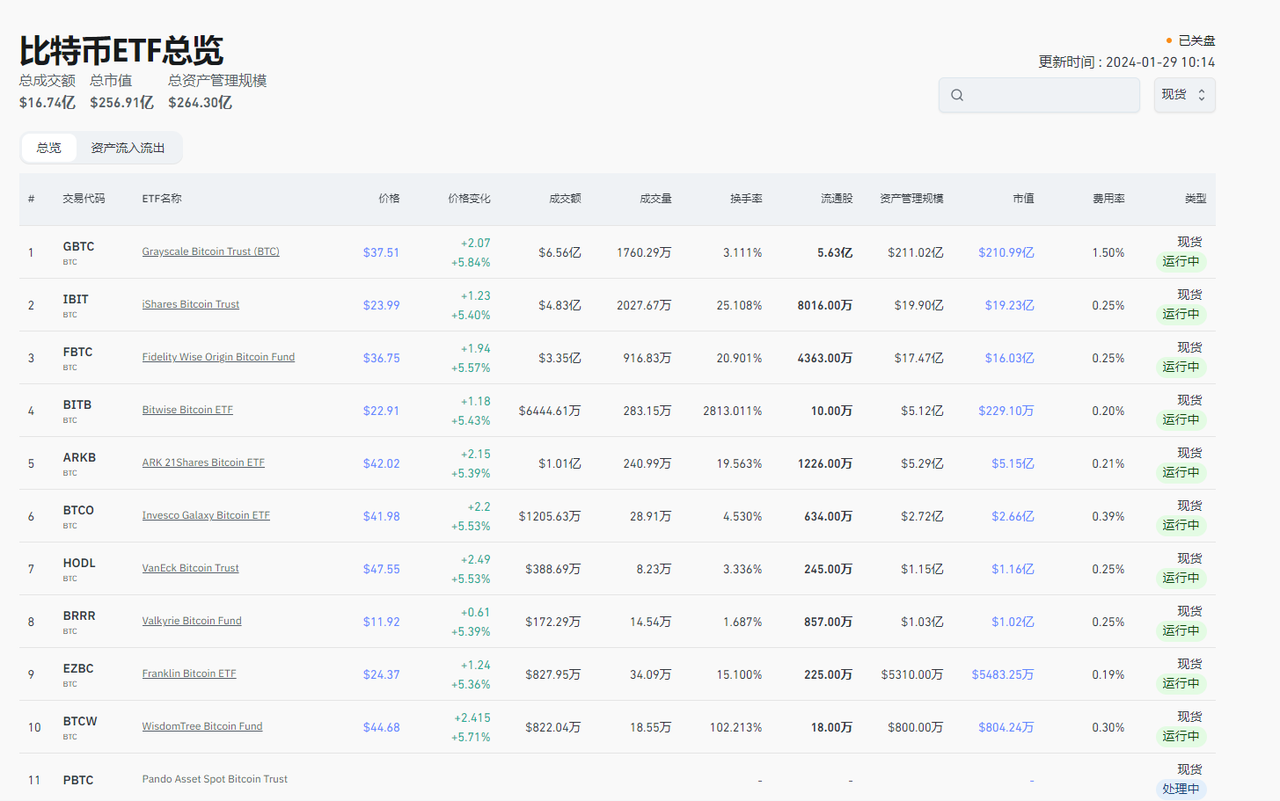

5.1 11 比特幣現貨ETF 近期狀況

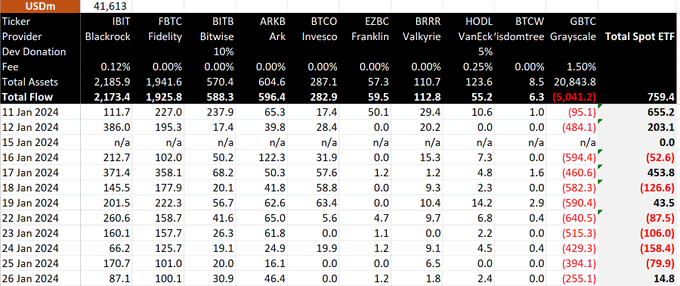

單日淨流動情形(幣本位)

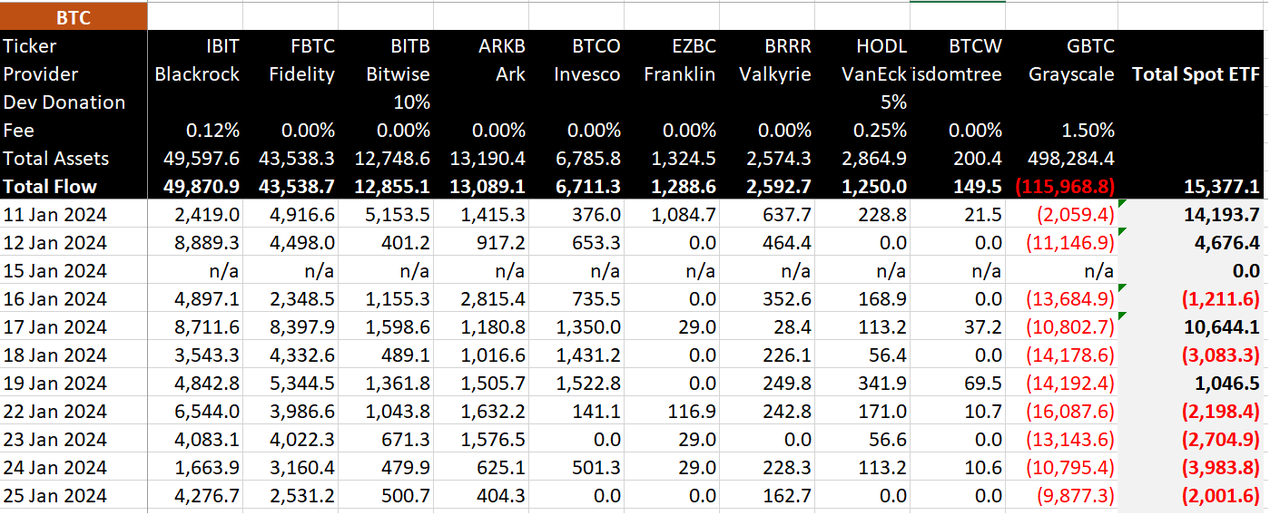

灰階每日流出量一直在10, 000 枚上下波動,目前仍持有50 萬枚比特幣。目前來看這部分錢沒有辦法完全轉換成為其他現貨ETF 產品, 1 月26 日幣本位淨流出,但是u 本位是淨流入更多得益於幣價回暖。

貝萊德和富達流入範圍在7, 000-10, 000 左右。

資料來源:https://twitter.com/BitMEXResearch/status/1751145871742324768

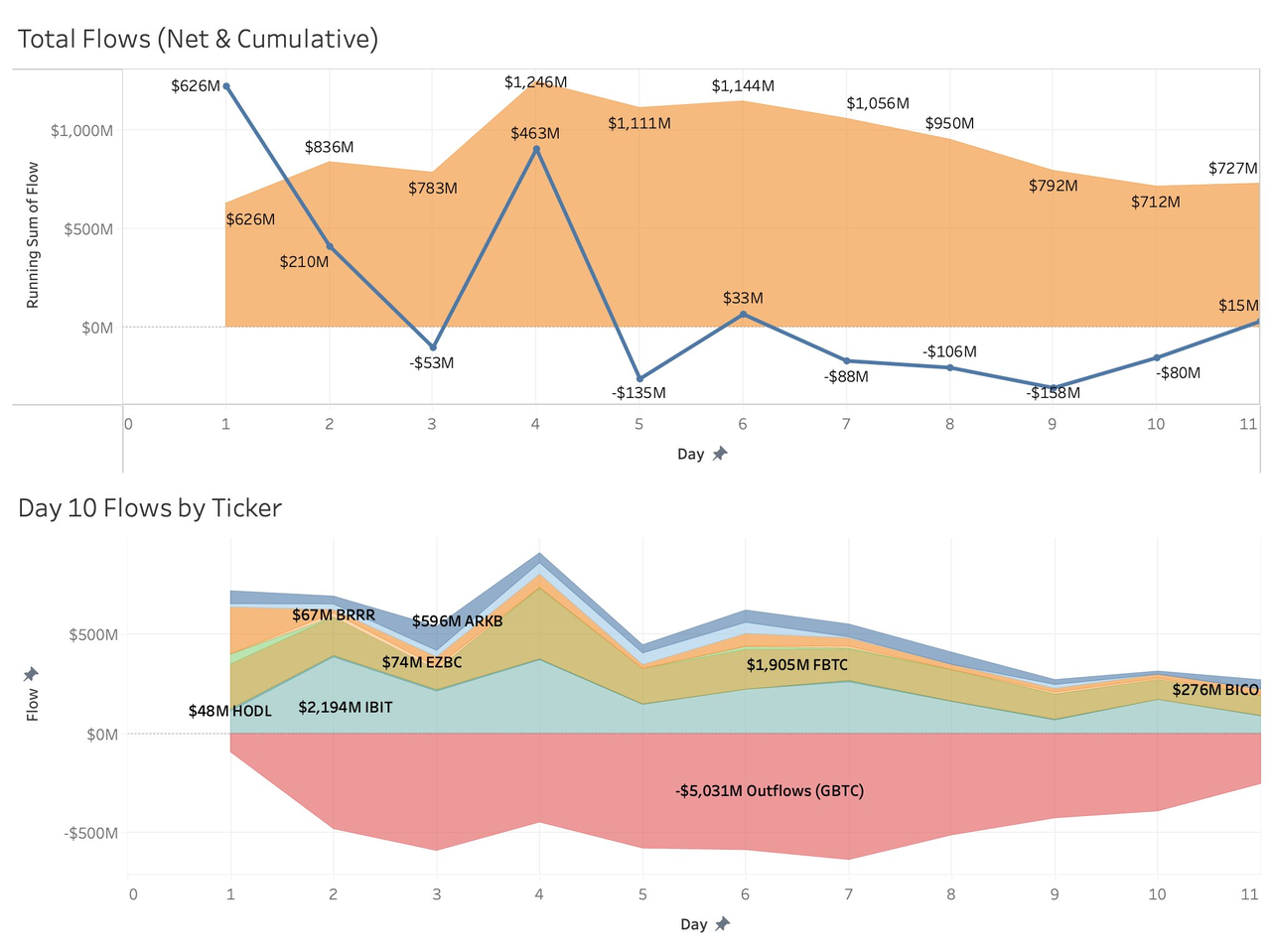

單日淨流動情形(u 本位)

資料來源:https://twitter.com/BitMEXResearch/status/1751145871742324768

圖片來源:https://twitter.com/Sinz_Bitguide/status/1751311403296727301

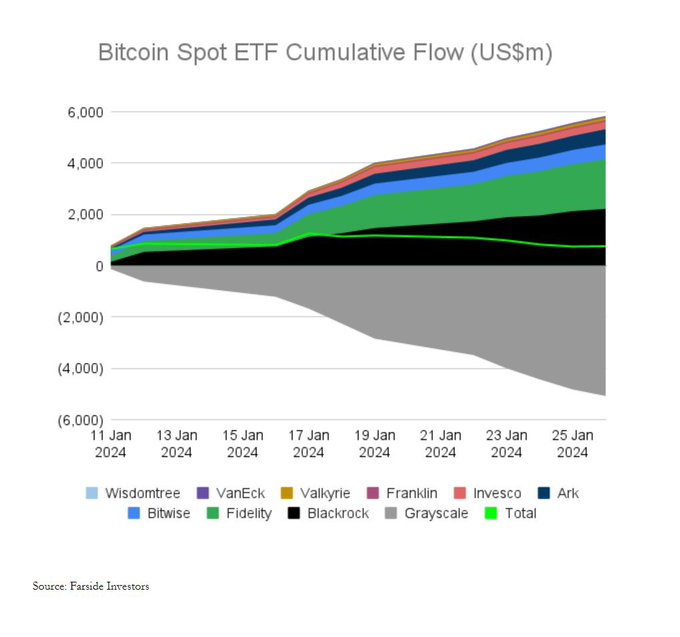

累計流入流出對比

圖片來源:https://twitter.com/NateGeraci/status/1751411838581911886

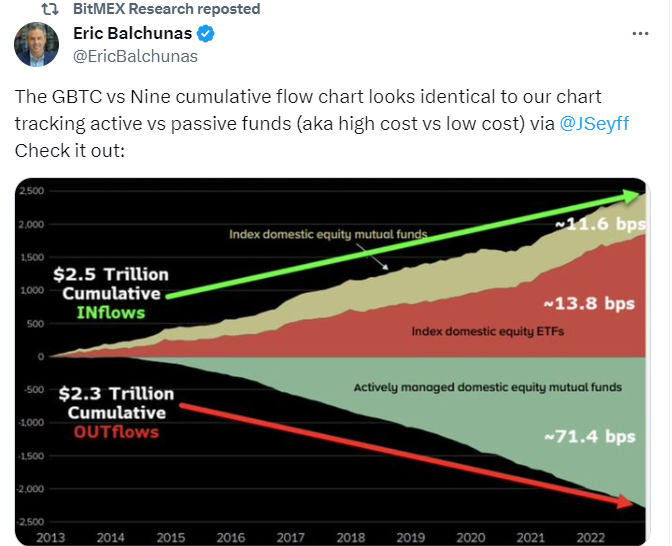

Eric(Bloomberg很Senior 的ETF 研究員)放了一個active vs passisve funds(主動型和被動型基金)的對比圖。

圖片來源:https://twitter.com/EricBalchunas/status/1751321469563420718

GBTC 市值依舊在200 億美金以上。

資料來源:https://www.coinglass.com/zh/bitcoin-etf

此外,歐洲的比特幣現貨ETF 產品在美國比特幣現貨ETF 通過日後出現了持續流出的現象。

主要原因推測有:更低的費率、更好的流通性和政策保護。

5.2 灰階比特幣持倉

從歷史持有比特幣數量來看,在20 年6 月到21 年初半年多的時間持有量從37 萬衝到了65.5 萬枚,比特幣的價格也從不到$ 1 萬衝到了$ 5.6 萬。在那之後灰階比特幣持股就一個相對緩慢的速度開始下降。

值得注意的是,上一次比特幣減半是2020 年5 月12 日。下一次比特幣減法是24 年4 月份,會不會又有下一個灰階出現,短週期大幅增加持有量?

當時比特幣是無法流出的,官方說法是:「注意:灰度不會出售其信託所管理的數字資產即目前沒有贖回機制,圖表中持倉出現減少(負數) 是灰度不定期扣除的年費.灰階信託管理資產總規模隨著幣種價格變化而變化。”

截止到1 月27 日已經只有50 萬枚了。

資料來源:https://www.coinglass.com/zh/Grayscale

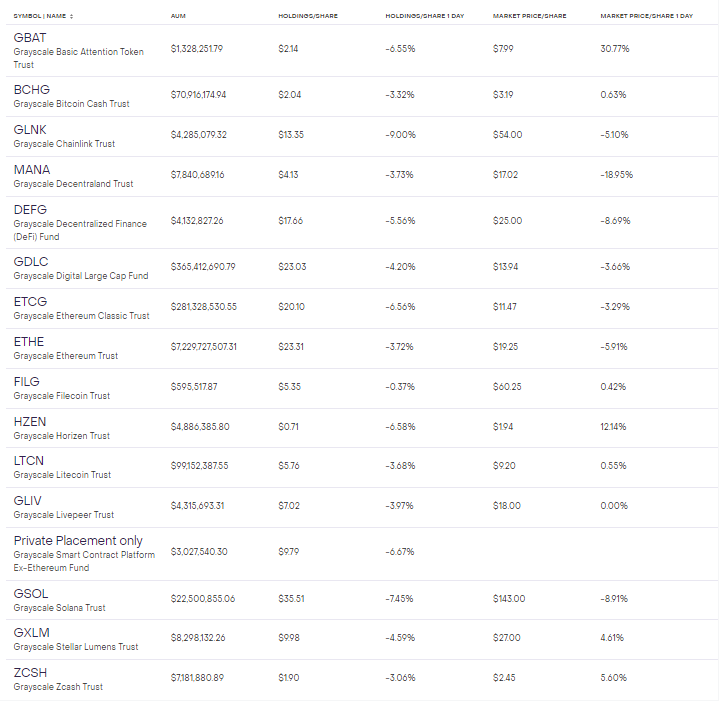

5.3 灰階產品

圖片來源:https://www.greyscale.com/crypto-products

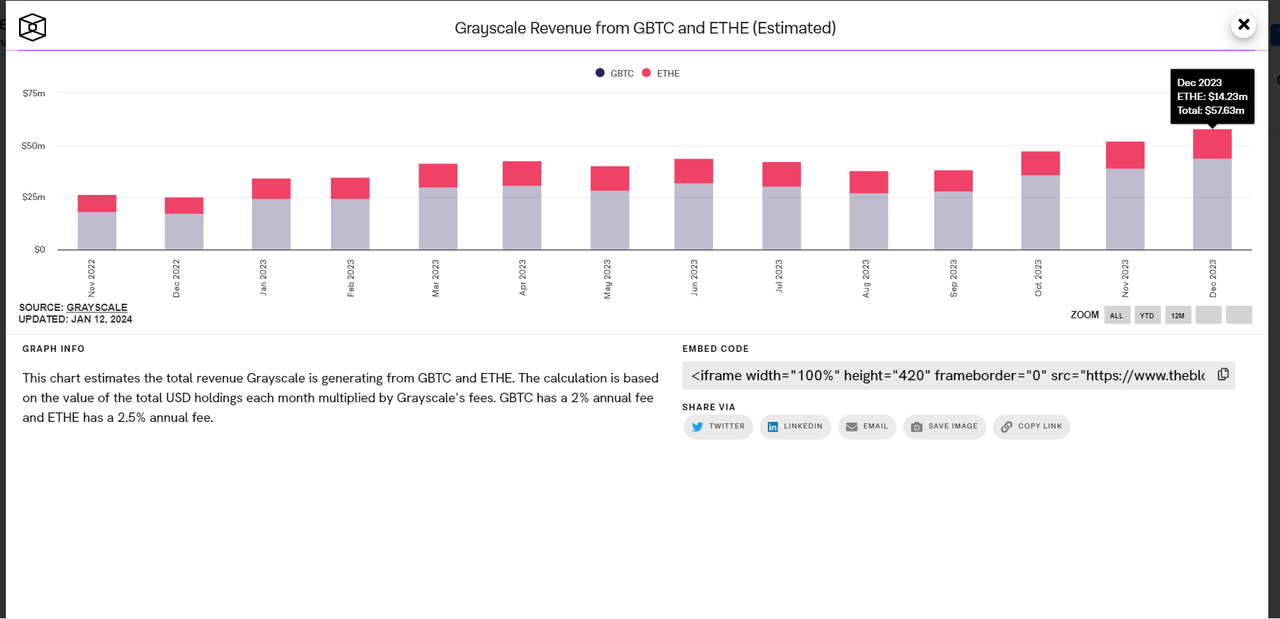

5.4 灰階收入狀況

灰階的收入隨著比特幣現貨ETF 接近通過也超過了$ 50 m 的月收入,按照平均$ 30 m/month 來算的話,手續費每年大概能有$ 3.6 億美金。

資料來源:https://www.theblock.co/data/crypto-markets/structured-products

5.5 灰階基金持股

灰階以太幣持股大概是比特幣1/3 不到,但也已經遠遠多於了目前市場的以太幣期貨ETF 了。

資料來源:https://www.coinglass.com/zh/Grayscale

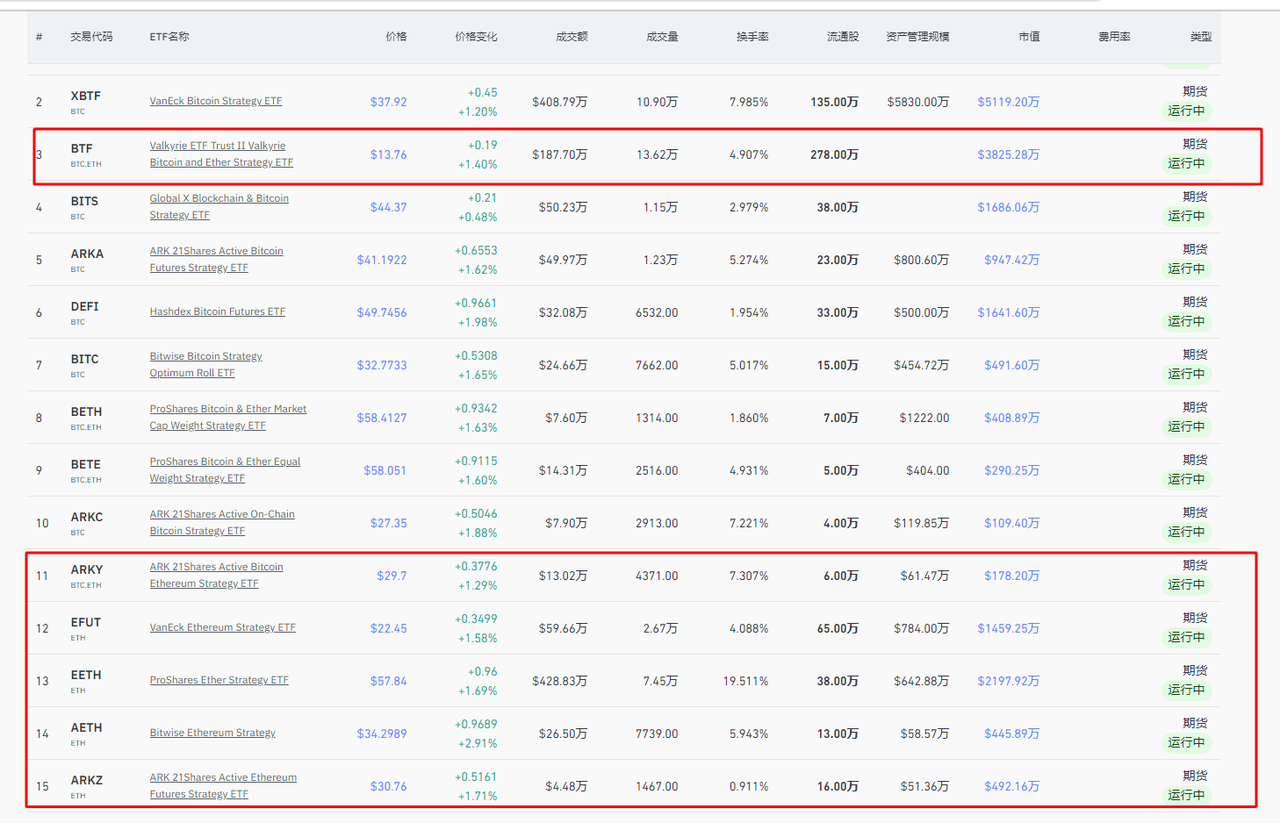

5.6 以太幣期貨ETF

資料來源:https://www.coinglass.com/zh/bitcoin-etf

5.7 溢價率

資料來源:https://www.coinglass.com/zh/Grayscale

6. 一些觀點

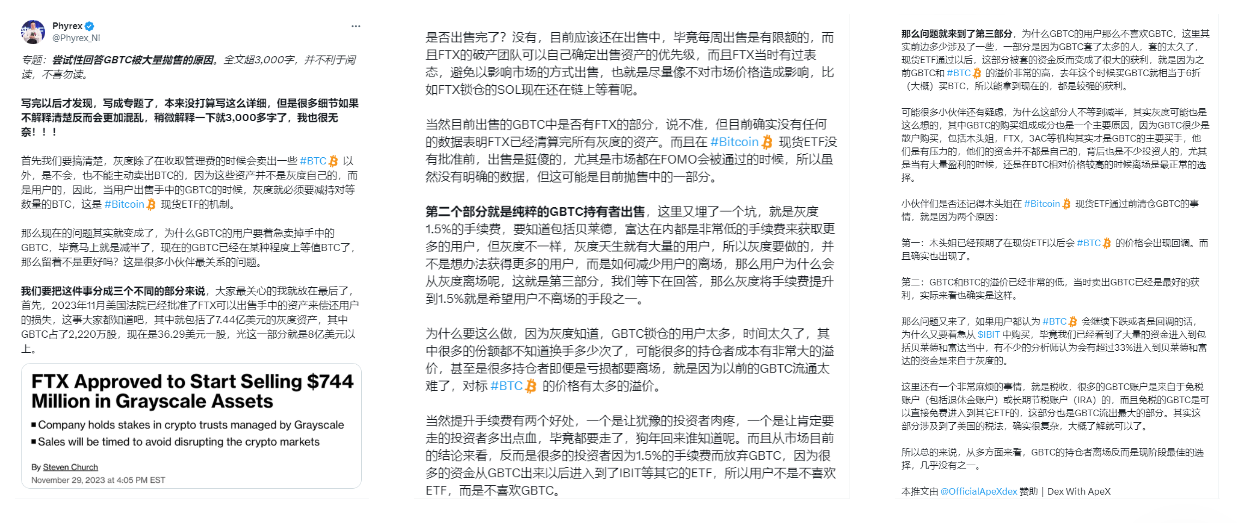

@Phyrex_Ni:https://twitter.com/Phyrex_Ni/status/1748335993852440879

附錄

對話阿風:持倉60 億美金,灰階佈局加密貨幣背後的秘密-ODAILY

資金只進不出、鎖倉6 個月或12 個月、半年買入比特幣挖礦總量的120% ,ETHE 最高溢價超過900% ,套利......在這些標籤加持下, 2020年的灰階投資成為加密領域最亮麗的風景線。

關於E2M Research

E2M Research 聚焦投資與數字貨幣領域的研究與學習。

文章合輯 :https://mirror.xyz/0x80894DE3D9110De7fd55885C83DeB3622503D13B

關注推特 :https://twitter.com/E2mResearch️

音訊播客:https://e2m-research.castos.com/

小宇宙連結:https://www.xiaoyuzhoufm.com/podcast/ 6499969 a 932 f 350 aae 20 ec 6 d