TL;DR

1. 本報告作為對Frax Finance 的初步分析,提供了其當前生態系統的概覽,描述了其產品套件,並探討了其未來潛力。

2. 在上一次牛市中,由於交易所上市、排放減半和空投等關鍵事件,$FXS 的表現超過了比特幣,儘管由於frxETH 的發行較晚,它並沒有像領先的流動性質押衍生代幣$LDO 和$RPL 那樣反映出價格飆升。與此同時,$FRAX 在市場波動面前展現強大的韌性,這主要歸功於其先進的AMO 策略和穩健的$FXS 質押。

3. Frax Finance 正在推出與主要DeFi 趨勢一致的一系列重大升級:FRAX V3旨在加強其穩定幣機制並減少$USDC 的依賴;FinresPBC 將通過Fraxbond (FXB)進入實物資產;frxETH V2專注於去中心化和收益優化;即將推出的與EVM 相容的Layer 2 解決方案FraxChain 旨在提高可擴展性和安全性,為協議和$FXS 的未來成長提供可能的助推。

4. 在專注的團隊和創新機制的推動下,Frax Finance 正發展成為一個綜合性的DeFi 生態系統,具有強大的協同效應,而即將推出的如FRAX V3、frxETH V2和FraxChain 等發展勢必將大大推動其成長和為$FXS 代幣持有者創造價值。

1. 背景

Frax Finance,儘管是OG DeFi 協議之一,但對於許多新手來說,一直是一個複雜的協議。由於其多樣的產品線和復雜的機制,初次接觸可能會感到有些嚇人。然而,這是一個每個人都應該了解的協議,因為它是最具創新性的協議之一,並且憑藉其積極的部門擴張而備受矚目。本報告將作為一個關於Frax Finance 的初學者指南,回顧其當前狀態,介紹其產品,並檢查其潛力。作為一個初學者,該協議的所有內容並沒有被涵蓋,本報告的目的是幫助讀者快速對該協議有基本的了解,並了解Frax 的未來發展方向。鼓勵讀者進行徹底的盡職調查,以全面了解該協議及其相關風險。

2. 介紹

Frax Finance 於2019 年5 月啟動,最初是一個算法穩定的協議,至今一直在不斷發展為今天的複雜DeFi 技術堆疊。 Frax Finance 現在經營多個業務部門,包括三種類型的穩定幣,並獲得三個主要基礎設施的支援。 Frax 的營運涵蓋了多個部門,包括穩定幣、DEX、貨幣市場、流動性質押,而RWA 也即將到來。因此,Frax 是DeFi 領域最具創新性的協議之一,但也是最複雜的協議之一。

3. 表現概述

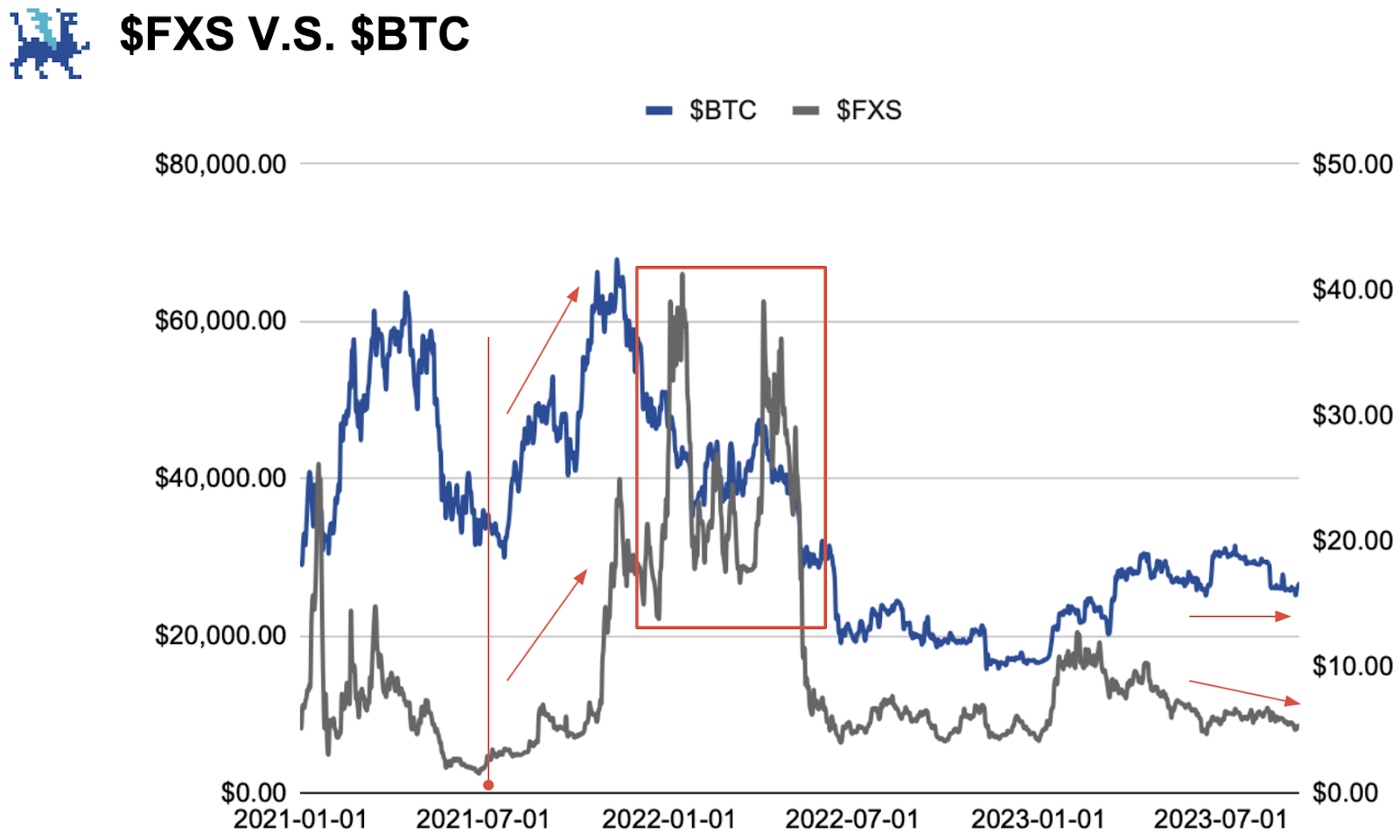

由於$BTC 的表現通常被視為加密市場的Beta,與$BTC 比較代幣價格可以讓我們更清楚地看到代幣的表現。再加上關鍵事件的增加,這使我們可以判斷市場如何看待一個協議,即如果利好消息不能觸發任何正面的價格變動,市場可能正在轉移注意力,使其成為一個不那麼吸引人的投資目標。

從圖表中,我們可以看到在上一次的牛市中,$FXS 跟隨了整個市場,經歷了相當不錯的價格上漲。然後在2021 年12 月到2022 年3 月期間,$FXS 的表現超過了$BTC,經歷了兩次顯著的價格上漲。這些上漲可能歸因於那段時間的幾個利多事件,包括12/10 的Binance 上市、 12/20 的$FXS 發射減半、 2/19 的$FPI 空投分發公告和3/24 的FTX 上市。隨後,$FXS 跟隨了整個市場,沒有任何顯著的偏離。最近,儘管Frax 團隊已經發布了關於未來規劃的消息,但$FXS 的反應並不像以前那樣。這可能是由於目前市場普遍存在的看跌情緒,需要進一步觀察那些催化劑實際到來時的情況。

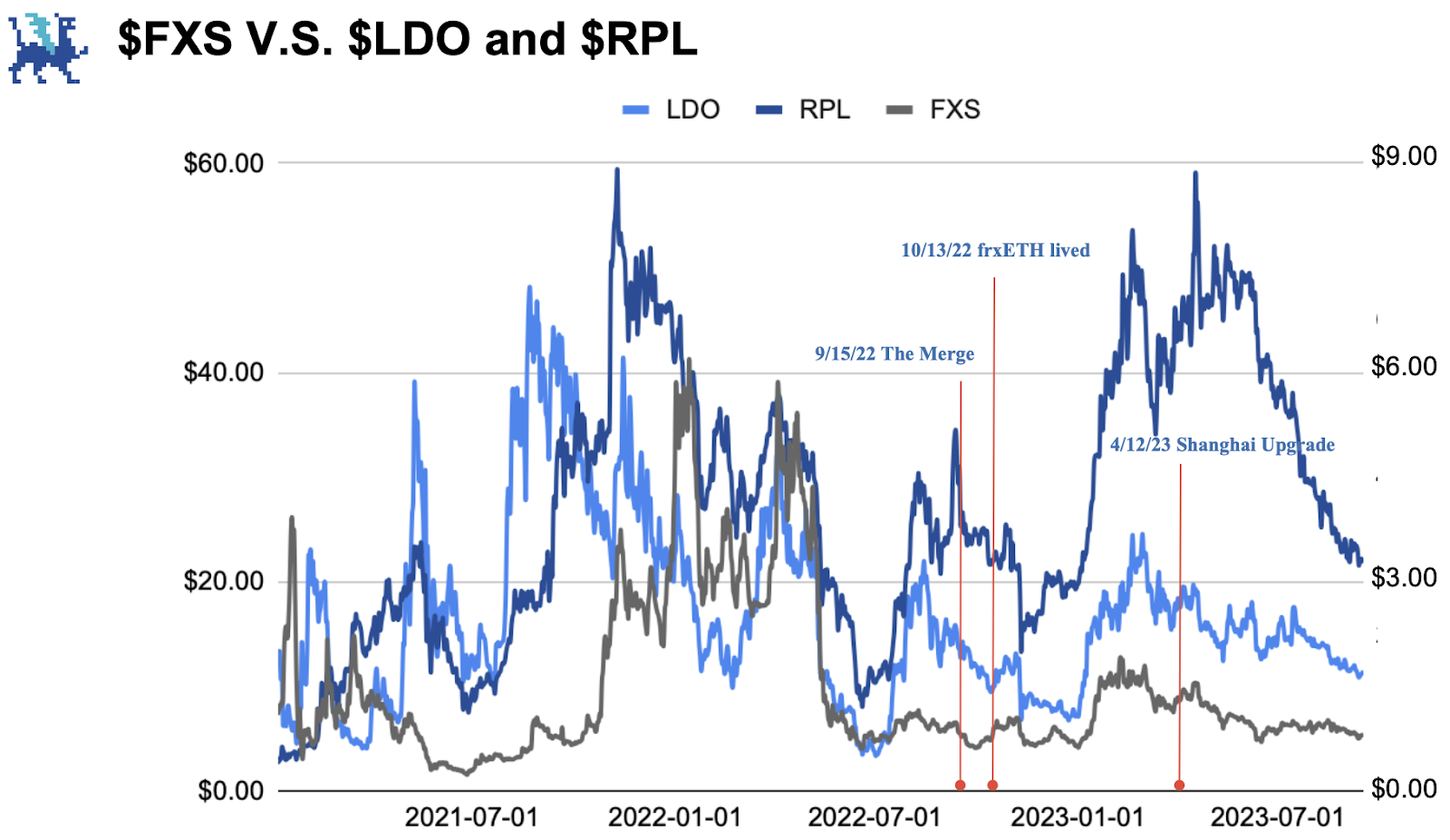

與兩個領先的LSD 敘述幣$LDO 和$RPL 相比,我們可以看到$FXS 由於較晚進入這個領域,沒有像其他兩個那樣在Merge 接近時經歷同樣的價格上漲,但在Shanghai Upgrade 時經歷了泵水。隨著frxETH v2即將上線,$FXS 與$LDO 和$RPL 的表現將會很有趣。

與兩個領先的LSD 敘述幣$LDO 和$RPL 相比,我們可以看到$FXS 由於較晚進入這個領域,沒有像其他兩個那樣在Merge 接近時經歷同樣的價格上漲,但在Shanghai Upgrade 時經歷了泵水。隨著frxETH v2即將上線,$FXS 與$LDO 和$RPL 的表現將會很有趣。

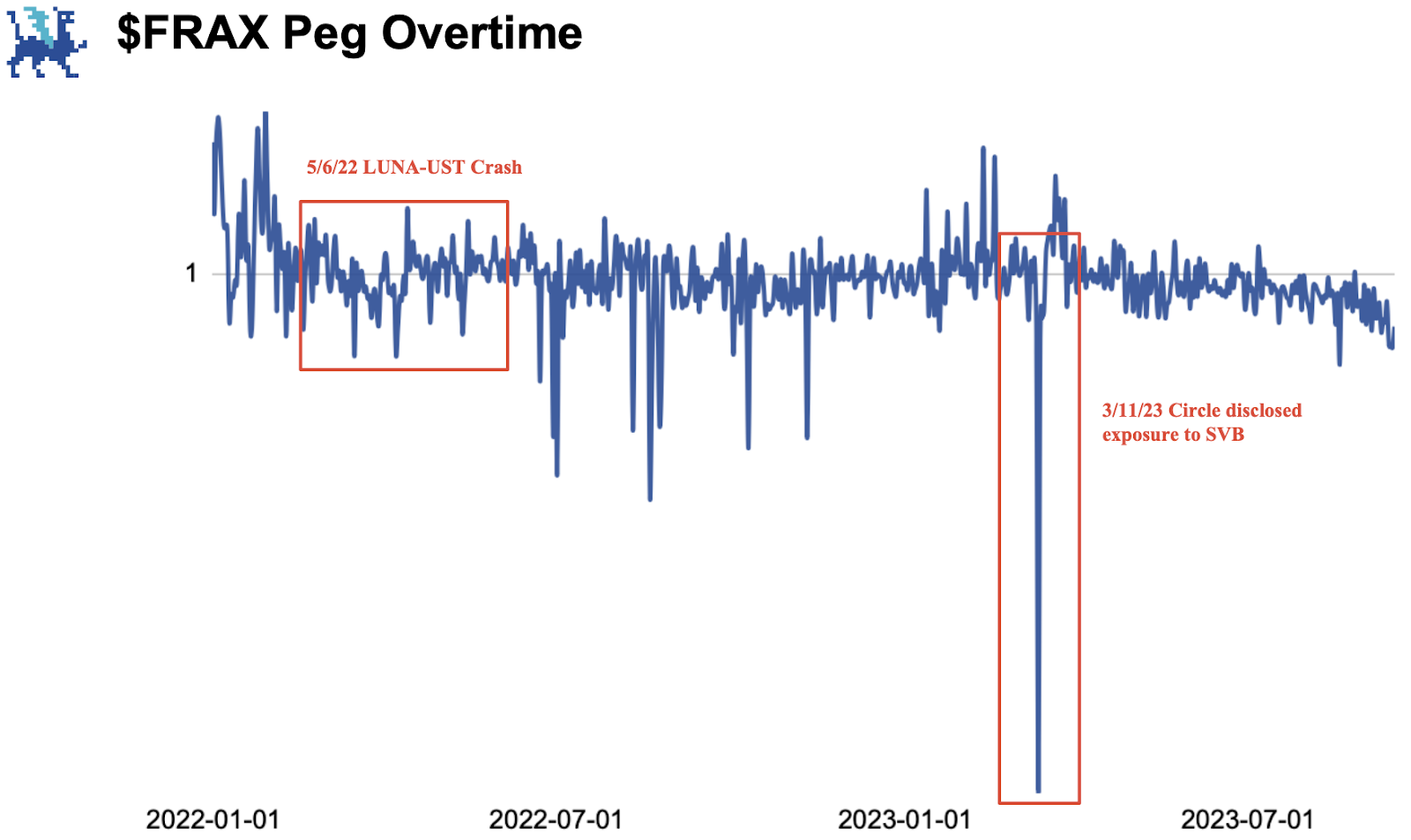

作為一種算法穩定幣,$FRAX 在長時間內都保持了相當好的錨定。在LUNA-UST 崩潰期間,$FRAX 保持了一個緊密的錨定範圍。雖然有時會有一些輕微的脫錨,但總會有快速的反彈以防止進一步的破裂。最嚴重的脫錨發生在Circle 揭露其對SVB 的風險敞口時。由於$FRAX 主要由$USDC 支持,$FRAX 受到影響。但鑑於風險敞口並不大,錨定在短時間內恢復正常。 $FRAX 的穩定性很大程度上可以歸因於該協議複雜的AMO 策略和$FXS 的高鎖定率,使Frax 免受其他算法穩定幣所遭受的死亡螺旋的影響。

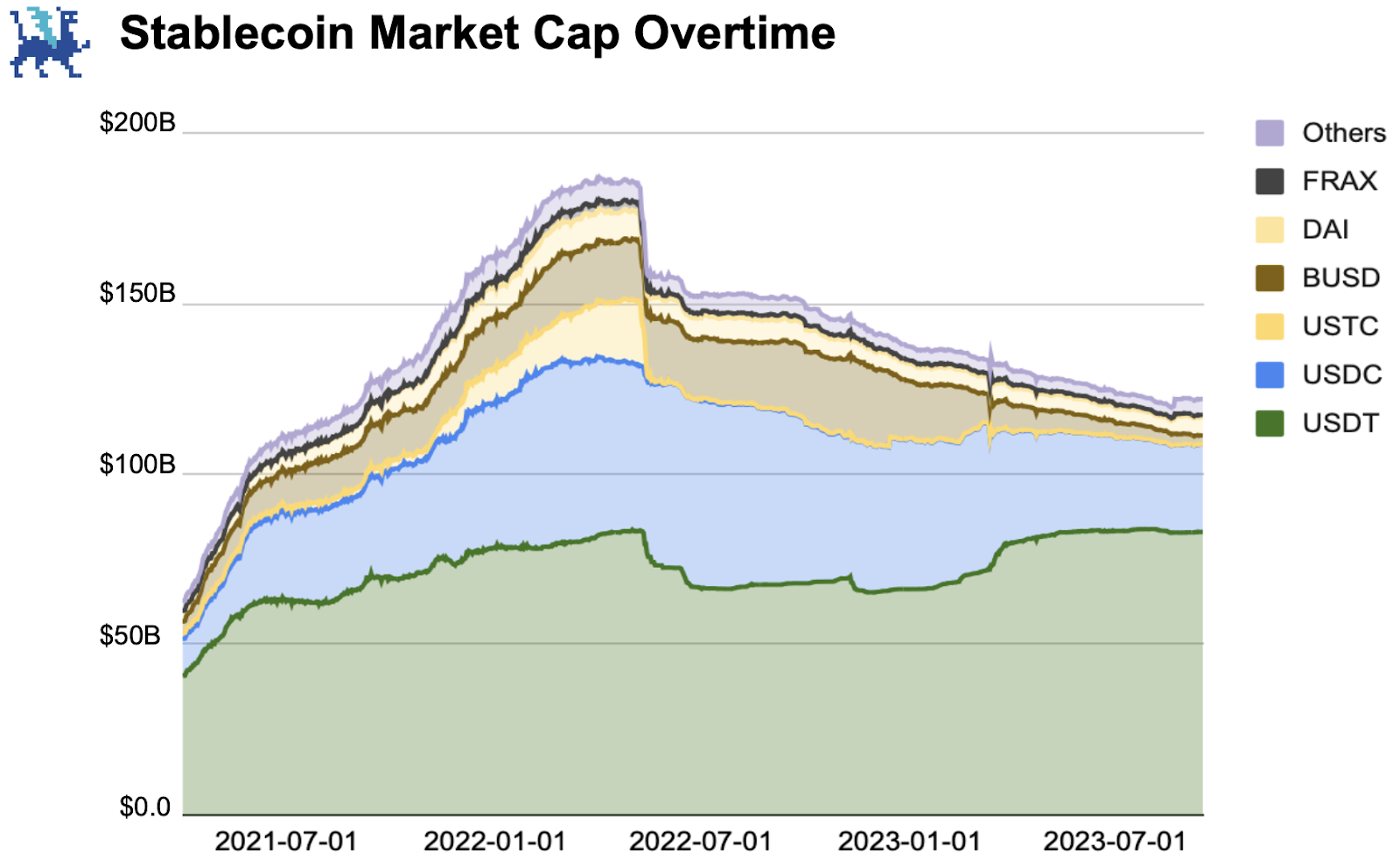

儘管LUNA-UST 的崩潰並沒有破壞Frax 的錨定,但這一事件仍觸發了大量流動資金的流出,使穩定幣的市值急劇下降,特別是對於像$DAI 和$FRAX 這樣的去中心化穩定幣。隨後的SVB 事件進一步減少了$USDC 的市場份額,流動性轉向了$USDT,我們已經看到它是自2023 年以來唯一市值持續增長的穩定幣。

儘管LUNA-UST 的崩潰並沒有破壞Frax 的錨定,但這一事件仍觸發了大量流動資金的流出,使穩定幣的市值急劇下降,特別是對於像$DAI 和$FRAX 這樣的去中心化穩定幣。隨後的SVB 事件進一步減少了$USDC 的市場份額,流動性轉向了$USDT,我們已經看到它是自2023 年以來唯一市值持續增長的穩定幣。

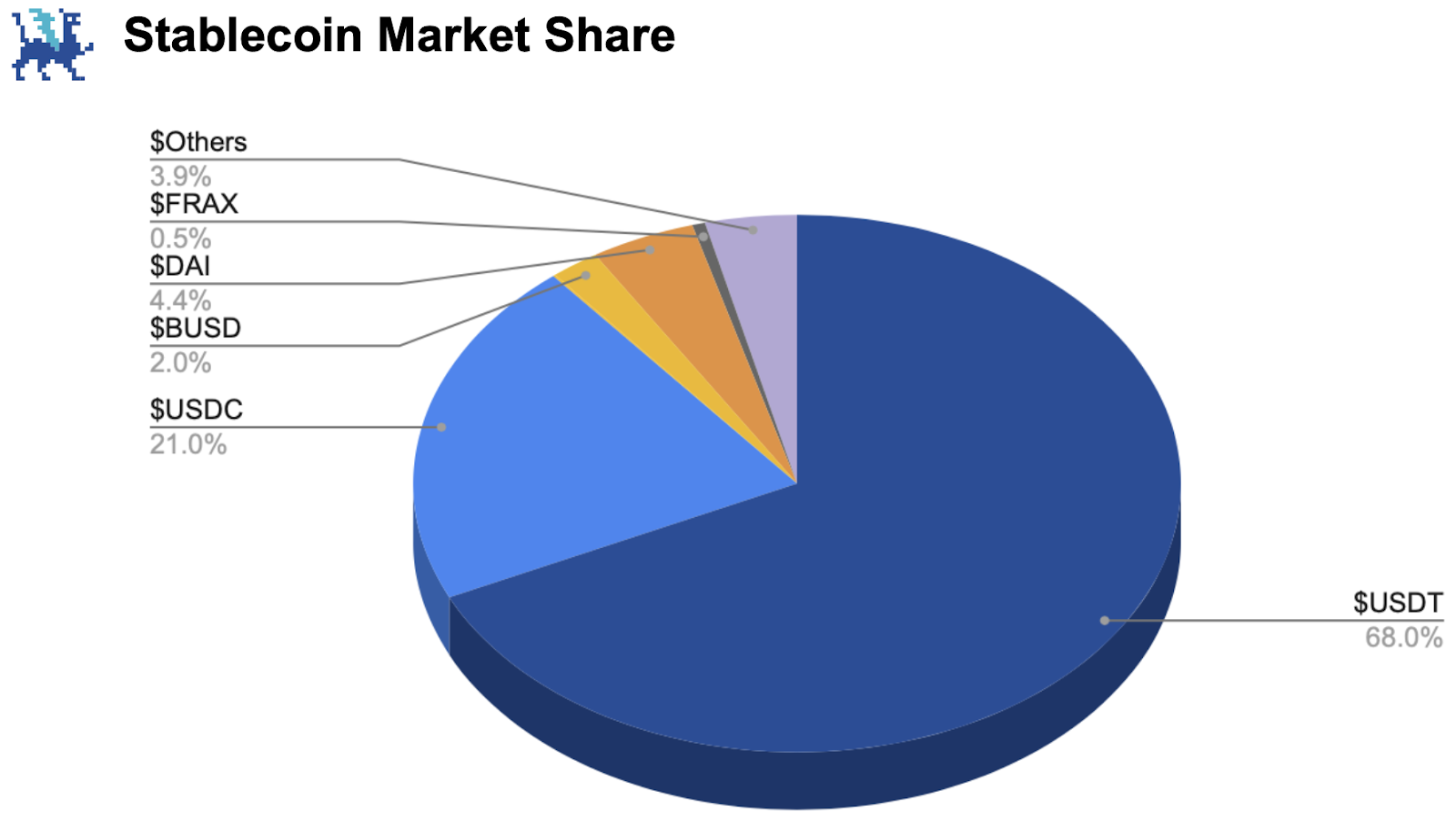

Frax 的另外兩個關鍵績效指標是穩定幣市場份額和LSD 市場份額。儘管$FRAX 是第二大去中心化穩定幣,但其市佔率只有0.5% ,距離$DAI 有8.8 倍,距離$USDT 有136 倍。這種差距是由多種因素造成的。最重要的是,中心化穩定幣作為新加密用戶的關鍵入口,因為新用戶最初主要使用CEX。巨大的流動性差距和採納率也導致了這一巨大的差距。只要沒有任何主要因素驅使用戶遠離中心化穩定幣,這種差距很可能會持續相當長的時間。

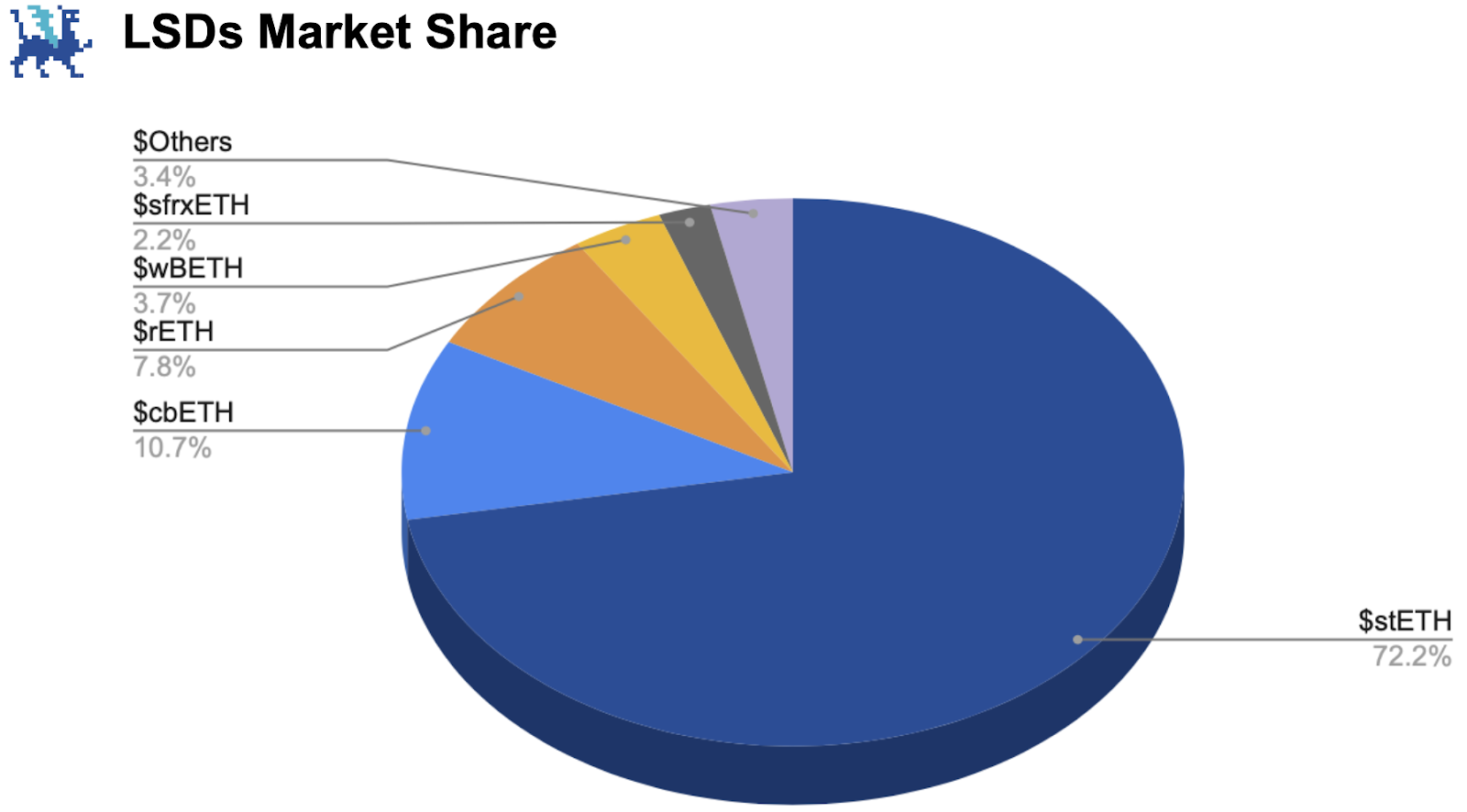

在LSD 市佔率方面,Frax 的表現較好。除了Lido,sfrxETH 與其他三個主要LSD 的市佔率差距很小。主要原因是其較高的收益和CEX 面臨的監管壓力。隨著frxETH V2的到來,預計Frax 在LSD 領域的成長將繼續超過其穩定幣領域的成長。

在LSD 市佔率方面,Frax 的表現較好。除了Lido,sfrxETH 與其他三個主要LSD 的市佔率差距很小。主要原因是其較高的收益和CEX 面臨的監管壓力。隨著frxETH V2的到來,預計Frax 在LSD 領域的成長將繼續超過其穩定幣領域的成長。

4. 協議機制

Frax Finance 是DeFi 領域中機制最複雜的協定之一。它不斷擴展的產品線和業務部門使得該協議基本上擁有一個由各種穩定幣和支援穩定幣增長的DeFi 基礎設施組成的自己的生態系統。在這份報告中,我們將Frax 發布的三種穩定幣歸類為旗艦產品,並將支援機制視為核心基礎設施。每種穩定幣的概念和重要性都被呈現,以及這些基礎設施是如何為業務運作做出貢獻的了。

4.1 旗艦產品

4.1.1 Frax

FRAX 是Frax 發行的第一個與美元掛鉤的穩定幣。與市值最大的去中心化穩定幣DAI 不同,後者是超額抵押的,Frax 是一個部分由USDC 和Frax 的本地代幣FXS 支持的算法穩定幣。 FRAX 的設計目標總是等於1 美元, 1 FRAX 如何抵押是由市場動態決定的。最初,FRAX 是100% 由USDC 抵押的,協議的算法將根據市場需求逐漸降低抵押率(CR)。例如, 85% 的CR 意味著1 Frax 由0.85 美元的USDC 和0.15 美元的FXS 支援。需求越高,CR 越低,反之亦然。由於Frax 始終與1 美元掛鉤,當錨點失衡時,套利者會介入,同時還有協議的算法。

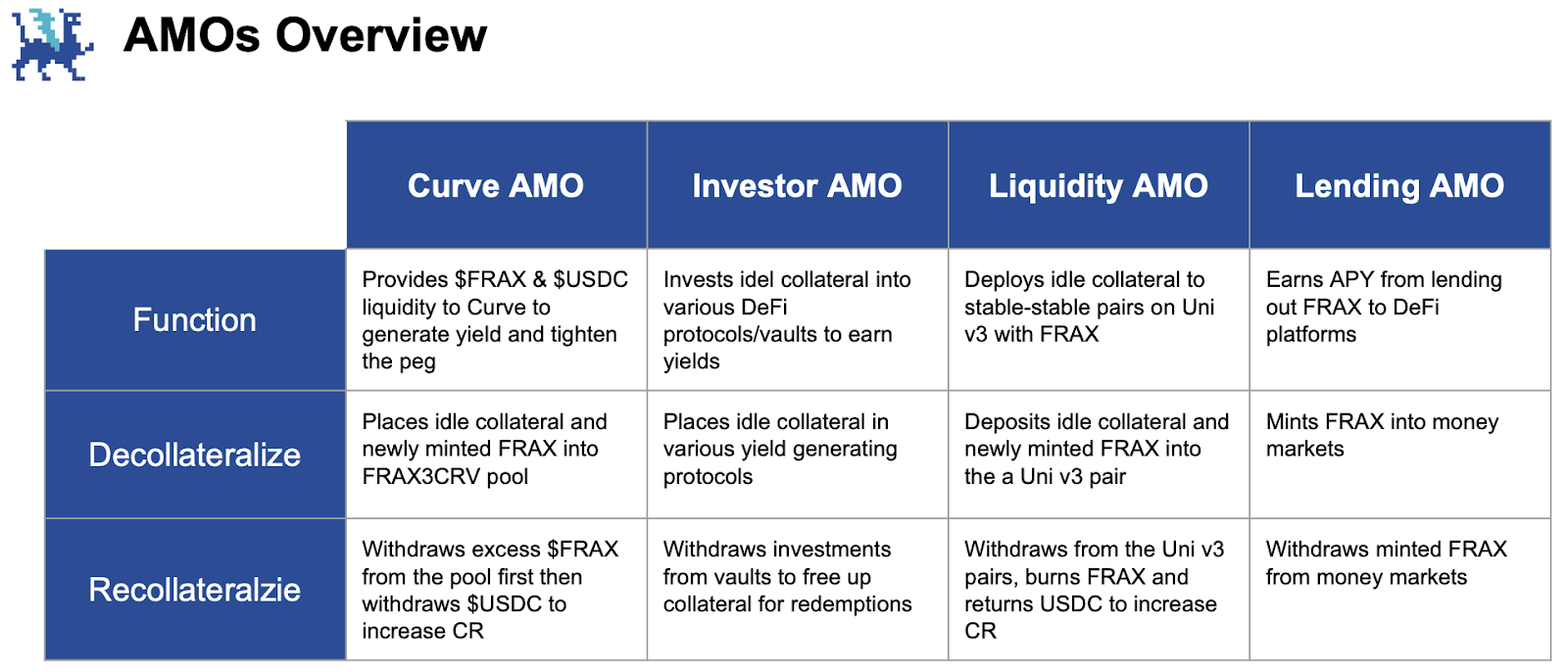

FRAX 目前處於其V2版本,其中使用了多個自動市場操作(AMOs)。從本質上講,AMOs 是執行開放市場操作(即鑄幣,銷毀,部署FRAX)以保持FRAX 與1 美元掛鉤的智慧合約。在V1中,協定只使用了一個AMO,即核心穩定模組,來動態調整CR 以維持1 美元的錨定。 AMOs 是導致Frax 成功的核心機制之一。在下一節中,將對底層概念進行更深入的說明。

最後要注意的是,在2023 年,DAO 已經投票決定將CR 提高到100% ,因為這是繼續FRAX 擴張的最安全的方式。儘管CR 提供了更大的靈活性和資本效率,但DAO 已經決定,鑑於Frax 的成熟狀態,不再需要它,而AMOs 的使用仍然可以使FRAX 具有高資本效率。

4.1.2 FPI

Frax 物價指數(FPI)是該協議發布的第二種穩定幣。它的設計目的是透過與真實通貨膨脹掛鉤來維持購買力,這是由美國所有城市消費者消費物價指數(CPI-U)定義的。 Frax 使用專門的Chainlink 預言機來取得並報告美國聯邦政府的通貨膨脹率,並將該率應用於FPI 的贖回價格。由於FPI 的錨定與通貨膨脹率密切相關,因此FPI 的贖回價格會隨通貨膨脹(或通貨緊縮)上升(或下降),這意味著將其他資產換成FPI 的用戶正在預測CPI 的購買力會比出售的資產成長得更快。

FPI 背後的動機是創造第一個可以用來表示交易、價值和債務的鏈上穩定幣。使用FPI 作為基準測量有助於確定國庫或收入的價值相對於不斷增長的通貨膨脹是增長還是下降,這種做法對於DAO 操作或類似活動可能非常有用。

4.1.3 frxETH

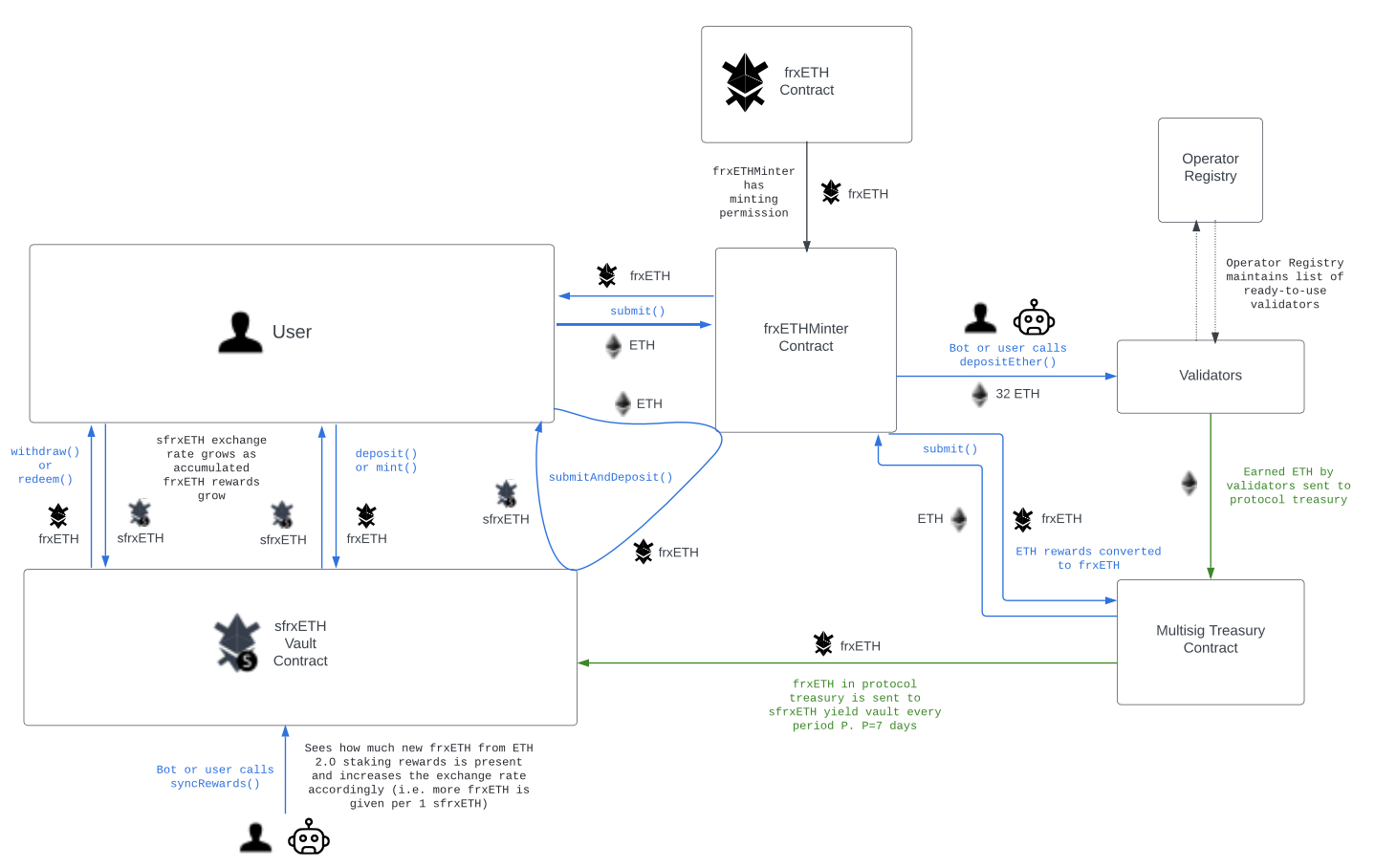

Frax Ether(frxETH)是Frax 發行的第三種穩定幣。它與ETH 掛鉤,並獲得零抵押獎勵。用戶可以抵押frxETH 以獲得sfrxETH,從而獲得所有抵押獎勵。每個未被抵押的frxETH 都為sfrxETH 的收益做出了貢獻。因此,每個sfrxETH 獲得的抵押獎勵都比ETH 的抵押獎勵更高,這就是為什麼sfrxETH 的收益率比所有其他LSDs 都高的原因。用戶可以為Curve 池提供fexETH-ETH 流動性,並賺取交易費用和發射獎勵。因為Frax 持有大量的$CRV 和$CVX,所以它可以為池指導大量的獎勵,從而激勵流動性提供。

frxETH/sfrxETH 的推出代表了Frax 向LSD 敘事的策略性擴張,並深化了其在DeFi 生態系統中的影響。 Frax 巧妙地利用了其在Curve War 的顯著地位,成功地侵蝕了像stETH 和rETH 這樣的藍籌LSD 的市場份額。隨著Frax 即將推出Frax Ether 的V2版本,預期將有另一波的接納成長。

4.2 核心基礎設施

4.2.1 AMOs

對於像Frax 這樣的穩定幣協議,保持穩定性至關重要。解鎖不僅會削弱用戶的信心,而且還可能導致鍊式反應,將協議撕裂。算法市場操作(AMO)是執行不同貨幣操作以維持FRAX 穩定性的智慧合約。 Frax Finance 已從V1的單一AMO 發展到現在V2的四個主要AMO。雖然每一個都有稍微不同的操作,但AMOs 都有三個共同屬性:去抵押化-降低CR 的策略部分,市場操作-在平衡中運行且不改變CR 的策略部分,和再抵押化-增加CR的策略部分。

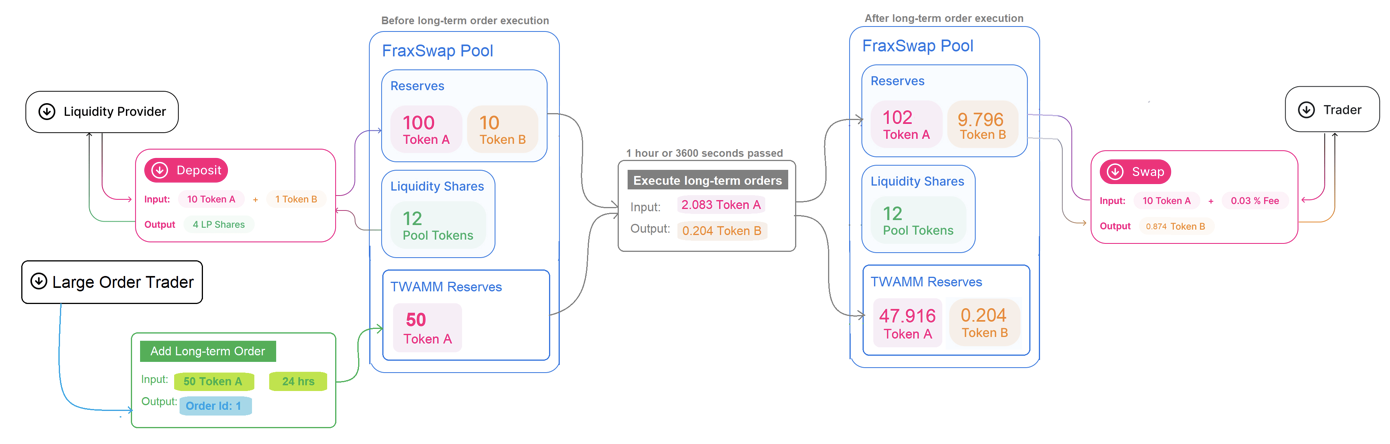

4.2.2 Fraxswap

Fraxswap 是第一個與時間加權的平均市場做市商(TWAMM)結合的常量產品市場做市商(CPMM),用於優化長期訂單的執行,例如訂單池和對齊訂單過期,並高效地處理大訂單。 Fraxswap 的目的是使協議能夠有效地執行其穩定幣的貨幣政策。更具體地說,Frax 將使用Fraxswap 進行以下操作:

- 使用AMO 利潤回購並銷毀FXS

- 鑄造新的FXS 以回購並銷毀Frax

- 鑄造Frax 通過鑄幣稅購買硬資產

Fraxswap 完全無需許可,允許其他協議和DAO 利用它進行貨幣政策。 Fraxswap V2也在開發中,將支援集中流動性(目前版本基於Uniswap V2),並與相關資產流動性結合,進一步擴展其功能。

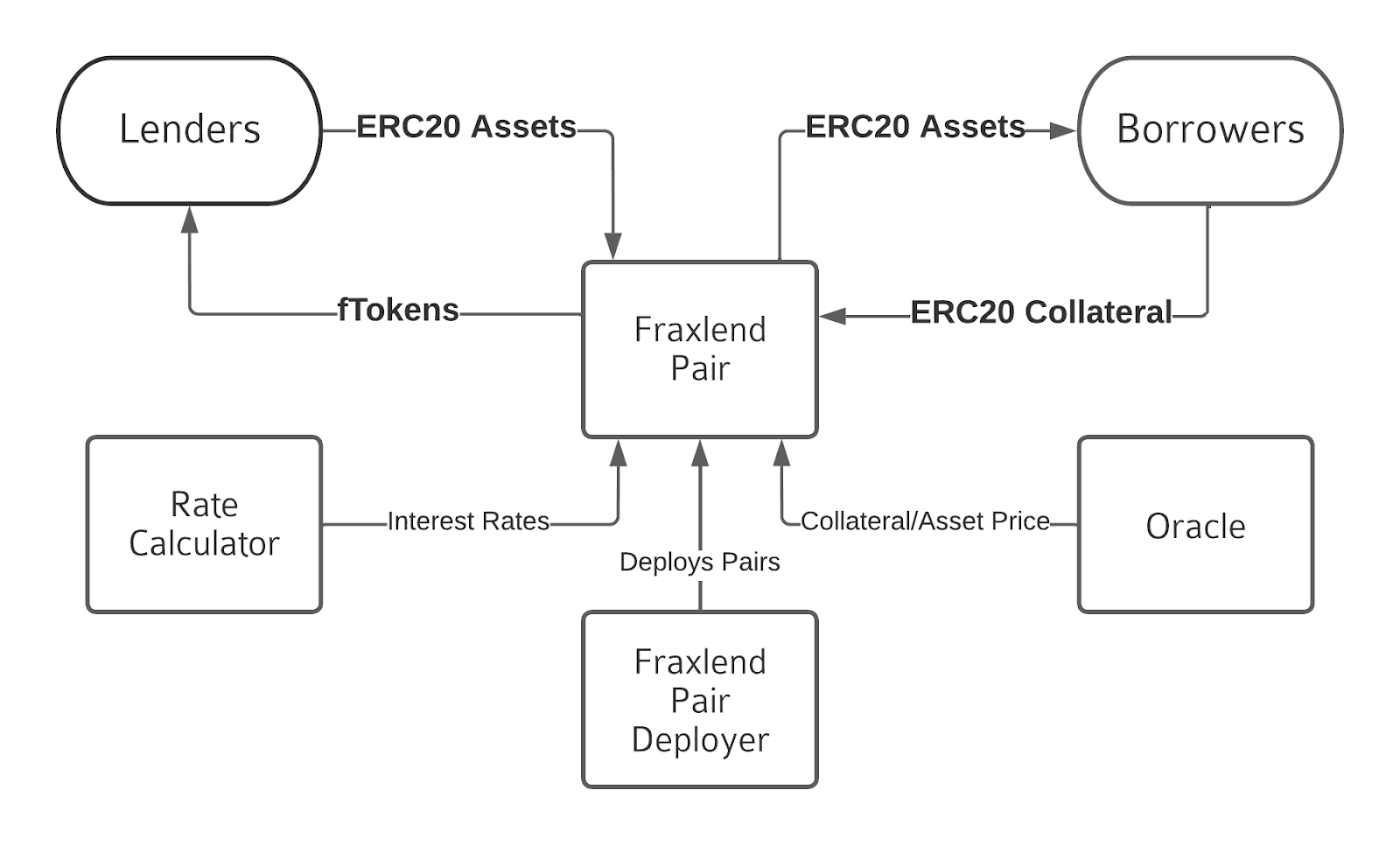

4.2.3 Fraxlend

Fraxlend 是Frax Finance 的本地貨幣市場,支援使用ERC-20 對的借貸活動。每個池都是超額抵押和獨立的,保護協議免受對手風險和破產的威脅。作為一個穩定幣協議,Frax 的首要任務是以自然的方式擴大其穩定幣的使用和採納,Fraxlend 作為實現這一目標的重要組成部分。通過允許用戶在FRAX 上擁有CDP(債務位置),增加了FRAX 作為DeFi 中貨幣的使用。值得注意的是,Fraxlend 採用了無手續費模式,作為鼓勵採納的激勵措施。與其他基礎設施一樣,Fraxlend 也有v2計劃,可能會引入低抵押貸款到平台。

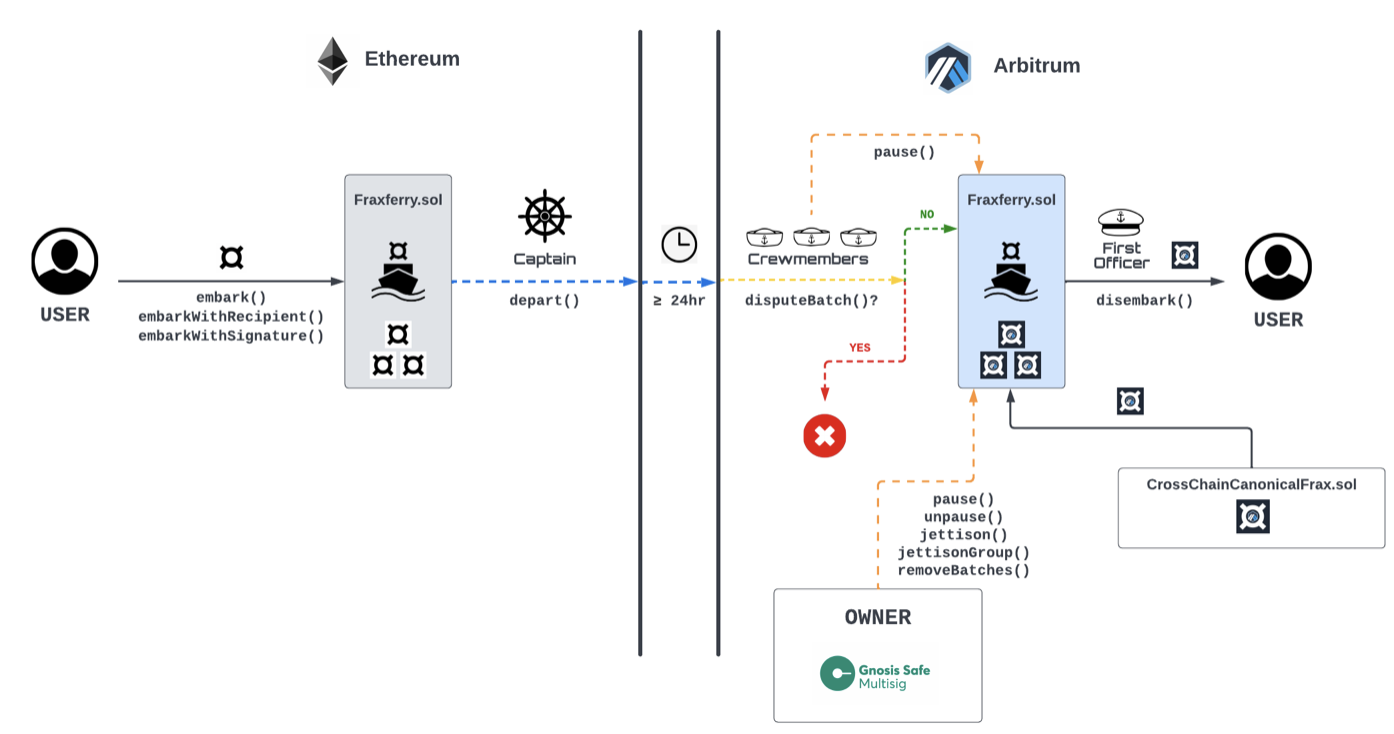

4.2.4 Fraxferry

Frax Finance 推出了Fraxferry,以實現協議多鏈擴展的無縫橋接機制。 Fraxferry 以較慢但更安全的方式橋接用戶資產,旨在最大化安全性。 v2版本也即將推出,將使機制更加去中心化。

通過Fraxferry 橋接的功能如下:

1. 用戶透過向渡輪合約發送代幣來啟動流程。

2. 指定的「船長」將檢查並批次交易。

3. 在轉帳發生之前,有一個24 小時的等待期,允許進一步的驗證。

4. 在執行時,系統將透過比較哈希確保交易有效。

5. 代幣經濟

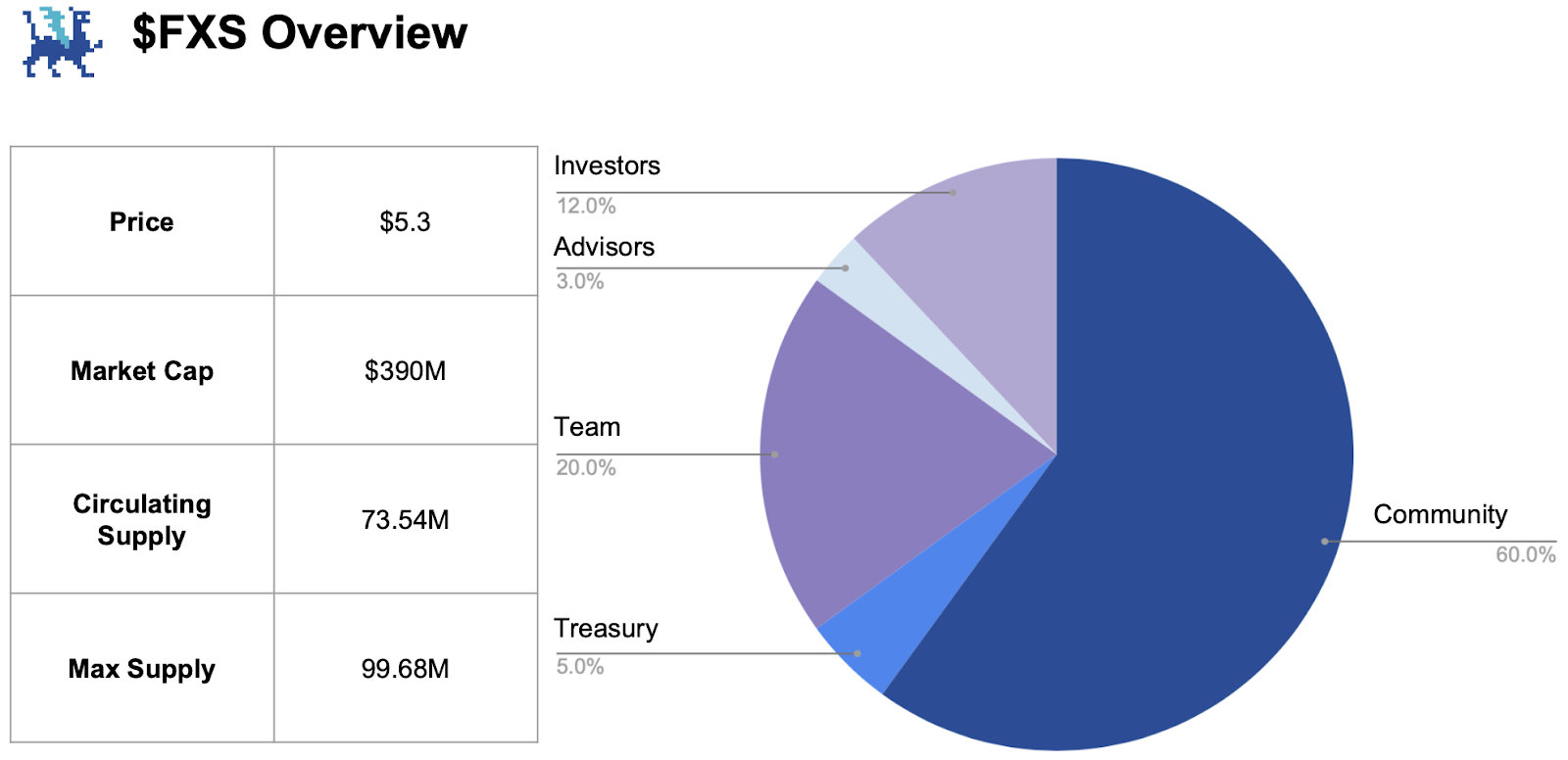

Frax Share($FXS)是Frax Finance 的質押和治理代幣,所有的收益和實用程序都集中在$FXS 上。更具體地說,為了享受所有好處,鼓勵用戶鎖定他們的$FXS 以獲得$veFXS,這與Curve 的veToken 模型相同。 $veFXS 持有者享有投票權,量表耕作提升,以及來自AMOs、Fraxlend 貸款和Fraxswap 費用的現金流。目前,有37.484 M 的$FXS 被鎖定,佔流通供應的50.88 %和總供應量的37.6 %。值得注意的是,在FIP-256 之後,每當$FXS 低於$ 5 和$ 4 時,協議將進行回購,這是一項通過為代幣的暗示估值基礎發出信號而鞏固代幣經濟學的提案。

6. 成長動力

由於其多樣化的業務領域,Frax Finance 有多個即將到來的升級,這也使其非常適合不同的主要敘述,這些敘述可能會成為其未來成長的重要助力。本部分將對它們進行審查並探討其前景。

6.1 FRAX V3

儘管尚未公佈太多細節,但FRAX V3旨在消除對$USDC 的依賴,並創建一個新的去中心化穩定幣機制,目的是大幅提高協議的健壯性。據Frax 的聯合創始人Sam Kazmien 透露,FRAX V3將放棄當前的錨定機制,不依賴法幣。但更多的細節還在等待Frax 團隊發布。 v3的另一個亮點是擴展到RWA 領域。一個名為FinresPBC 的非營利實體已經啟動,以利用誘人的美國政府債券收益。 FinresPBC 可以促進美國政府債券的鏈下交易,用戶可以透過Fraxbond (FXB)參與,該債券可以透過$FXS 進行交換。 RWA 是當前DeFi 市場的一個主要敘述,這次擴展可能反映MakerDAO 的成功,其代幣價格最近因其RWA 操作而表現得相當好。這與更穩健的穩定幣機制相結合,可能會推動FRAX 的採納達到新高。

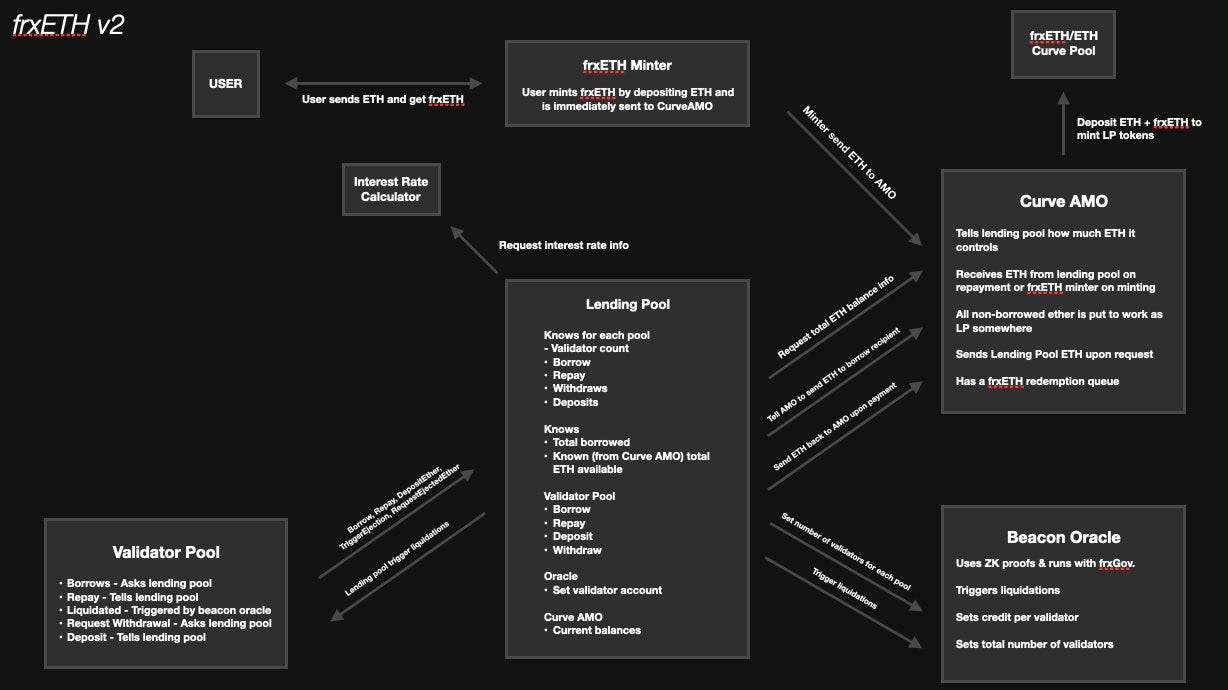

6.2 frxETH V2

關於frxETH,用戶持續的投訴是該機制的集中化,其中協議依賴於其內部驗證器。作為回應,即將推出frxETH V2,目的是去中心化該機制,同時為用戶提供相同或更高的收益。在其核心,frxETH V2包含兩項創新:基於使用率的利率和去中心化的借貸市場。 Frax 將LSD 市場視為借貸(質押者)和借入(驗證者)市場,從而促使這些修改。

通過點對池模型,任何人都可以提供抵押品並向質押者藉ETH,以成為驗證者。利率是基於利用動態確定的。最終,LSD 的借貸者和借款人將有一個動態市場,促進Frax LSD 的成長。

6.3 FraxChain

在三個月前,Sam 與FlyWheel DeFi 進行的一次播客中,他透露該協議將啟動其自己的EVM 相容L2,稱為Fraxchain。儘管尚未公佈太多細節,但這個即將到來的L2有兩個亮點。首先,它將是一個混合rollup,使用Optimistic 架構,但也整合ZK 技術以增強安全性。其次,frxETH 將用作燃料費。 frxETH 作為燃料代幣的重要性在於,隨著需求的增加,frxETH 的供應將減少,從而提高sfrxETH 的收益,進一步擴大其LSD 市場份額。費用將流向$veFXS 持有者,再加上已經流向$veFXS 的其他收入來源,$FXS 的價值累積將會大幅提升。 Fraxchain 的發布定於今年年底,隨著Cancun Upgrade 帶來的L2敘述,市場興趣可能會激增。

7. 成長潛能

上述成長驅動因素可能會顯著提振相應領域的績效。為了進一步展示Frax 的潛力,本節將對LSD 市場(Frax 的主要業務領域之一)進行簡單的比較分析,以提供關於該協議增長前景的一些見解。

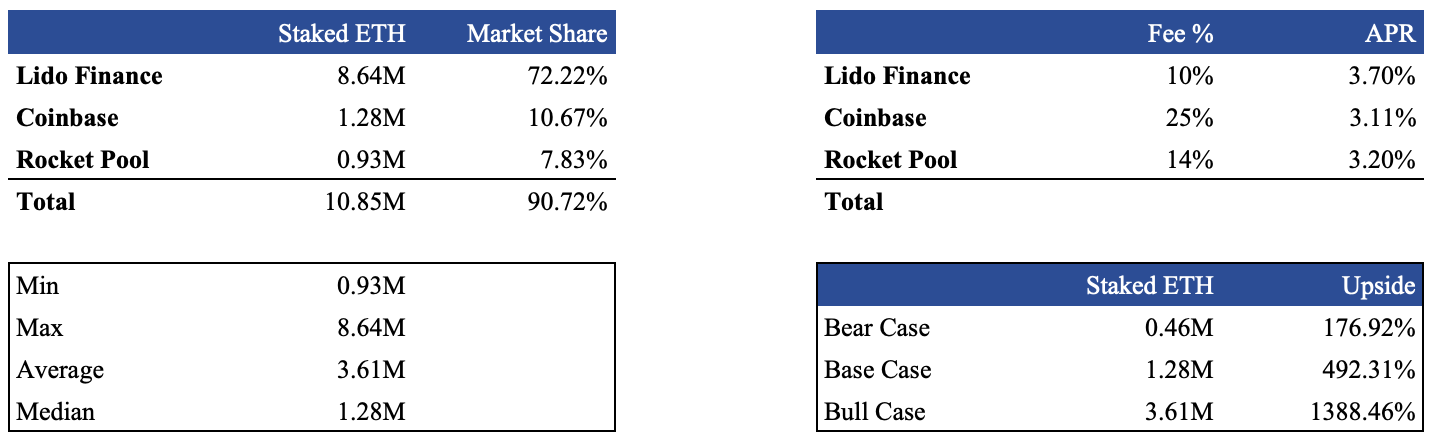

在LSD 市場份額方面,Lido、Coinbase 和Rocket Pool 處於領先地位。為了這次分析,我們將使用前三名的LSD 作為代表性樣本。目前,前三大LSD 協議共有約10.85 M 的質押ETH,共同佔據了90.72% 的市佔率。 Frax 目前的質押ETH 數量約為0.26 M。保守地假設前3 個LSD 協議的當前數字代表了Frax 的目標,並將Rocket 的數量的50% 、前三名數量的中位數、以及前三名的平均交易量設置為我們的熊市、基準和牛市場景,我們可以粗略估計Frax LSD 的潛在成長上漲空間。

儘管這種基本比較強調了Frax LSD 的潛力,但必須認識到,達到前3 個協議的質押數量並不一定是一個簡單的過程,而且這個過程受到多種因素的影響。然而,這項分析明確突顯了Frax 的潛力,結合即將到來的V2更新,未來無疑是光明的。

(這種分析是一個簡化的方法,用於估計Frax LSD 的潛在增長,使用頂級協議作為基線,以及他們的質押ETH 數量作為目標。要進行更詳細的預測,需要考慮到幾個額外的因素,這意味著這種分析只應被視為一個關於Frax 以太的粗略度量。)

8. 結論

從一個算法穩定幣協議開始,Frax Finance 成功地轉變為一個強大的DeFi 堆棧,包括生態系統中的每個核心領域。團隊的持續努力是Frax 今天的主要原因,也支撐著其未來的成長。它的機制和產品都被巧妙地設計出來,創造了一個強大的協同效應,這可能會為協議的成長和$FXS 的價值累積觸發一個正面的飛輪效應。展望未來,建議密切關注FRAX V3、frxETH V2和Fraxchain,因為這些將是決定Frax 未來的關鍵發展。

參考文獻

https://docs.frax.finance/?source=post_page-----9c23b056d46c--------------------------------

聲明:本報告是由@GryphsisAcademy 的貢獻者@BC 082559 完成的原創作品。作者自行對所有內容負責,該內容並不必然反映Gryphsis Academy 的觀點,也不必然反映委託撰寫報告的組織的觀點。編輯內容和決策不受讀者的影響。請知悉,作者可能擁有本報告中提到的加密貨幣。本文件僅供資訊參考,不應作為投資決策的基礎。強烈建議您進行自己的研究,並在進行投資決策之前諮詢中立的財務、稅務或法律顧問。請記住,任何資產的過去表現並不能保證未來的回報。