Curve 的危機仍在繼續發酵。

受安全事故以及潛在清算風險的影響,CRV 今日繼續走低,最低一度觸及0.482 美元,截至發文已反彈至0.58 美元,但24 小時跌幅仍有8.13% 。

與此同時,各大Curve 生態項目的治理代幣也遭受了重挫,其中捆綁最深的Convex(CVX)最低跌至2.884 美元,現暫報3.034 美元, 24 小時跌幅11% 。

而出於潛在的清算壞賬威脅,Aave、Frax 等多個借貸項目也在同步走低,AAVE 暫報64.61 美元, 24 小時跌幅8.87% ;FXS 暫報5.69 美元, 24 小時跌幅5.03% 。

持續擴散的影響,甚至已導致整個DeFi 板塊轉向了悲觀情緒。

Curve 當下面臨的主要危險究竟是什麼?

雖然僅僅過去了一天,但Curve 如今的主要危機來源卻已發生了變化。

如果說昨日Curve 面臨的主要風險還來自於因Vyper 漏洞而滋生的合約安全威脅,那麼今日其主要風險則是來自於CRV 在各大借貸平台債倉的潛在清算威脅,這其中,Curve 創始人Michael Egorov 個人債倉的健康狀況至為關鍵。

需要明確的是,這兩種威脅本質上並不是同一件事。哪怕沒有Vyper 的漏洞,如果大盤持續走低,Egorov 的債倉清算風險遲早有一天也會暴露,只是這一次Vyper 作為導火索將這個“暗雷”拽上了檯面。

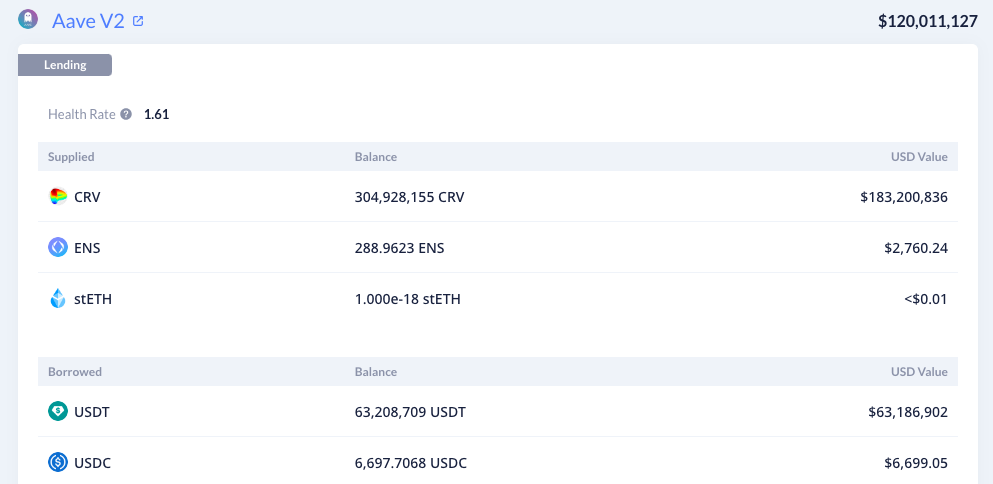

鏈上數據顯示,截至今日下午15: 00 ,Egorov 在Aave、Fraxlend、Abracadabr、Inverse 上共抵押了約4.5 億枚CRV,借出了約1.05 億美元資金,該部分債倉的整體清算價格約為0.38 美元至0.4 美元。

由於4.5 億枚CRV 佔據了該代幣流通供應量的整整一半,因此可以肯定,如果這些債倉遭遇清算,巨量的CRV 的拋壓將會在短時間內直接丟向市場,這勢必會對本就搖搖欲墜的CRV 價格造成重創。

會不會走向清算?

自昨日安全事故發生後,Egorov 一直在通過各種操作,試圖避免潛在的清算可能,如補充CRV 抵押物,陸陸續續償還部分債務,或是藉Curve 來間接影響債倉利率。

那麼,這些舉措能否阻止潛在的清算可能呢?

首先需要明確的一點是,Egorov 的個人債倉分散在Aave、Fraxlend、Abracadabr、Inverse 等多個借貸平台之上,各筆債倉的規模及風險狀況各有不同(簡單來說,這些清算不是0 或者1 的兩級事件,而是存在多種中間可能)。其中,圖片描述。

圖片描述

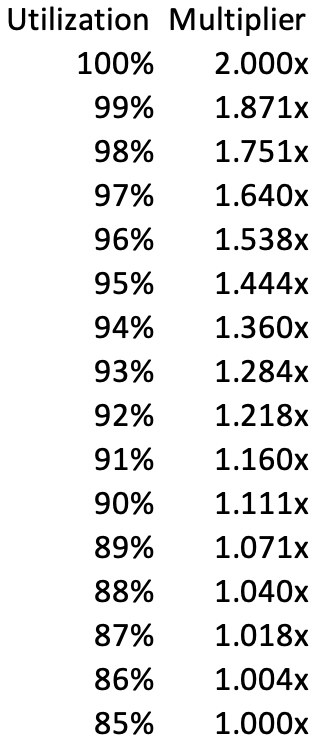

Odaily 注:Fraxlend 各流動性在使用率超過85% 後的利率乘數。

由於昨日至今相當長一段時間內,Fraxlend 內CRV/FRAX 市場的整體利用率均超過85% ,甚至接近於100% ,這也使得該市場的貸款利率持續攀升(據網友統計利率一度達到過132% )且大有繼續走高的可能性。

好在,

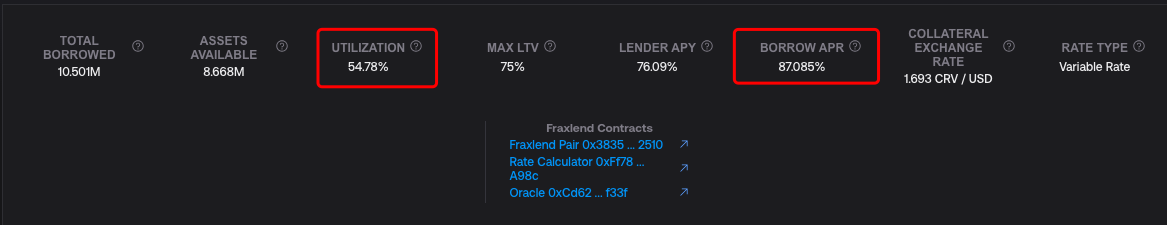

好在,Egorov 已意識到了Fraxlend 內的這筆債倉的特殊情況。為了降低該市場的使用率,Egorov 動用了多種措施。隨著今日下午Egorov 陸續向Fraxlend 償還713 萬美元資金,該筆債倉的規模已降至約1000 萬美元,CRV/FRAX 市場的整體利用率也已下降至54.78% ,貸款利率則下降至87.085% ,危險暫時得以遏制。

值得一提的是,在此期間Curve 還上線了針對Fraxlend CRV/FRAX 市場的流動性池crvUSD/fFRAX,用戶若想參與該池獲取CRV 激勵,需要先在Fraxlend 內的CRV/FRAX 市場存款,從而降低該市場的整體利用率。這一措施也被部分網友指責為Egorov 行中心化之權,借Curve 解自身之危。

總而言之,暫時看來Egorov 對在Fraxlend 的這筆債倉有了些許喘息之機,這也使得CRV 的價格得到了一定反彈,間接上也緩解了其在Aave、Fraxlend、Abracadabr 等其他平台上債倉的清算風險。

如果真的全面清算了,會發生什麼?

我們先確認兩點。

一是除了昨日遭Vyper 漏洞影響的部分池子之外,Curve 的其他智能合約仍在正常運行。作為從捲到不能再卷的DeFi 賽道內殺出重圍的龍頭級項目,Curve 自身合約的質量並不該遭遇過多質疑——底層開發語言出現bug,這事兒誰都難以預料。

二是Curve 協議在功能層面上的運轉與CRV 的幣價雖然存在關聯(主要會影響激勵),但並不需要依賴於後者。換句話說,CRV 可以跌得親媽不認,但Curve 依然會存在。

至於CRV 的價格走勢,我個人還是傾向於全面清算的可能性並不太大,因為就今日下午Egorov 向Fraxlend 還款的鏈上記錄來看,其似乎是在以0.4 美元的價格場外出售CRV ( Frog Nation 前CFO 0 x Sifu 透露買方會有6 個月鎖倉期),該價格基本等同於Egorov 數筆債倉的潛在清算價格。

這意味著,市場內的一些大資金對於CRV 的價值仍有一個的較為合理的預估,即便麵臨著短線上的清算風險,仍願意以一定的折扣價格來長線持倉。

因此,即便真的發生了清算,或許CRV 真的會因為瞬時的巨量拋壓出現短時間的暴跌,但如果出現了較市場預估更低的價格,潛在的買盤也有望幫助CRV 逐步修復。畢竟Curve 協議還在實打實地運轉,這兩年來所積累的口碑以聲譽也不會就此完全消散。

歸根到底,與兩天前的那個行業標桿般的Curve 相比,如今的Curve 只是遭遇了一次安全事件(甚至大鍋還得Vyper 來背),實質損失雖然不少,但以Curve 財務的儲備來看也並不是無法補齊。

事後,又能有哪些教訓?

隨著時間的推移,事件終會迎來結局。

我個人腦補的故事線是,無論本次清算是否會發生,Curve 都會繼續存續,CRV 也會在經歷了或大或小的波動後逐步回歸正軌,最終讓事件慢慢歸於平靜。

而站在當下的時間點,我更想就本次危機中的三方角色(Curve、Egorov、借貸協議)去做一些簡單的反思。

首先是對Curve,你似乎很難去提太多的要求,畢竟協議層面做再多的審計也很難看出底層語言的漏洞。接下來,Curve 要做的重點或許應該是與其他受影響協議(Alchemix、JPEG'd、Metronome)共同研討一個合理的彌補方案。

接著是對Egorov,作為個體用戶,其利用借貸協議的規則來放大自身資金的利用效率似乎並沒有問題,但作為Curve 核心人物,Egorov 的這一操作卻有著利用借貸出貨,將自身財務風險轉嫁至借貸協議以及整個社區之嫌(部分社區用戶懷疑Egorov 就沒想過平倉)。

至於借貸協議,關於山寨幣的債倉規模限制已是DeFi 行業老生常談的話題了,牛熊轉變的具象體現之一正是山寨幣流動性的縮減,這也使得曾經作為吸金要道的山寨幣池成為瞭如今的風險來源。這次事件後,想必各大借貸協議對此會更加重視。

相關閱讀

相關閱讀