原文作者:Carol,PANews

全球最大的資產管理公司BlockRock 在6 月15 日向SEC 提交了比特幣現貨ETF 的申請,儘管SEC 最早也將在9 月2 日回應審核情況(相關閱讀:《PA 圖說- 一圖速覽各比特幣現貨ETF 申請審核的關鍵時間節點》),但考慮到貝萊德在資產管理行業的全球地位,這一消息仍然被認為是一個重要的信號,預示著比特幣和其他加密貨幣將可能被更多的機構採用。除此之外,近期同樣向SEC 提交比特幣現貨ETF 申請的知名機構還包括Fidelity、WisdomTree、VanEck、Invesco Galaxy 等。隨著越來越多機構表明入局意願,市場對迎來更多合規加密投資產品充滿信心。

機構進場究竟能為加密市場帶來什麼?為此,PANews 旗下數據新聞專欄PAData 分析了已經上市的比特幣現貨ETF、期貨ETF 和信託基金的交易情況,發現:

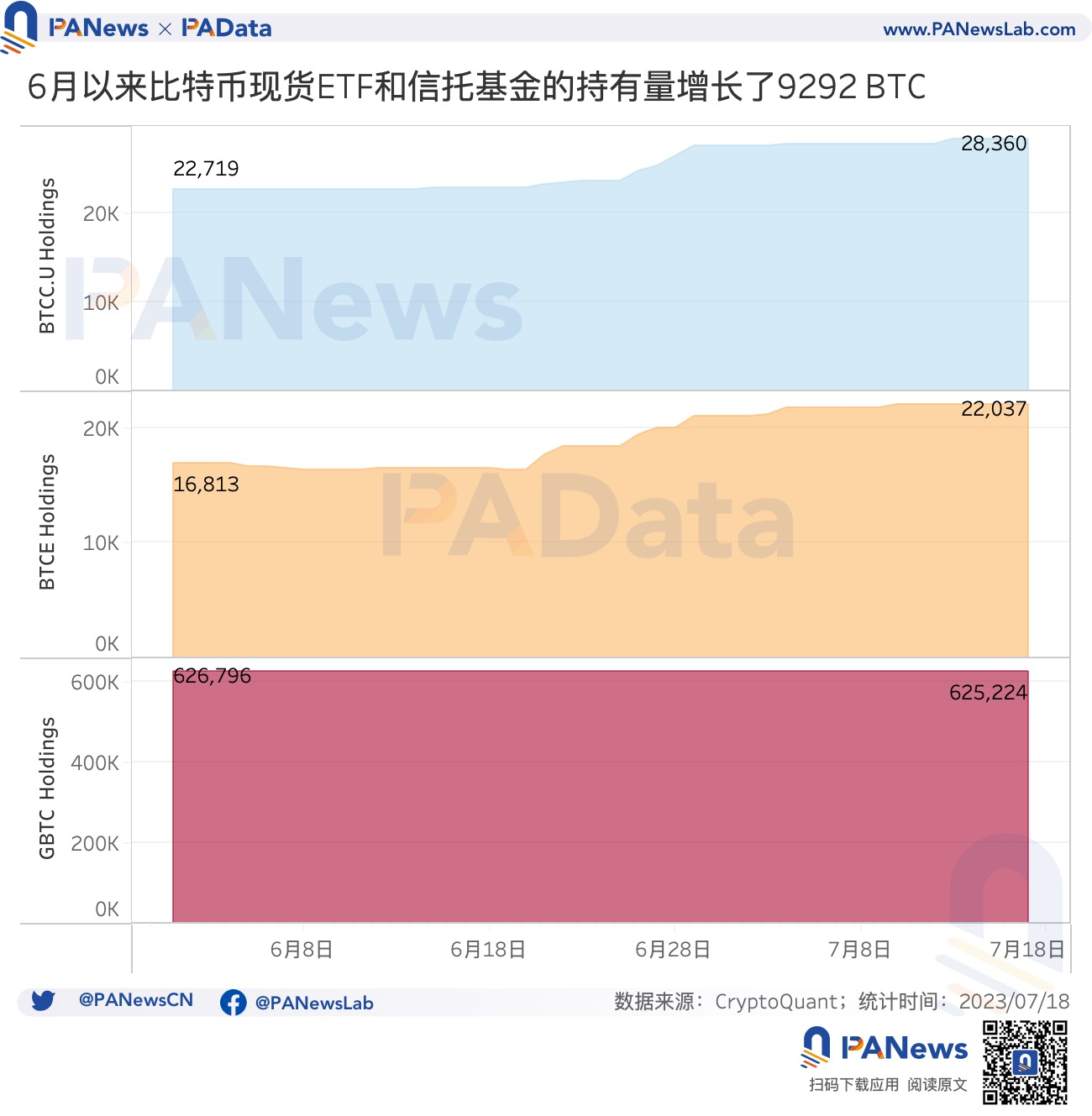

BTCC.U、BTCE 和GBTC 這3 個基金的總持有量約為67.56 萬BTC(折合202.7 億美元)。自6 月以來合計成長了9292 BTC,整體成長趨勢較好。

BITO、XBTF、BTF、BITS 和DEFI 這5 個主要比特幣期貨ETF 管理的總資產已經達到了12.95 億美元。 BITO 是唯一一個全部配置CME 期貨合約的期貨ETF,其他期貨ETF 也配置了其他一定比例的資產,如美國國債。

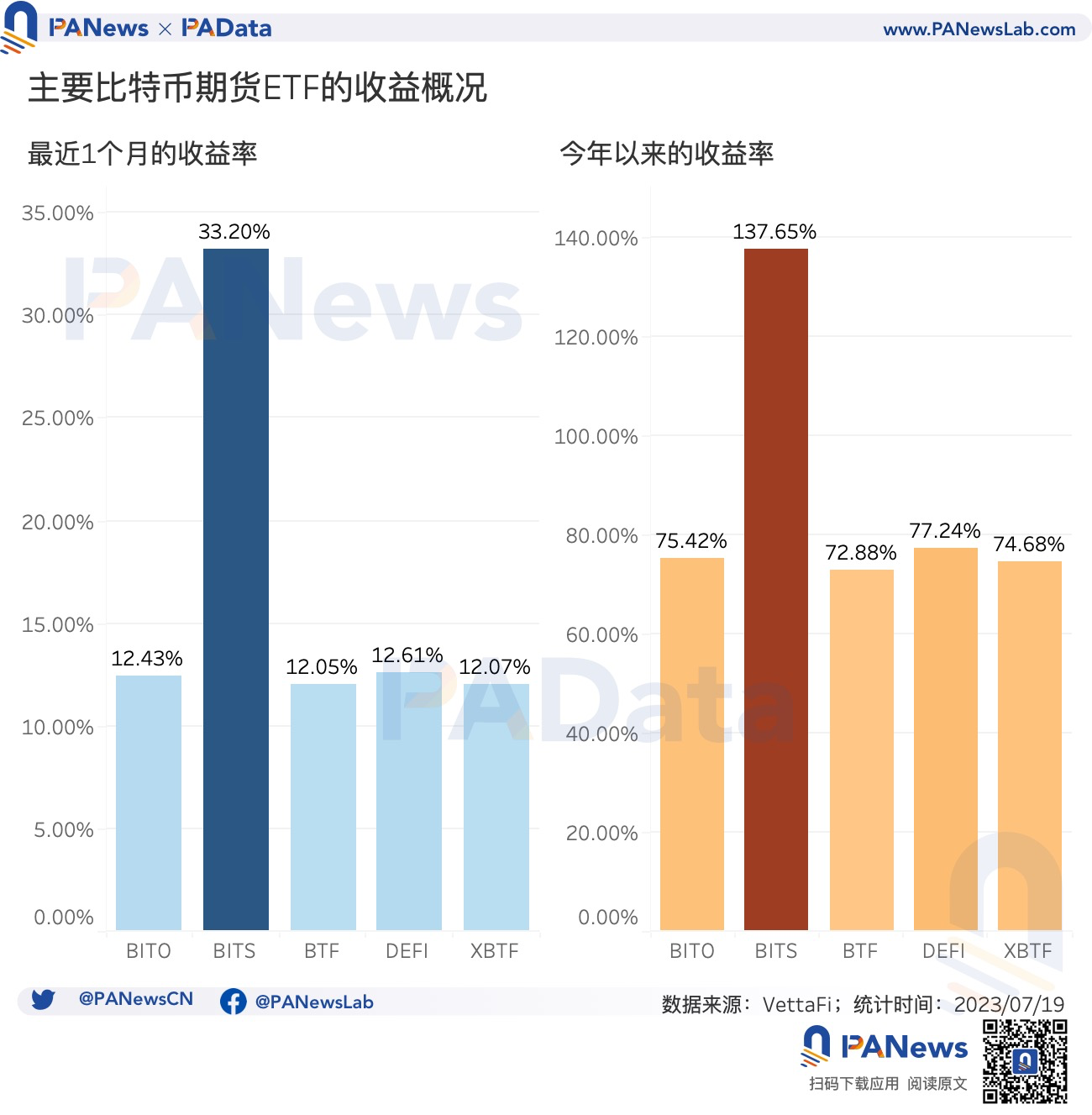

最近一個月收益率最高的是BITS,達到了33.20% ,其他都只有12% 左右。今年以來,收益率最高的仍然是BITS,達到了137.65% ,其他都在74% 左右。收益表現優於現貨ETF 和信託基金。

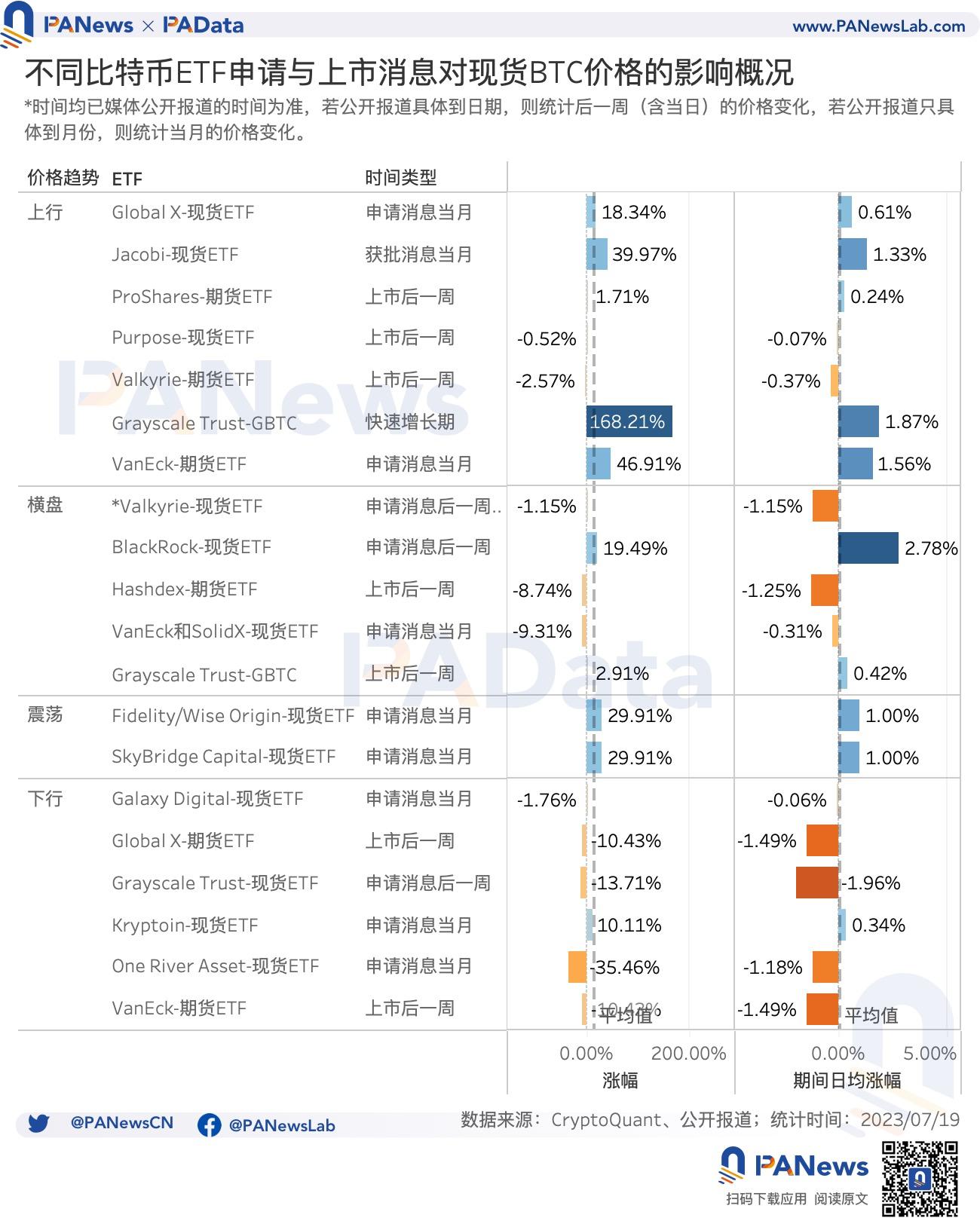

在本次BlackRock 申請比特幣現貨ETF 的消息公佈後一周內,比特幣現貨價格日均上漲了2.78% ,是統計範圍內消息面帶來的最大日均漲幅。先前由消息面帶來的日均漲幅較高的還有VanEck 期貨ETF 申請當月,日均上漲了1.56% 。

機構ETF 申請和上市的消息對比特幣現貨價格的影響可能來自三個方面,一是機構本身的聲譽背書;二是申請的ETF 類型,現貨ETF 的申請消息帶來的漲幅更大;三是消息發生時比特幣的價格趨勢,如果申請和上市消息發生於比特幣上行趨勢中,那麼通常能帶來一定幅度的價格上漲,如果發生在下行趨勢中,那麼這些消息通常也不能逆轉行情。

比特幣現貨ETF 持有量成長5640 BTC,灰階GBTC 場外溢價率回升

加拿大投資管理公司Purpose Investment 在2021 年2 月推出了全球首支比特幣現貨ETF,目前官網顯示該ETF 包括了4 個交易產品,分別是BTCC(用加元購買的,並對沖美元風險)、BTCC .B(用加幣購買的,不對沖美元風險)、BTCC.U(用美元購買的,允許投資者以美元持有比特幣)、BTCC.J(碳中和),投資者可以在多倫多證券交易所(Toronto Stock Exchange)購買這些ETF,其份額對應實物結算的比特幣,是一種用戶友好、低風險的加密貨幣交易方法,而美國的普通用戶無法購買該ETF。另一種與現貨ETF 有些相似的產品是封閉式的信託基金,同樣對應了實體比特幣,如灰階(GrayScale)在美國發行的,則是針對合格投資者購買的GBTC。以及德國ETC Group 發行的BTCE,BTCE 目前可以在兩個交易所交易,Deutsche Börse XETRA(法蘭克福證券交易所運行的交易場所), SIX Swiss Stock Exchange(瑞士證券交易所)。

由於多個數據服務網站僅提供BTCC.U 的持有量,因此這裡僅不完全統計Purpose 現貨ETF 中的BTCC.U。從BTCC.U、BTCE 和GBTC 持有的比特幣數量來看,截至7 月18 日, 3 個基金的總持有量約為67.56 萬BTC。以比特幣近期30000 美元的價格換算,相當於202.7 億美元。其中,GBTC 規模最大,持有量為62.52 萬BTC,BTCC.U 和BTCE 的持有量都在20 萬BTC 左右。從持有量變化來看,自6 月以來, 3 個基金的持有量合計增長了9292 BTC,整體成長趨勢較好,其中僅GBTC 的持有量小幅下降了0.25% ,BTCC.U 和BTCE的持有量則分別上漲了24.83% 和31.07% 。

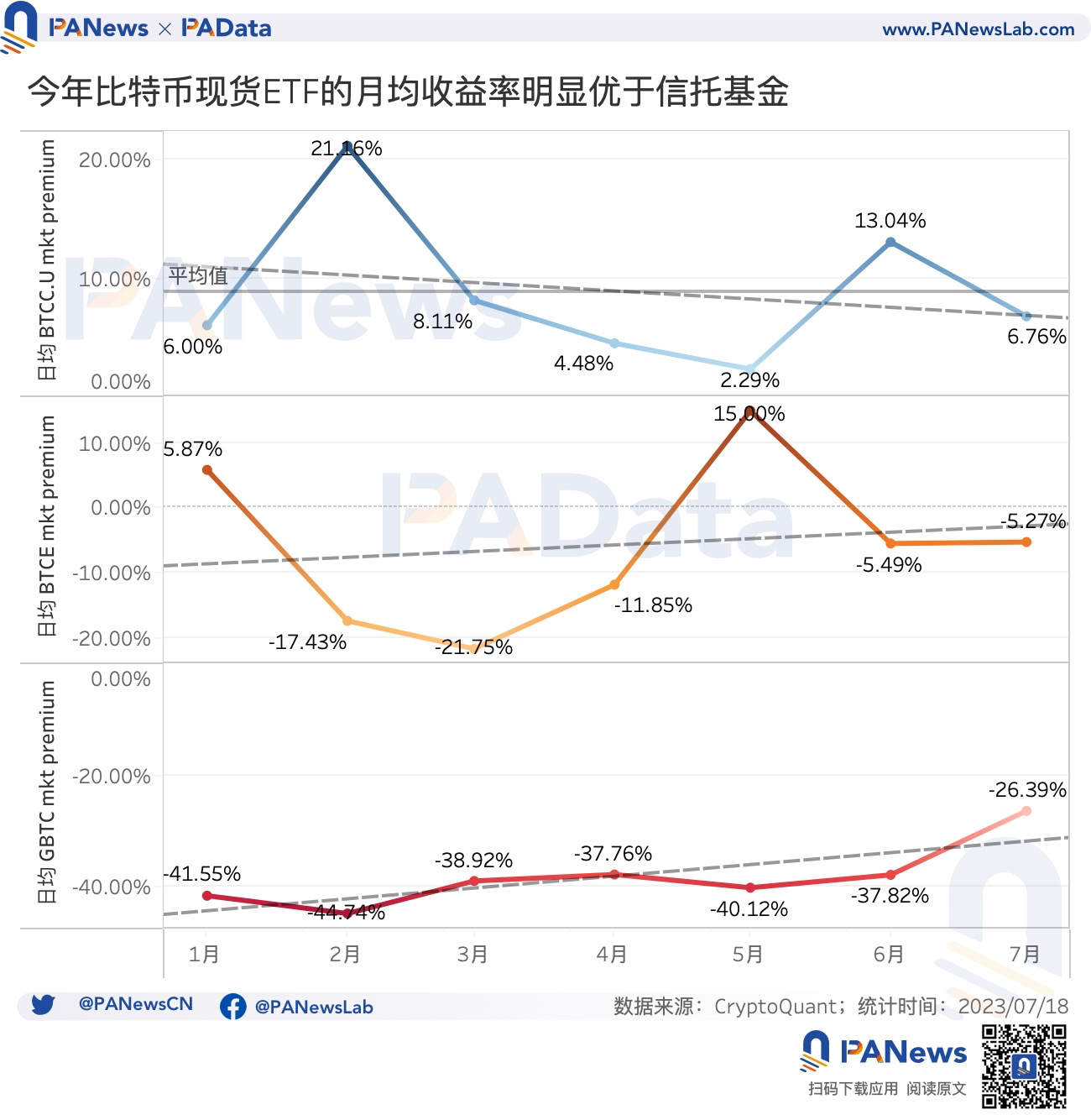

不過,信託基金沒有贖回計劃,類似“紙黃金”,因此價格往往會與其淨資產價值產生明顯的價格差異,但現貨ETF 允許做市商做市,如果有足夠的流動性,價格通常不會出現溢價或折價的情況。這種差異充分反映在了3 個基金的收益率表現上。

截至7 月18 日,本月BTCC.U 的平均收益率約為6.76% ,今年月均收益率平均值約為8.84% ,明顯優於BTCE 和GBTC。後兩者本月的平均收益率分別為-5.27% 和-26.39% ,今年的月均收益率則分別為-5.85% 和-38.18% ,均為虧損狀態,但虧損幅度都呈現縮小趨勢。

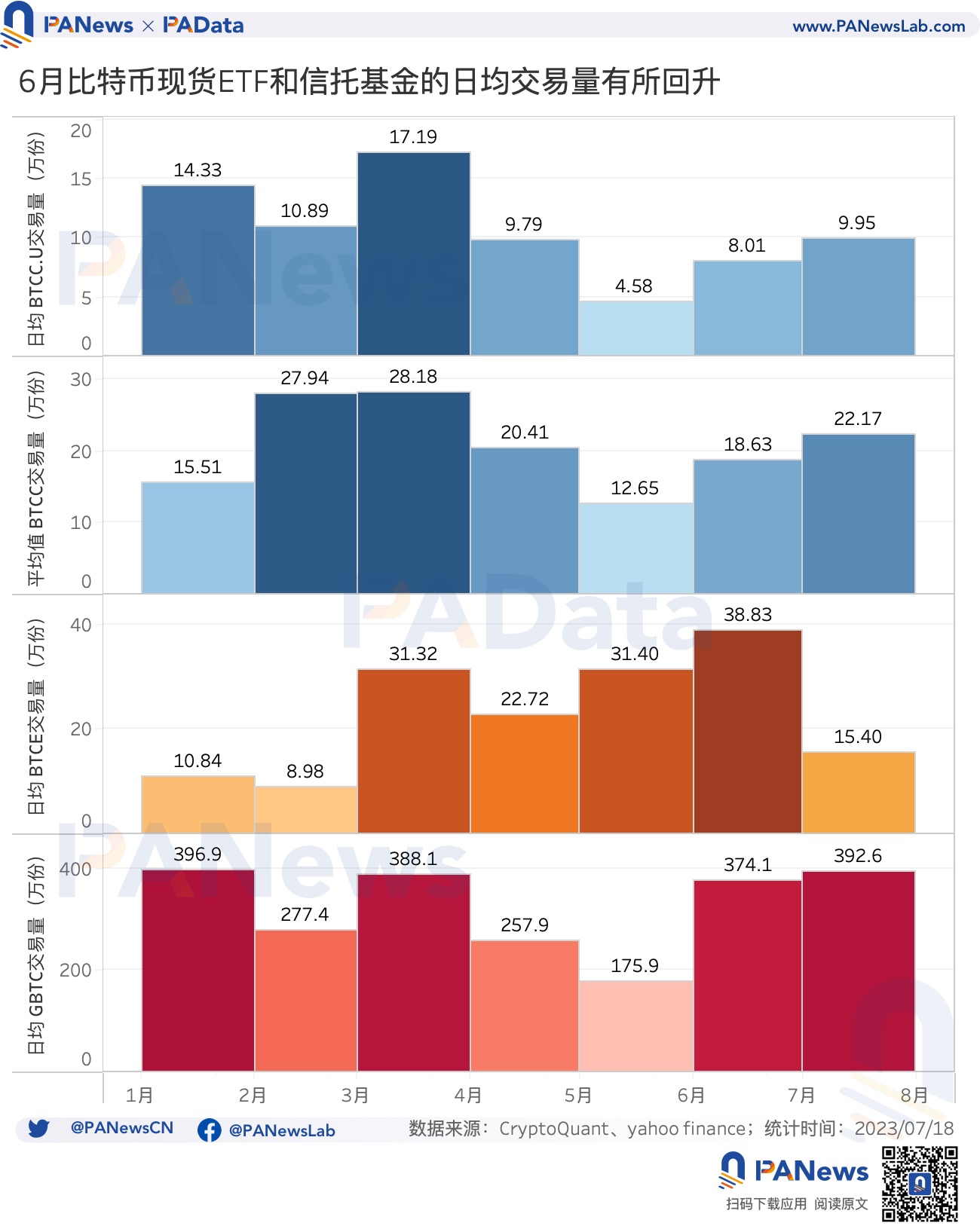

雖然BTCC.U 的收益表現較好,但其交易量並不是最高的。截至7 月18 日,BTCC.U 本月的日均交易量只有9.95 萬份,BTCC 本月的日均交易量約為22.17 萬份,兩者合計32.12 萬份,高於同期BTCE 的平均15.40 萬份,但低於同期GBTC 的平均392.6 萬份。

不過,值得關注的是,隨著6 月更多機構的申請消息被公佈,以及BTC 價格的穩步回升,這4 個基金6 月的日均交易量都環比上漲了,其中BTCC.U 環比上漲了74.89% ,BTCC 環比上漲了47.27% ,BTCE 環比上漲了23.66% ,GBTC 環比上漲了112.67% 。本月至今,BTCC.U、BTCC 和GBTC 的每日平均交易量仍維持了成長動能。

5 大比特幣期貨ETF 的總資產近13 億美元,今年以來收益率均超70%

雖然目前還沒有在美上市的比特幣現貨ETF,但已經有一些在美上市的期貨ETF 了。截至7 月18 日,BITO、XBTF、BTF、BITS 和DEFI 這5 個主要比特幣期貨ETF 管理的總資產已達到了12.95 億美元。其中,由ProShares 在2021 年10 月正式發行的BITO 是統計範圍內最大的期貨ETF,總資產達到了11.99 億美元。其次,由VanEck 和Valkyrie 發行的XBTF 和BTF 的規模也比較大,總資產分別在3,000 萬美元和4,000 萬美元以上。

這些比特幣期貨ETF 追踪的標的通常以芝加哥商品交易所(Chicago Mercantile Exchange,CME)的比特幣期貨合約為主。其中,規模最大的BITO 是唯一全部配置CME 期貨合約的期貨ETF,並實行「滾動」期貨合約的策略。除此之外,其他期貨ETF 在配置CME 期貨合約的基礎上,也配置了其他一定比例的資產,例如XBTF 和BTF 配置了美國國債,BITS 配置了其他機構發行的區塊鏈ETF,DEFI 配置了現金。

從近期的淨資金流量情況來看,BITO 的淨流入規模也最大。最近一個月,BITO 淨流入了2.59 億美元。其次,BTF 和BITS 最近一個月也有少量資金淨流入,分別約135 萬美元和79 萬美元。如果把時間週期拉長到今年以來,那麼觀察範圍內的5 個比特幣期貨ETF 都有資金淨流入,淨流入量最高的仍然是BITO,約3.33 億美元。其次,XBTF 今年淨流入了658 萬美元,其他ETF 今年的淨流入量都比較小。

BITO 也是這5 個比特幣期貨ETF 中每日平均交易量最高的一個,約996.91 萬份,超過本月GBTC 日均交易量的153.93% 。但其他期貨ETF 的交易量都不高,BTF 約38.38 萬份,XBTF 約1.78 萬份,剩餘兩個都不足1 萬份。

整體上,BITO 在資金規模、資金流入量和日均交易量方面都遠遠領先其他比特幣期貨ETF,但從收益情況來看,BITO 卻沒有領先。

根據統計,最近一個月收益率最高的是BITS,達到了33.20% ,而其他觀察範圍內的ETF 的收益率都只有12% 左右。即使把時間週期拉長到今年以來,收益率最高的仍然是BITS,達到了137.65% ,而其他觀察範圍內的ETF 的收益率則都在74% 左右。

合理的猜測是,期貨ETF 的收益率與其配置的資產敞口有較大關係,收益率最高的BITS 除了配置比特幣期貨合約以外,還配置了另一個區塊鏈ETF,其指向了更廣泛的加密資產,而不僅僅是比特幣,這可能為BITS 帶來了更高的收益。但整體上,比特幣期貨ETF 的收益表現都要遠遠優於現貨ETF 和信託基金。

ETF 訊息面對BTC 價格的影響不一,近期BTC 的價格上漲或仍與鏈上基本面有關

機構入場能為加密市場帶來豐沛的資金是毋庸置疑的,因此關於機構申請和發行ETF 的消息也能總帶動比特幣現貨價格的變化。儘管消息面的影響不是唯一原因,但至少是原因之一,那麼這種影響有多大呢?

PAData 根據公開報導的資料,統計了部分ETF 申請和上市消息後一定時間範圍內比特幣現貨價格的變化,如果公開數據在經過交叉驗證後能得到具體日期的,則統計消息日期後一周內的價格變化,通常關於期貨ETF 的上市消息都能具體到日期;如果公開資料在經過交叉驗證後只能得到具體月份的,則統計消息當月的價格變化,通常關於ETF 申請的時間存在一定的模糊性。為了盡可能在同一個尺度上進行比較,PAData 在計算了一定時間範圍內比特幣價格的日均變化,一週以7 天計算平均值,當月以30 天計算平均值。

根據統計,在本次BlackRock 申請比特幣現貨ETF 的消息公佈後一周內,比特幣現貨價格上漲了19.49% ,相當於日均上漲了2.78% ,是統計範圍內消息面帶來的最大日均漲幅。可見市場對機構龍頭入場的期待。

其次,在GBTC 的其快速增長期(2020 年10 月至12 月)內,比特幣現貨價格上漲了168.21% ,相當於日均上漲1.87% ,但GBTC 剛上市後一周內,比特幣現貨價格僅日均上漲了0.42% 。

其他消息面帶來的日均漲幅較高的還有VanEck 期貨ETF 申請當月,比特幣現貨價格日均上漲了1.56% ;Jacobi 現貨ETF 獲批當月,比特幣現貨價格日均上漲了1.33% ; Fidelity /Wise Origin 和SkyBridge Capital 現貨ETF 申請當月,比特幣現貨價格日均上漲了1% 。另外,也有一些消息面並沒有帶動比特幣價格上漲,例如最近Valkyrie 現貨ETF 申請消息被報導的當日,比特幣現貨價格還下跌了1.15% 。

總的來說,機構ETF 申請和上市的消息對比特幣現貨價格的影響可能來自三個方面,一是機構本身的聲譽背書,比如BlckRock 這樣規模的機構更能刺激市場的信心;二是申請的ETF 類型,現貨ETF 面臨的監管壓力更大,而且目前還沒有一隻能獲批後在美上市,因此過去普遍的情況是,現貨ETF 的申請消息帶來的漲幅更大;三是消息發生時,比特幣的價格趨勢。 PAData 以訊息發生時的比特幣價格為中點,前後各擴展半年,以觀察當時的比特幣價格趨勢,在這種粗略的觀察下,仍然可以發現,如果申請和上市消息發生於比特幣上行趨勢中,那麼通常能帶來一定幅度的價格上漲,如果發生在下行趨勢中,那麼這些消息通常也不能逆轉行情。

因此,很難將近期比特幣價格的上漲歸結於其中一個因素,除了BlckRock 帶來的利好消息以外,需要注意的是,近期比特幣鏈上交易次數受到BRC-20 代幣興起的影響也創下了歷史新高。 7 月18 日,比特幣鏈上交易次數達到了58.25 萬次,較年初的18.74 萬次成長了210.83% 。從趨勢來看, 5 月以後,大多數時間的鏈上交易次數都在40 萬次以上,超過50 萬次也不少。鏈上交易次數是比特幣應用程式的直覺反映,通常而言,鏈上交易次數上漲意味著交易基本面改善,價格很有可能上漲。

訊息的影響是複雜的,無論是現貨還是期貨,比特幣ETF 究竟能為市場帶來多大規模的資金,以及多大程度的信心,都取決於許多因素。但ETF 的申請和核准又與整個市場的發展密不可分,兩者應該是相輔相成相互關聯的系統。本文的分析僅希望對已發行的比特幣ETF 做出回顧,並對訊息影響做出觀察,為未來的分析提供基礎,在此基礎上,PAData 將持續關注比特幣ETF 的交易。