引言

引言

引言

引言

傳統的流動性挖礦面臨著幾個主要問題和挑戰。首先,流動性挖礦獎勵的代幣往往在獲得後被farmer 立即出售,這導致代幣價格下降,從而損害了代幣持有者的利益。其次,獎勵機制會對協議的利率和價格造成扭曲,使得真實用戶遭到排擠,協議的實際使用價值因此降低。此外,流動性挖礦獎勵的管理機制往往不透明,代幣分配和用途不明確,所有權過於集中。最後,獎勵機制可能增加協議的安全風險,導致資金被盜或損失,協議的信譽受損。

FOO(Fungible Ownership Optimization)模型是一種新的代幣模型,試圖通過多種方式解決這些問題。首先,它合併farmer 和LP 的角色,使他們必須持有代幣才能獲得獎勵,從而減輕獎勵代幣的銷售壓力。其次,它將期權代幣用作獎勵代幣,使協議能夠收取現金並為代幣價格提供支持。此外,FOO 模型使用LP 代幣作為投票權證明,使代幣持有者能夠參與治理並獲得協議收益。最後,FOO 模型確保了交易池中代幣的高流動性。

從Curve 開始

Curve 使用Gauge 系統來對流動性進行激勵

對於每一個週期,都會有CRV 代幣釋放作為獎勵

獎勵代幣在不同的交易池中分佈

選民投票來決定獎勵代幣在不同交易池中的排放比例

其中投票權則來自鎖定CRV 代幣得到的veCRV,投票權與鎖定時間和鎖定數量成正比,並且隨著farmer 手中veCRV 數量的增加,他們獲得的CRV 獎勵倍數也會隨之增加,最高可達2.5倍。

核心機制

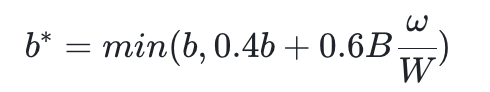

在Curve 中,farmer 獲得代幣排放的比例由以下公式決定,

其中

其中

其中

其中

b*是獎勵分配時的權重

b 是其提供的流動性

B 是交易池的總流動性

ω是farmer 擁有的veToken 數量

W 是總的veToken 供應量

這意味著,如果farmer 沒有veToken,在決定他們實際獲得獎勵時的權重時,他們的流動性份額將被乘0.4 倍,當他們由足夠的veToken 時,他們的權重就會從0.4 x 增加到1 x,反映在實際獲得的獎勵份額上就是2.5 x 的提升。

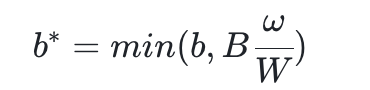

在FOO 模型中,公式變為以下形式

這意味著如果farmer 沒有veToken,那麼他們獲得的獎勵代幣數量為0 ,這迫使farmer 成為LIT 的持有者,從而抑制了每一輪LIT 釋放時的拋售。

期權代幣作為獎勵代幣

Farmer Alice: + 10 $

Dex LP: + 1 LIT,-100 $

在FOO 模型中,使用LIT 的看漲期權作為獎勵代幣,而並非直接使用LIT 作為獎勵。這樣好處是無論市場情況如何,協議能夠積累大量收入,並且讓忠誠的持有者以折扣價購買協議代幣。

舉例,假如LIT 的價格是100 $,並有一個看漲期權代幣oLIT,它賦予持有者以市場價格90% 的價格購買LIT 的永久權利。該協議向farmer Alice 發行1 個oLIT,他立即行使以$ 90 的價格購買1 LIT 並在DEX 上以$ 100 的價格出售的選擇權。盈虧統計如下:

Farmer Alice: + 100 $

Dex LP: + 1 LIT,-100 $

協議:-1 LIT,+ 90 $

將此與farmer 不向協議支付任何費用的常規流動性挖礦進行比較:

協議:-1 LIT

經過對比可以觀察到,FOO 模型與常規流動性挖礦模型相比,具有以下特點:

現金重新分配:使用oLIT 代替LIT 作為獎勵代幣有效地將現金收益從farmer 轉移到協議中,代幣的LP 不受影響;

使用激勵效率來換協議現金流,在FOO 模型中,farmer 獲得激勵較少,但相對的,協議獲得了更加強大的現金流

farmer-LP: + 1 LIT,-90 $

在FOO 中,farmer 與LP 身份重合,盈虧統計變為:

總結

總結

免責聲明:本文僅供研究參考,不構成任何投資建議或推薦。本文介紹的項目機制僅代表作者個人觀點,與本文作者或本平台無任何利益相關。區塊鍊和數字貨幣投資存在極高的市場風險、政策風險、技術風險等多種不確定因素,二級市場代幣價格波動劇烈,投資者應謹慎決策,獨立承擔投資風險。本文作者或本平台對投資者因使用本文所提供的信息而造成的任何損失概不負責。