一級標題

一級標題

協議資產激勵

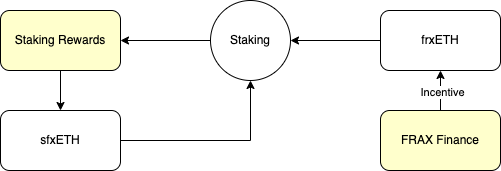

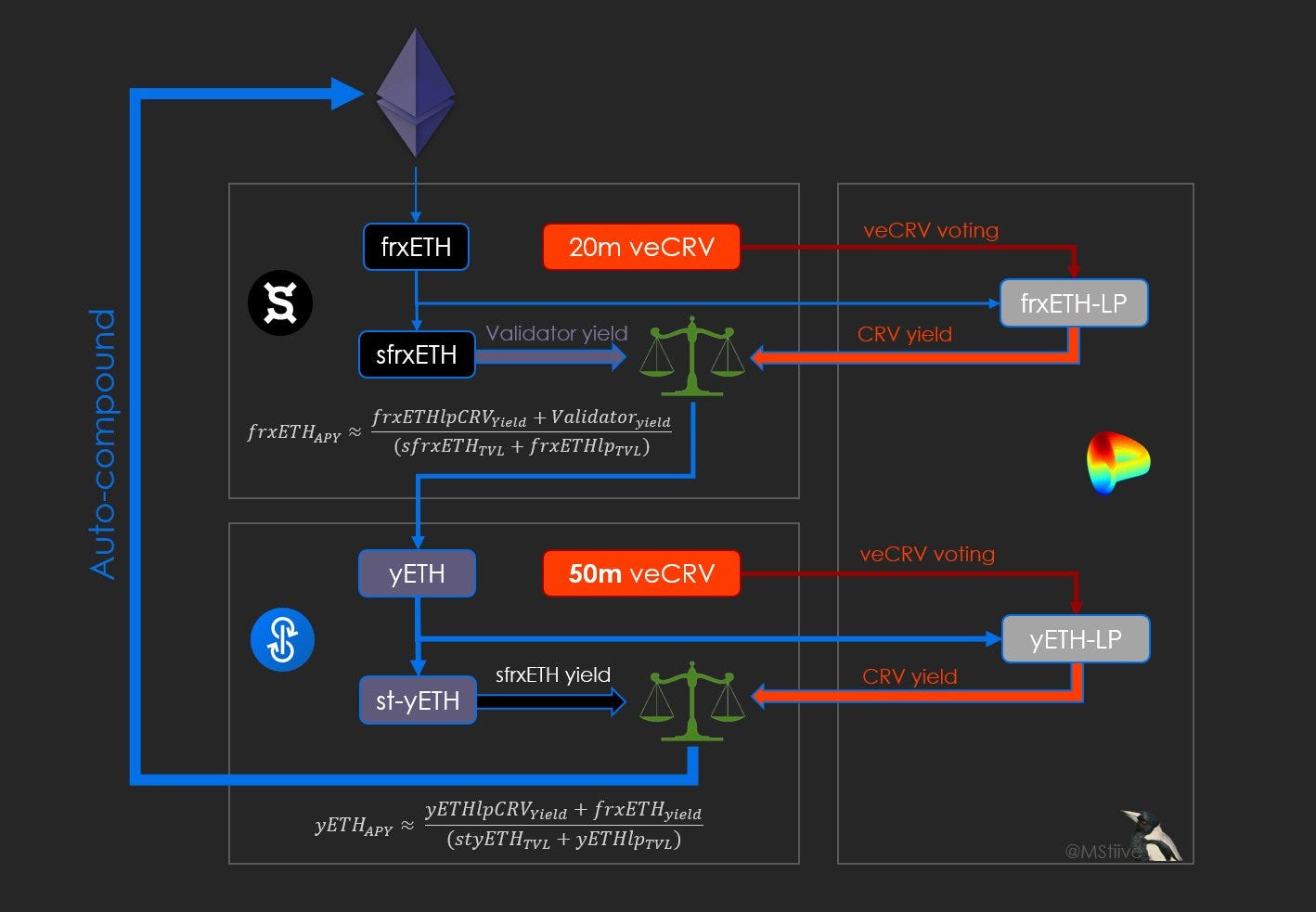

首先,我們用一張圖來分析Frax/ frxETH 的收益分配體系,用黃色標註出收益來源:

FXS 代幣激勵,就是Frax Finance 的權益直接激勵給frxETH Pool

Frax 控制的vlCVX/veCRV 投票間接讓CRV/CVX 激勵給frxETH Pool

ETH 的Staking 激勵

1/2 無論是直接還是間接,本質上都是Frax Finance 出的激勵,無非是形式和包裝不同。所以我們將此圖簡化一下,就非常明了,收益來源和分配就是:

Frax Finance 協議資產/協議收入激勵了frxETH

frxETH/sfrxETH 兩者的Staking 收益全部給了sfrxETH

sfrxETH 吃“兩份” Staking 收益,APR 自然就高了

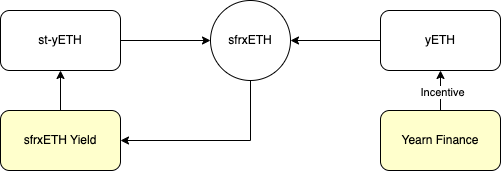

同理我們按此分析一下Yearn 近期預計出品的yETH:

也把他簡化一下,一眼就看出收益來源和分配就是:

Yearn Finance 協議資產激勵流動性從而間接激勵了yETH

yETH/st-yETH 兩者的sfrxETH 收益全部給了st-yETH

不過需要注意的是,這裡所謂的“協議資產” 並非僅是Yearn 的國庫所有的,可能還包括Yearn 從yCRV 產品那裡挪過來的投票權

是的,frxETH/st-yETH 超額收益來源都是協議資產在直接或間接的補貼!

誒,這麼看下去豈不是無限套娃了?但

協議資產是有機會成本的,比如vlCVX/ veCRV 本身是可以拿來賺取賄賂收益

相關閱讀:

相關閱讀:

相關閱讀:Lido 的故事:價值、增長與護城河上海昇級,流動性質押賽道大戰在即

再打一份工

相關閱讀:

一級標題

息差套利

相關閱讀:

相關閱讀:一級標題

再打一份工

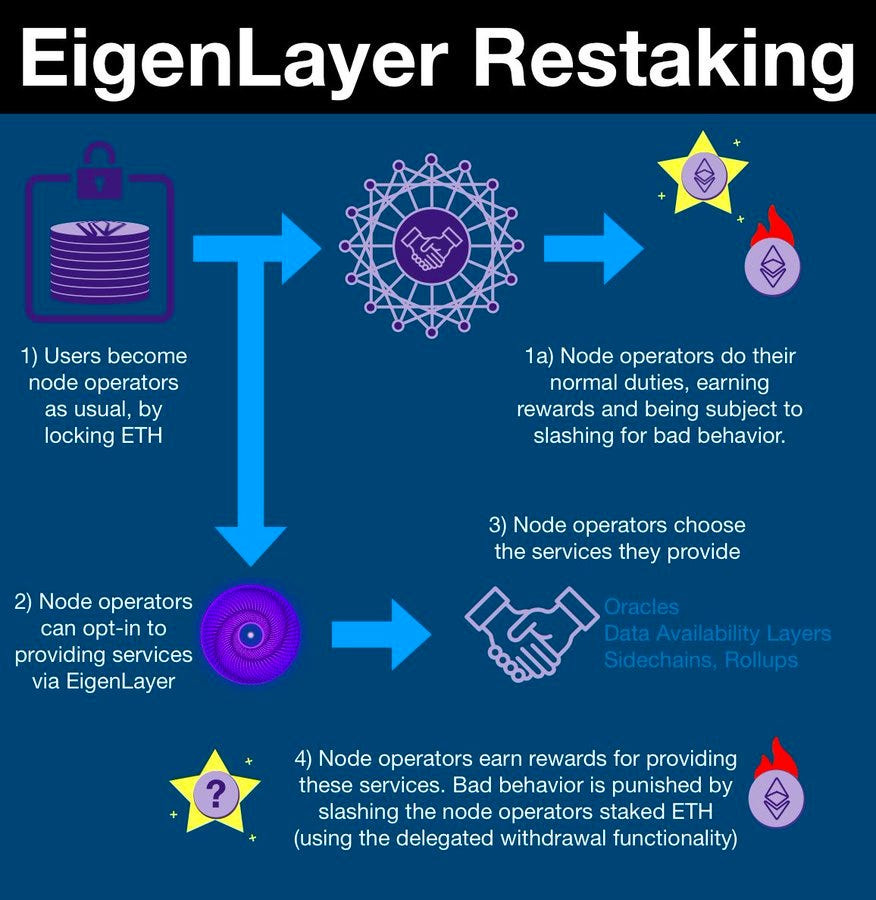

Re-staking,所謂第三方借用ETH 主網安全性,不專業的但簡單的形容就是:

網絡、應用需要運作需要節點之類的保證安全

節點之類的作惡需要付出代價,才能保證安全

那麼就先讓他交保證金,作惡就罰沒

保證金也要資本效率,ETH Staking 是主要生息方式,那就用相關資產保證

Staking 資產的進出、罰沒等管理,需要人來執行吧,這就是re-staking

你給第三方做節點,再打一份工,第三方自然給你工資才幹吧

綜上所述,協議資產激勵、息差套利以及再打一份工是三種超額收益來源,必須強調的是,複雜的玩法會帶來更多的風險,所以有必要評估超額收益是否能夠覆蓋增加的風險,畢竟無論是什麼收益來源,最後都可能成為科學家的收益來源。

LSD 本來涉及到和Validators 這種線下實體的交互,是相對來說比較“重”的工作,但上面幾種高階玩法,通過包裝LSD 資產來運作,轉化成了相對比較“輕”的工作,這裡的門檻也顯然會比傳統LSD 更低,花樣自然也會更多,值得持續觀察,所以關注妙蛙種子@NintendoDoomed謝謝喵,持續為你解析LSD 喵。