原文編譯:0x11,Foresight News

原文編譯:0x11,Foresight News

原文編譯:0x11,Foresight News

原文編譯:0x11,Foresight News

DeFi 穩定幣在UST 崩潰之中受到重擊,但DAI、FRAX 和LUSD 依然保持堅挺。現在,GHO 和crvUSD 正準備加入這個領域,帶來新的創新。

而隨著監管機構打擊BUSD,DeFi 穩定幣將迎來新的發展契機,以下是一些看漲案例: 🐂

DAI 應該是贏家,這是因為DAI 具有貨幣溢價(超出其價格的額外價值),這要歸功於:

現貨流動性

久經考驗的美元掛鉤

相同的道理,貨幣溢價適用於所有中心化穩定幣。溢價程度取決於它們的採用、合規性、流動性和信任度。現在,SEC 對BUSD 的指控正在打破BUSD 對USDC、USDT 的貨幣溢價,但主要還是對DeFi 穩定幣的溢價。

這篇文章這篇文章)

這篇文章

這篇文章像FRAX 和LUSD 這樣的DeFi 穩定幣正在建立它們的貨幣溢價來追趕DAI。它們看似替代品,但都有各自的目的。。

在監管允許的情況下,DAI 已將重心轉移到從RWA(現實世界資產)中獲取收入。它的目標是成為一種由去中心化的、具有彈性的抵押品支持的

無偏見的世界貨幣

Liquity (LUSD) 的使命相同:成為「能夠抵抗各種審查制度的最去中心化的穩定幣」。但是,它通過最小治理實現了這一點,沒有RWA 敞口,僅使用ETH 作為抵押品,並且沒有放棄與美元掛鉤(與DAI 不同)。

由於設計和不可變的智能合約,LUSD 可能無法在市值上超過DAI。但是,對於那些擔心中心化和審查風險的人來說,它是一種與美元掛鉤的利基穩定幣。

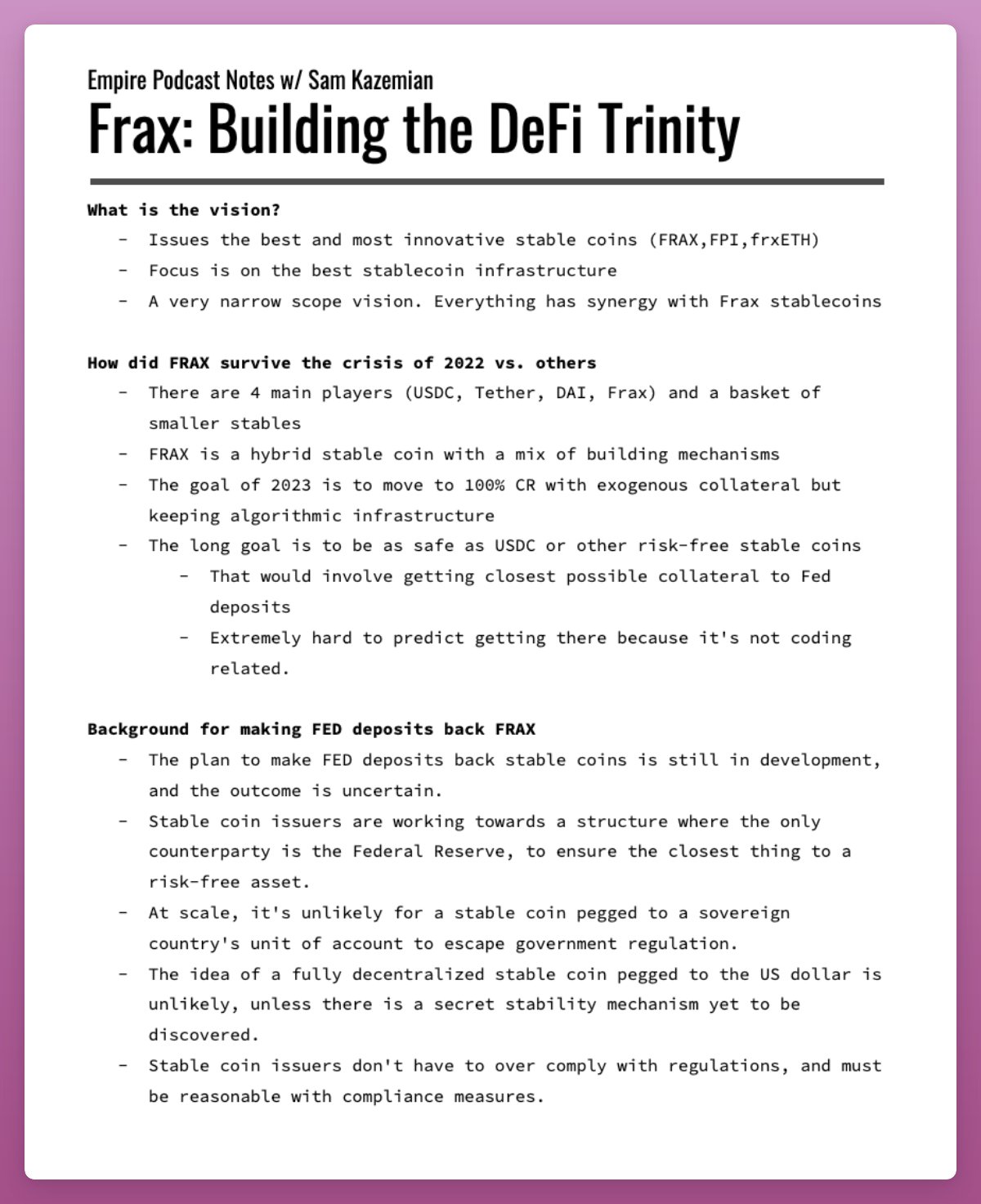

Frax 的策略有所不同。在接受Blockworks 採訪時,S. Kazemian 表示,「與美元掛鉤的穩定幣不會『通過虛假或真正的去中心化』大規模逃避監管。」它們甚至申請了一個美聯儲主賬戶,以便盡可能接近美聯儲。

美聯儲主賬戶將允許持有美元並直接與美聯儲進行交易,使FRAX 成為最接近無風險美元的穩定幣。這使得FRAX 能夠擺脫USDC 作為抵押品的局限,將市值擴大到數千億美元。

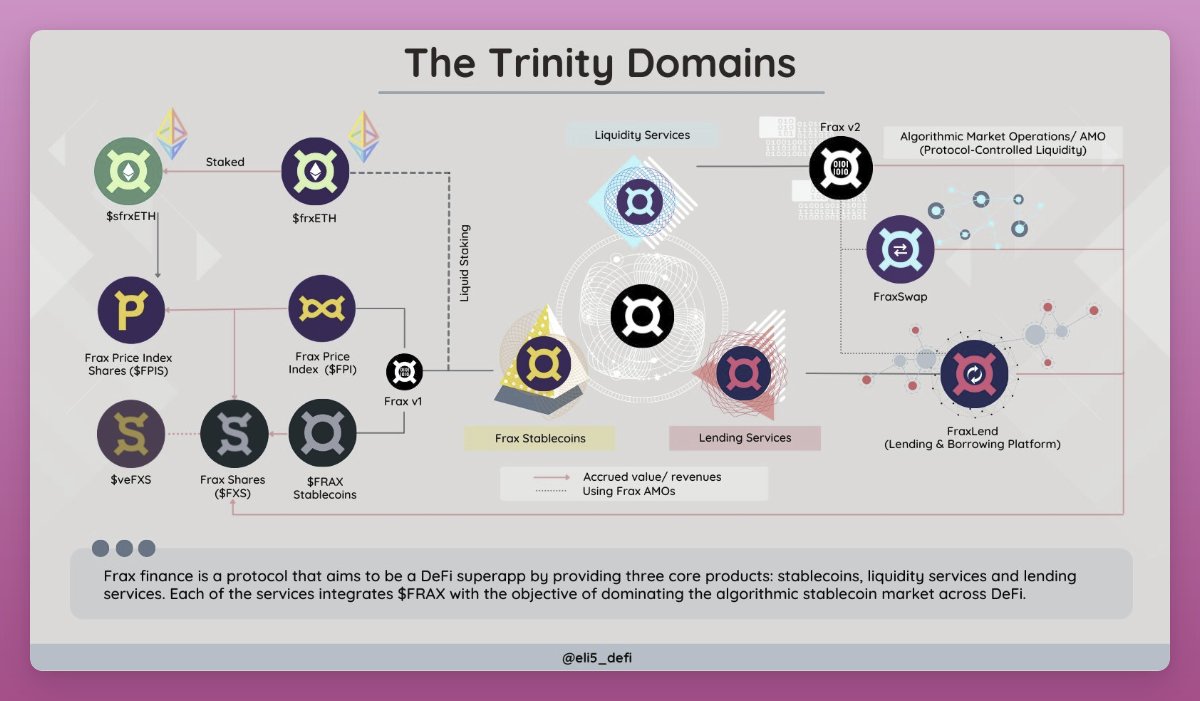

Fraxswap

Fraxlend

Fraxferry (bridge)

frxETH

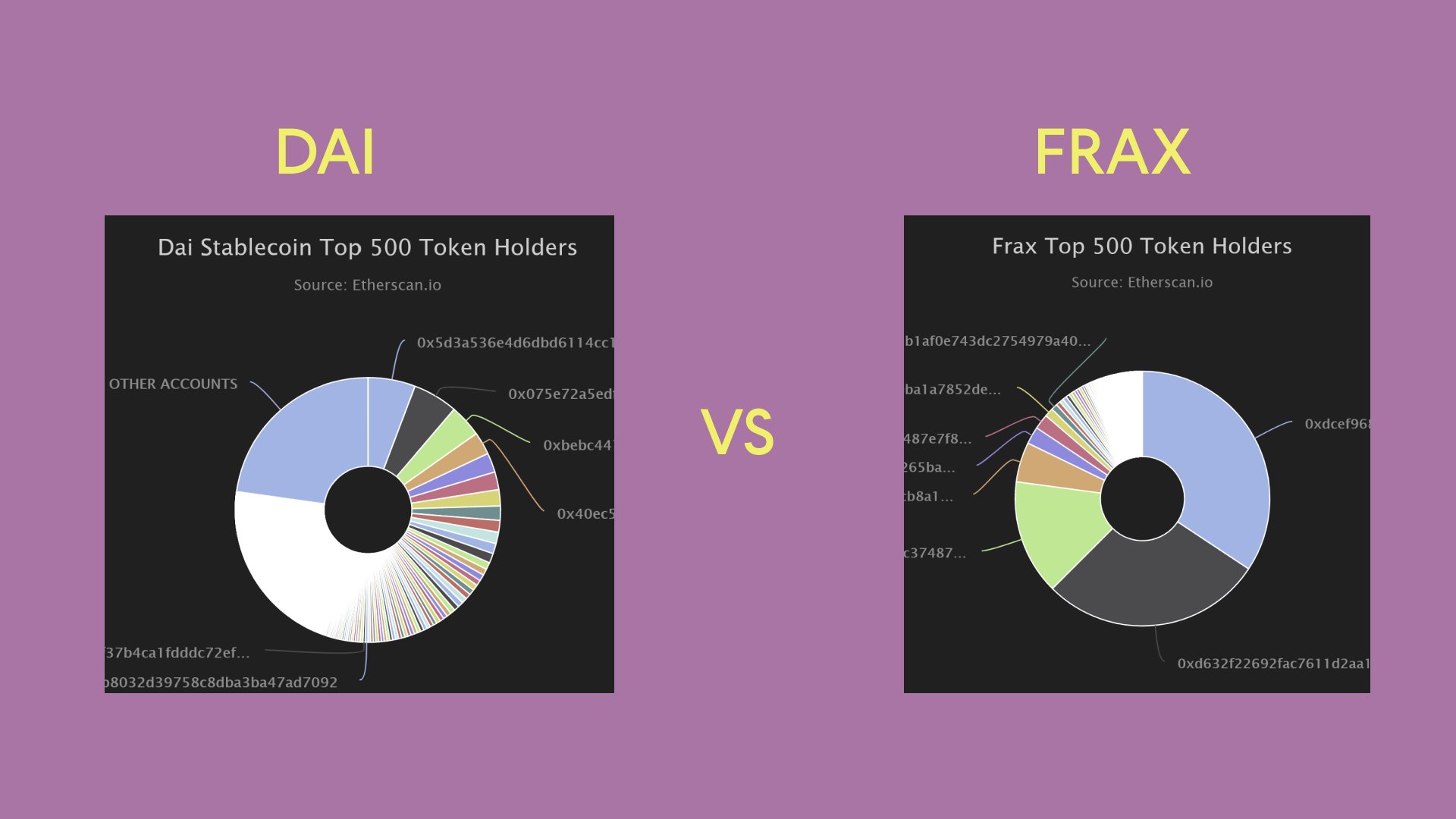

FRAX 還不是真正意義上的穩定幣,它沒有DAI 的貨幣溢價。目前,FRAX 正被用於榨取其設計巧妙的飛輪生態系統中的每一份收益。相比之下,DAI 的大部分供應都放在錢包中,作為對抗市場波動的儲值資產。

每一個功能都有助於增強FRAX 的實用性。

Kwenta - 交易所

Synthetix 的sUSD 也很務實,與其DeFi 生態系統緊密關聯:

Kwenta - 交易所

Lyra - 期權

Polynomial- 結構化保險庫

Thales - 二元期權

sUSD 的採用取決於其DeFi 產品的增長,但其貨幣溢價很低。

Maker 在向一個有趣的方向變化,它希望像Frax 一樣建立自己的DeFi 生態系統。 Maker 正在構建一個借貸協議和一個合成的LSD - EtherDAI 來為DAI 創造更多的用例和需求。

我最初的想法是Spark 協議是Aave 明顯的競爭對手,是對$GHO 的反擊,但這並不意味著Maker 和Aave 以後不會合作。

事實上,我認為合作能實現雙方共贏。讓我解釋一下:

Frax 的一切都專注於為FRAX 穩定幣賦能。同樣,Maker 的新協議將有助於增加DAI 的實用性。對於Maker 而言,DAI 作為無偏見的世界貨幣是最終目標,新的協議也是為了實現這個目標。

但Aave 的使命不同:它力求成為排名第一的貨幣市場協議,GHO 是實現這一目標的工具。

簡而言之:DAI 是使命,Spark 協議是一種工具;對於Aave 來說,貨幣市場是使命,GHO 是工具。

Venus 穩定幣VAI 就是一個很好的例子。它是BNB Chain 上一個成功的借貸協議,TVL 為8.55 億美元。在其市值到達2.5 億美元峰值時, VAI 供應量大於FRAX。但現在它的交易價格低於掛鉤價格(0.94 美元), 24 小時交易量僅為6 萬美元。

VAI 不是Venus 的核心,它的使命是為藉貸協議服務儘管如此, $VAI 還是幫助Venus 成長到了今天的位置。

無論如何,如果創始人真的這麼想,那麼所有的穩定幣都可以共存,甚至可以互相支持。讓DAI 在Aave 上可用意味著協議可以鑄造更多的GHO ,並且GHO 也可以在Spark 協議上得到支持。

原文鏈接

原文鏈接