圖片描述

圖片描述

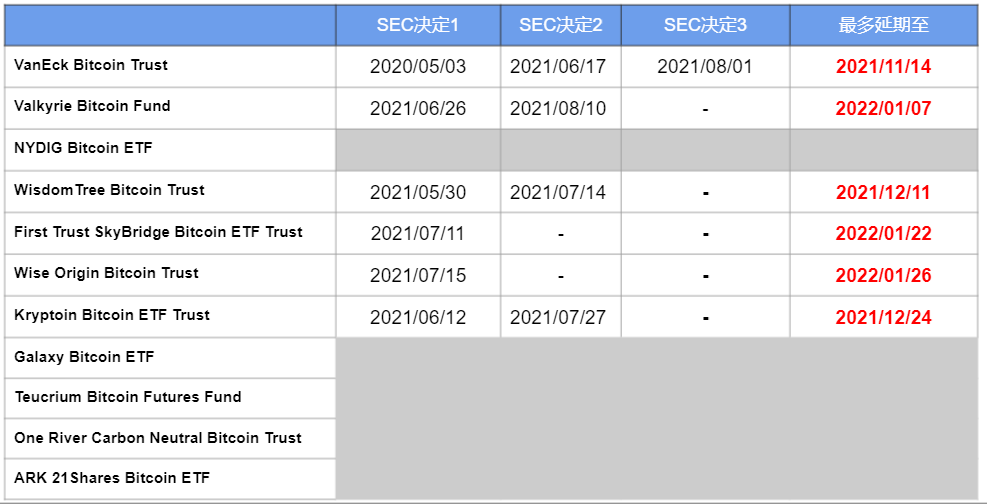

圖1. 早期美國比特幣ETF申請歷史圖源:Huobi

ETF長期投資專業人士John Hyland(曾與Bitwise Investments合作,致力於第一批比特幣ETF申請)將2019年之前(見圖1)的申請失敗原因總結為“申請文件存在致命缺陷”。

一級標題

一級標題

圖片描述

圖片描述

圖片描述

圖片描述

一級標題

一級標題

「基於比特幣現貨的ETF VS 基於比特幣期貨的ETF」

從結構來看,目前提交SEC審批的ETF中主要分為基於比特幣現貨的ETF和基於比特幣期貨的ETF。

基於比特幣現貨的ETF旨在反應比特幣價格,目前11支ETF申請中有10支採取這種模式。該類型ETF將直接持有比特幣,並交由第三方託管機構託管。在一般情況下不會持有現金或現金等價物。

二級標題

二級標題

更受發行機構的歡迎:

二級標題

二級標題

更可能獲得監管機構批准:

二級標題

二級標題

二級標題

圖片描述

二級標題

但是風險也更大:

需要同時承擔投資ETF的風險和期貨基金的相關風險,除了市場風險之外,還要考慮一定的操作風險和復制對沖成本風險。根據萬向區塊鏈首席經濟學家鄒傳偉分析:

比特幣期貨偏離現貨價格的風險。如比特幣期貨到期後的續做(Rollover)風險。

投資於風險低、流動性高的金融產品可能面臨市場風險、信用風險和流動性風險等。

一級標題

一級標題

「監管的態度」

自2017年以來,SEC多次拒絕比特幣ETF的申請。

SEC的主要擔憂是比特幣的價格容易受到市場操縱。即使比特幣ETF只從最合規的加密貨幣交易所獲取價格,比特幣的價格也可能在信譽較差、限制較寬鬆的交易所受到操縱。而SEC沒有權力監管這些交易所,因為比特幣和其他廣泛交易的代幣不是證券。美國商品期貨交易委員會(CFTC)也沒有相應權力監管。

此外,SEC認為加密市場缺乏透明度,還有潛在的流動性不足問題。這都意味著在投資者保護方面存在風險,沒有相應的規則或條例來防止欺詐、操縱和其他濫用行為。

而那些認為SEC新任主席Gary Gensler應該批准ETF的人認為,如今加密市場規模已經發展到難以操縱的地步。比特幣期貨的上市,起到了價格發現作用,並且是在CFTC監管的交易所進行交易。對SEC來說,上述兩項發展是有幫助的,但還不夠。最好的情況是在國會加強了對加密貨幣的監管之後再批准比特幣ETF上市,但這種情況在不久的將來發生的可能性很低。

Gary Gensler對加密貨幣非常了解,並教授過相關課程。這或許有利於將來SEC制定明智的監管舉措來進一步規範化加密貨幣行業的發展。未來,如果SEC批准比特幣ETF,將向那些多年來一直拒絕接受它的傳統投資者發出明確的信號,比特幣朝著合法投資又邁出了重要的一步。

本文來自:IDEG(微信號: IDEG_Research),經授權轉載