如果要找一個關鍵詞來形容過去一年加密世界的發展狀況,DeFi 無疑會是大熱候選。

截至北京時間4 月29 日,單單鎖定在以太坊鏈上DeFi 協議內的資產總價值就已突破870 億美元。

萬丈高樓平地起,作為DeFi 樂高內最重要的基礎設施之一,穩定幣在本輪DeFi 的大爆發中發揮著不容忽視的作用,其賽道本身也在這一浪潮之中經歷著快速的發展。

從USDT、USDC 等由中心化機構發行的法幣抵押型穩定幣,到DAI 等由合約生成的加密資產超額抵押型穩定幣,再到AMPL、FEI 等試圖依靠市場行為實現價格調節的算法穩定幣,穩定幣賽道已歷經數次迭代。然而,就當前階段來看,似乎每一代產品都還存在著大大小小的問題。

USDT、USDC 等法幣抵押型穩定幣當前佔據著最大的市場份額,但此類穩定幣往往是由單一的中心化機構發行,存在不可避免的單點風險。歷史事實也已證明,雖然尚未出現濫用,但此類穩定幣的發行機構(Tether、Circle 等等)確實擁有將某些地址拉至黑名單的權限。

通過智能合約生成的超額抵押型穩定幣或許是當前市面上相對較為理想的一種解決方案,但也只是相對而言。暫且不談超額抵押模型背後的低效資金利用究竟是不是問題,環顧市面上的超額抵押型穩定幣,大致可分為兩種情況:MakerDAO(DAI)單據一類,由於起步較早,流動性較好,DAI 長期以來一直保持著不錯的錨定表現,然而圍繞MakerDAO 也存在著一些預言機過於中心化、清算機制不夠靈活等詬病。尤其是後者,去年312 黑天鵝事件中MakerDAO 曾因清算機制失靈而零價拍出了價值832 萬美元的ETH 抵押品;至於其它一些新興的超額抵押型穩定幣,由於流動性較差,市場調節效應較弱,價格往往會持續處於水下。

再然後,市場迎來了算法穩定幣的爆發期,此類項目想要改進的方向之一就是上文提到的超額抵押所帶來的資金利用低效問題。不過,無論是鼻祖項目AMPL,還是後來的Basis、Frax、FEI,現實結果證明了在當前階段放棄抵押品支持,僅僅依靠市場行為來進行調節仍然過於理想化。更嚴重的是,由於早期一些項目在設計上存在不合理之處,幣價很容易在恐慌情緒下陷入死亡螺旋,“算法穩定幣= 不穩定”反而漸漸成為了“共識”。

幸運的是,業內關於穩定幣的創新從未停歇。二級標題

二級標題

為什麼說Standard Protocol 與眾不同?

首先還是回到Standard 對自身的定位——混合式抵押彈性供應穩定幣,這一描述乍一聽稍顯拗口,但其實並不難理解,具體來說,Standard Protocol 是一款融合了抵押支撐以及算法調節(彈性供應)的新型穩定幣項目。

在Standard Protocol 看來,DeFi 世界仍處於早期階段,市場條件尚未成熟,過早移除抵押品的支撐會導致穩定幣難以有效履行“穩定”這一核心職能,就現階段而言,底層抵押品的支撐仍然是必要的。與此同時,Standard 也認為,算法穩定幣項目所提出的依靠市場作用來調節錨定狀況確實是一大具有突破意義的創新。

Standard Protocol 的這一思路落在了其產品的設計上,由於融合了“抵押+ 算法”的雙重概念,Standard Protocol 的穩定幣MTR 在運行機制上會與現有的一些超額抵押型穩定幣以及算法穩定幣項目存在部分相似之處。就筆者個人的理解來看,Standard Protocol 有些像是一款添加了算法調節機制的跨鏈版MakerDAO,同時針對後者的預言機偏中心化以及清算機制效果不佳等問題做了一定的創意性改進。

這裡依次出現了四個關鍵詞,算法調節、跨鏈、預言機、清算,下文將依次就這四個關鍵詞展開解釋,希望能為大家盡量準確地還原Standard Protocol 的面貌。

(1)算法調節

與其他許多算法穩定幣不太相同,Standard Protocol 的彈性供應機制並不會固定週期性運作,而是會作為⼀道類似於防線的存在隨時待命,在MTR 價格出現一定脫錨後才會插手幹預。

具體來說,在MTR 價格錨定狀況較好的情況下,Standard Protocol 就是一款類似於MakerDAO 的靜態超額抵押型穩定幣,社區會通過治理來決定MTR 的具體代幣發行比率(抵押率的倒數)。當MTR 價格開始脫錨,並超出某個閾值時,Standard Protocol 的彈性供應機制將自動啟動運作,這時系統會插手調節MTR 的代幣發行比率,以將MTR 的價格推回正常的水平線,待恢復到一定水平後,Standard Protocol 將再次回歸靜態的超額抵押模型。

抽象描述可能不太好理解,舉個例子。如果閾值取“± 0.05”(僅為文章假設,具體參與以實際產品為準),當MTR 價格處於0.95 - 1.05 美元之間時,理論上Standard Protocol 就是一款靜態的超額抵押型穩定幣(也有其他非算法功能可進行價格調節,下文AMM 部分會講到),但當MTR 價格跌破0.95 美元時,Standard Protocol 的算法會強行出手調節代幣發行比率,這時用戶為了維持自身債務抵押狀況的健康就會存入新的抵押品,而這些新增的抵押品將會調節MTR 的供需關係,進行推動其價格回歸錨定水平。反之,價格向上脫錨時也是同理。

(2)跨鏈

Standard Protocol 的跨鏈屬性相對而言最好理解,基於波卡進行構建的該項目可天然應用後者的跨鏈金融屬性。此前,Standard Protocol 已成功拿到了Web3 基金會的Grant,也已與波卡生態內的多家優質項目Plasm、Patract、Litentry 等達成了合作。

根據路線圖規劃,Standard Protocol 未來會作為平行鏈分別接入Kusama 及波卡主網,且在更遠期的規劃中,該項目還將部署至Cosmos 等其他生態系統。

與當前市面上的一些僅可使用單一生態內代幣進行抵押的穩定幣項目不同,伴隨著更多新生態的整合,不排除未來Standard Protocol 的抵押品類別將跨越多條區塊鏈、多個生態。

(3)預言機

預言機是Standard Protocol 所有產品模塊中的一大重點。

Standard Protocol 認為,預言機信息的準確性對於穩定幣項目而言至關重要,因為這將直接影響抵押率的健康與否以及後續的清算執行。然而,目前市面上多數穩定幣項目的預言機都太過中心化,餵價一端未能實現對所有人開放,且缺乏去中心化的生態系統獎勵機制。

為了解決這一問題,Standard Protocol 構建了一個全新的預言機模塊,且會預留出治理代幣STND 的10% 用以預言機激勵。

Standard Protocol 預言機的特殊之處有二:其一是完全放開了餵價端,任何人都可自由向Standard Protocol 提供報價,但於此同時,負責驗證價格準確性的驗證者角色會經過嚴格篩選,要求包括但不限於真實身份KYC 以及鎖定大量STND 代幣;其二是Standard Protocol 創建了一個完全去中心化的獎勵機制,基於Substrate 定制構建的這一模塊支持以區塊獎勵的形式將代幣發放給誠實的驗證者及餵價者。

(4)清算機制

Standard Protocol 獨創的DEX 型清算機製或許是該項目的最大亮點。

對於超額抵押型穩定幣,清算機制是防止出現壞賬,保證系統順利運行的最後屏障。然而,早期超額抵押型穩定幣所採用的拍賣型清算在實際運用中並不理想,上文提到,去年312 黑天鵝事件中MakerDAO 曾因清算機制失靈而零價拍出了價值832 萬美元的ETH 抵押品,MakerDAO 自身也已意識到了這一機制確實不夠理想,最近該項目已在社區內發起了清算機制2.0 的升級投票,將從英式拍賣(從低往高叫)改為荷蘭式拍賣(從高向低叫)。

Standard Protocol 的做法則更為徹底,該項目沒有選用拍賣機制來進行清算,而是設計了一個專用的AMM DEX,當出現不良抵押債務時,為了避免形成壞賬,該債務的抵押品將自動流入DEX內,用戶則可以一定的折價購買這些抵押品,理論上這將實現遠比拍賣機制更為高效的清算執行。

舉個例子,如果ETH 的單價為1500 美元,在Standard Protocol 內抵押1 個ETH 可以生成1000 個MTR(抵押率為150%),如果系統規定的清算率是120%,那麼當ETH 價格跌至1200美元時,這1 ETH 將自動流入DEX 裡的ETH-MTR 池內,這時池內的MTR 總量不變,ETH 數量+1,理論上池內的ETH 相較於外部有一定折價,潛在的套利空間將激勵用戶在池內買入ETH,進而完成清算,同時逐漸推動池內ETH 回歸正常水平。

需要注意的是,在上文例子中,池內ETH 的價格會根據新流入ETH(抵押品)的數量而出現不同幅度的折價,而如果想要保證清算有效完成,最低水平的折價也需要能夠覆蓋最初用戶抵押1 ETH 所生成的1000 MTR,即折扣後的ETH 價格不應該低於1000 MTR,這就要求DEX 池內的資金量越大越好。為了實現這一點,Standard Protocol 允許用戶自由參與做市,該DEX 一直會保持開放,在未出現不良抵押品流放時幾乎就和Uniswap 一樣,為池子提供流動性的用戶也會獲得類似於Uniswap LP 代幣的Liter(LTR)代幣。

該DEX 的另一大作用在於,二級標題二級標題

上線交易在即,Standard Protocol 的代幣經濟模型如何?

前文簡單分析了Standard Protocol 的產品結構,細心的朋友們可能會發現,該項目共有三種不同類型的代幣,為了區別三者的不同,接下來我們將會簡單梳理一下Standard Protocol 的代幣經濟模型。

Standard Protocol 生態內的三種代幣分別為Meter(MTR)、Liter(LTR)、Standard(STND):

Meter(MTR)是由加密資產超額抵押而生成的穩定幣,類似於DAI,其目標價格將維持在1 美元的⽔平,弱出現較大幅度脫錨,Standard Protocol 會通過算法機制進行主動調節。

Liter(LTR)是Standard Protocol 針對清算場景而設計(非清算時期也會運行)的AMM DEX 內的流動性代幣, 代表該DEX 流動性提供者的權益和獎勵。

Standard(STND)是Standard Protocol 的治理代幣,可用來支付協議費用,獲得質押權益獎勵並參與協議治理。

今晚21:00,Standard Protocol 即將正式登陸Uniswap,並於22:40 上線Gate 和Kucoin 等中心化交易所。從市場情緒來看,市場對於Standard Protocol 的關注度相當高,自昨日22:00 點啟動的Gate IEO 申請以來,截至今日上午9:00,短短十餘個小時已超募673 倍。

需要注意的是,這裡所說的所有代幣上線指的都是Standard Protocol 的治理代幣STND(代幣合約地址:0x9040e237C3bF18347bb00957Dc22167D0f2b999d)。

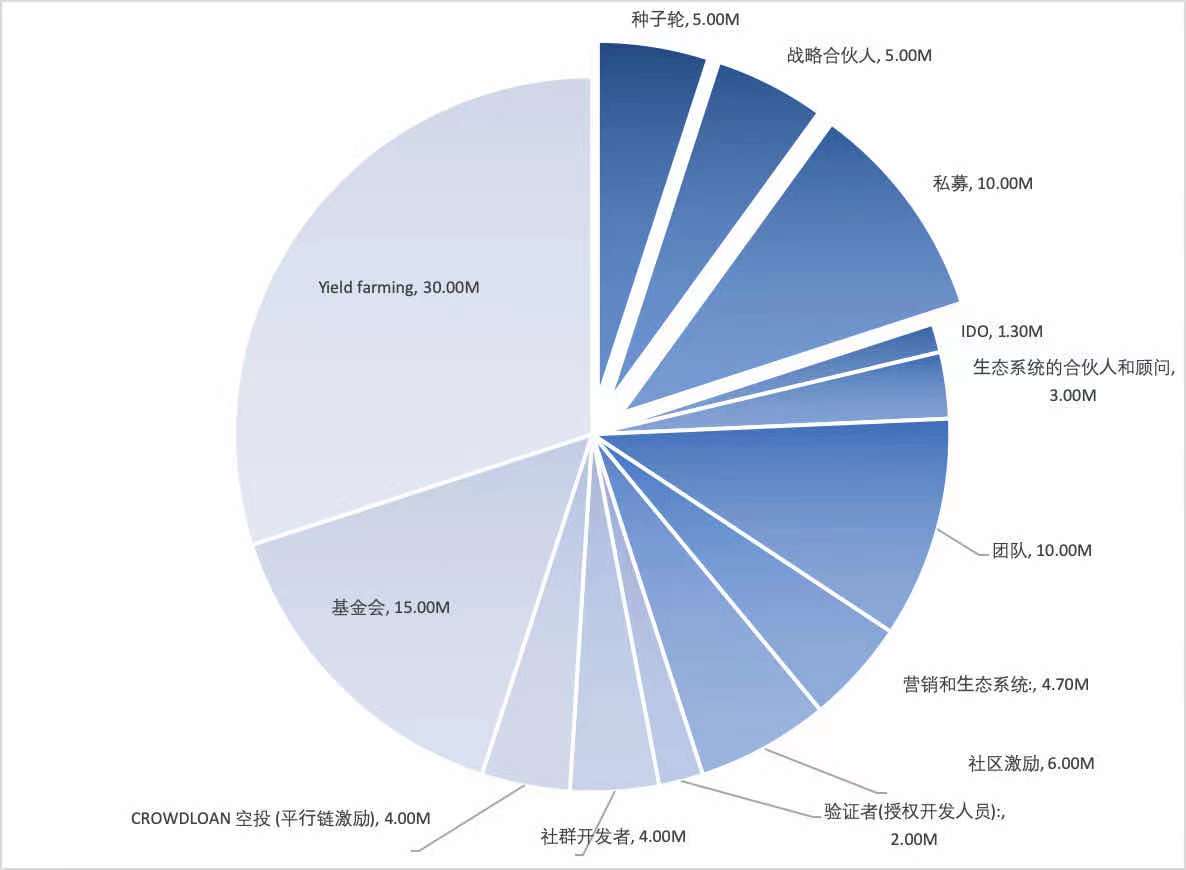

根據白皮書介紹,STND 的總量為1 億枚,代幣分配情況如下圖所示。

至於投資者比較關注的代幣鎖倉狀況,這裡著重介紹投資者分配(21.3%)、顧問分配(3%)以及團隊分配(10%)。

投資者所分配的21.3% 的代幣共分為四部分,其中:

種子輪投資者佔5%,這些代幣內的15% 將在代幣生成當天釋放,其餘代幣將在一年內每季度線性釋放;

戰略合夥人佔5%,這些代幣內的20% 將在代幣生成當天釋放,其餘代幣將在一年內每季度線性釋放;

私募佔10%,這些代幣內的20% 將在代幣生成當天釋放,其餘代幣將在一年內每季度線性釋放;

IDO 佔1.3%,所有代幣都將在代幣生成當天全部釋放。

二級標題

二級標題

波卡生態爆發前夕,Standard Protocol 前景如何?

綜合來看,Standard Protocol 給人的第一感觀是“務實且創新”。

務實指的是,Standard Protocol 並沒有像此前多款算法穩定幣那樣操之過急,選擇過於理想化的純算法路線,而是保留了當前市場上效果最理想的抵押支持模式;創新指的是,對於過往穩定幣賽道所面臨的一些“頑疾”,Standard Protocol 均給出了極具針對性,且讓人眼前一亮的解決方案。

隨著平行鏈插槽拍賣的日漸臨近,波卡生態正值爆發前夕,穩定幣作為DeFi 最重要的底層基礎設施之一,可以預見這一賽道會在生態正式啟動(平行鏈上線)後先行迎來激烈的競爭。從近期接連宣布的幾起合作可以看出,Standard Protocol 已在未雨綢繆,我們也有足夠的理由去期待該項目未來的進一步發展。