一個有效的市場包含巨量信息,這些信息承載了市場對價格的判斷。但是鏈上計算資源有限,要在鏈上實現一個高度靈活的市場,就好像要把大象塞進冰箱。

把大象塞冰箱這種事情並不罕見,互聯網歷史上已經有過幾次壯舉。例如圖像壓縮,音頻壓縮。

壓縮的本質是提取最重要的特徵,拋棄不重要的細節信息。

那麼,一個市場最重要的特徵是什麼,是流動性。流動性可以表示為一張深度圖。

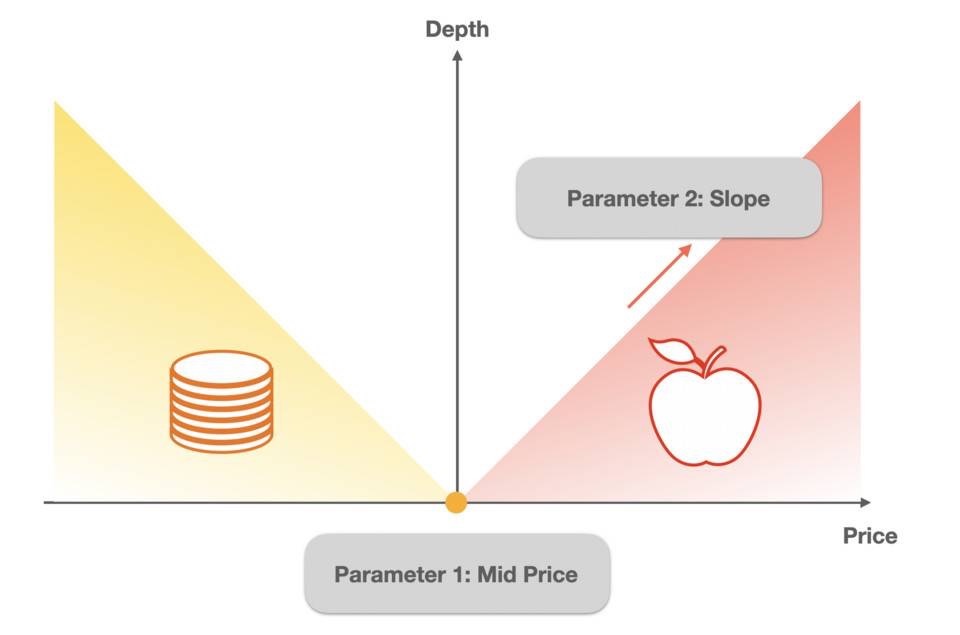

從下圖我們看到,深度圖可以抽象為兩個三角形,而描述這兩個三角形,只需要中間價和斜率即可。

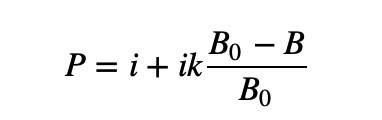

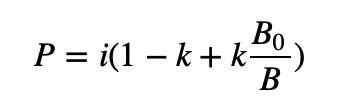

我們盯住右邊的賣盤梯形深度,它的最大特點是,被買走的Base Token 越多,價格越高。因此,這種線性深度可以表示為

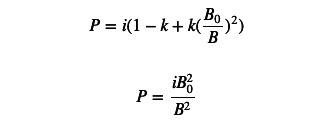

其中i 是第一個參數「mid price」,k 是第二個參數「slope」。

B 表示當前的Base Token 庫存,B0 表示初始Base Token 庫存,(B0-B)/B0 用來表示有百分之多少的BaseToken 被消耗掉了。

這一公式可以使得價格隨著Base Token 被賣出的數量線性增長。

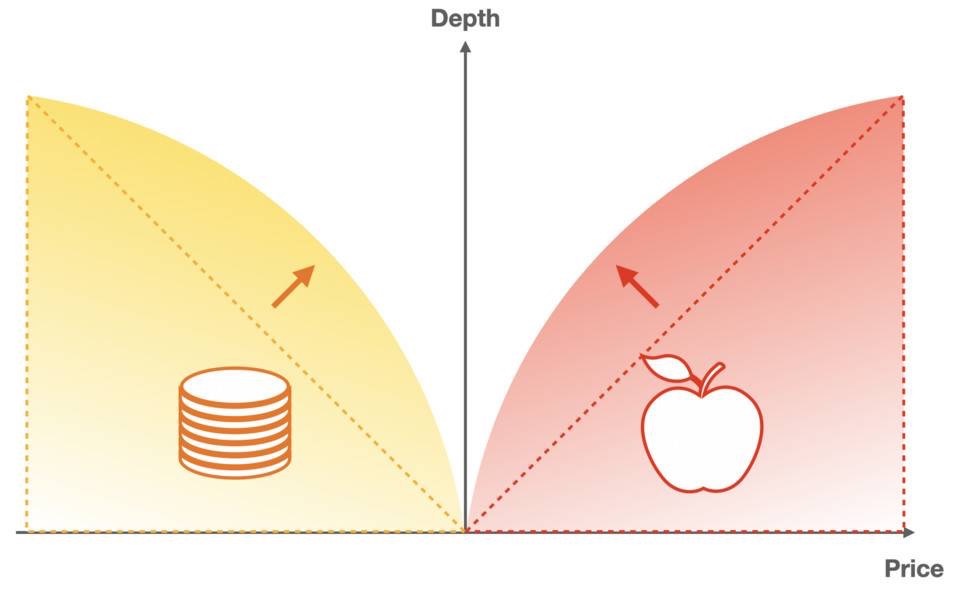

但是,線性真的是描述流動性最好的方法嗎?並不是,線性描述有兩個局限:

1.真正的市場,大部分流動性集中市場中間價附近,而線性描述並沒有反應這種不平衡的分佈。

2.即使價格遠遠偏離市場中間價,也應該有流動性,而線性描述下的價格是有上下限的。

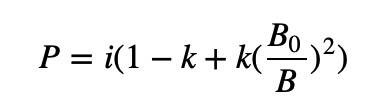

我們為價格曲線引入了非線性。在不擴充參數的前提下,使深度分佈更符合市場規律,靈活度更高。

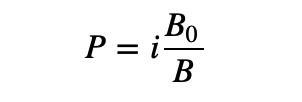

最簡單的非線性解決方案,就是使用乘法而非加法。

這個公式可以滿足隨著B 的減小,P 不斷增大,直至無窮大。但是要怎麼把斜率的影響加進去呢?

這就需要對B0/B 這一項做改造了。 B0/B≥1,我們用一個參數對其進行縮放,在保持此數值大於等於1 的同時,可以控制它「大於1 的程度」。

上式中,k 的取值範圍是[0,1],決定了價格的斜率。

當k=0 時,價格完全不變

當k=1 時,價格斜率退化到上一個版本的公式

k 越大,價格變化越敏感。 k 越小,價格變化越不敏感。

但是還有一個小問題,這裡的P 是邊際價格,對邊際價格的積分才是用戶需要支付的資產數量。上式中,B0/B 這項積分後出現了對數函數,這會使後續計算變得很複雜。為了避免這一麻煩,我們再進一步:

在B0/B 外面加一個平方項,這樣積分後就變成了一個簡單的除法。

令人驚嘆的是,當k=1 時,這條曲線正是AMM 所定義的bonding curve。這種巧合使我們相信,這是一套更加觸及市場本質的算法。

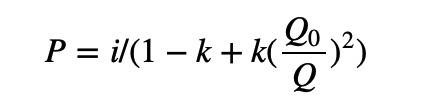

同理,對於左半邊的深度圖,我們用對稱的做法,將base token 替換為quote token,將乘法替換為除法:

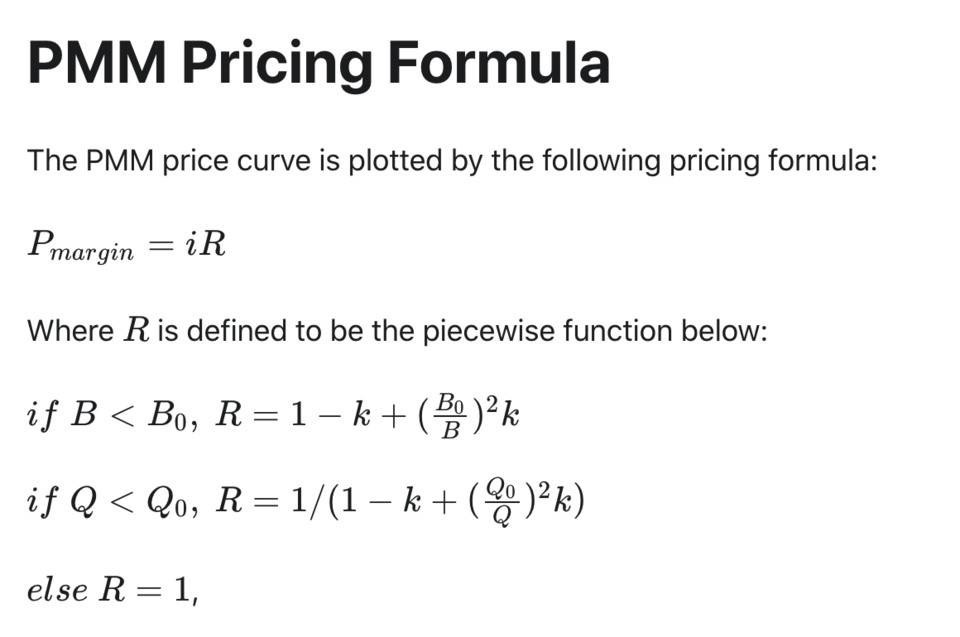

我們將左右兩邊的深度圖結合起來,就得到了PMM 算法的完全版本,整理一下:

PMM 算法是對Orderbook 市場的高度壓縮,參數簡單,卻極度靈活。

這使得我們在冰箱如此狹小的空間內,擁有了堪比大象的能力。

下面我來列舉,通過調整參數和充提規則,這套算法可以實現哪些use case。

Use Case 1 跟隨外部市場價格的主動做市

這一use case 的應用場景是擁有巨大外部市場的主流幣,例如ETH BTC 等

PMM 可以實現主動調整盤口價格,減少IL。獲得比AMM 更高的資金利用率,並且持有單幣種就能提供流動性

設置如下:

將價格i 設置為外部市場價格

將k 設置為小於1 的數字

允許任何人單邊充提

這一Use Case 我們稱之為DODO Classic Pool。

Use Case 2 輕資本需求的自動做市算法

這一use case 應用於沒有主觀定價能力的長尾幣市場,將定價權完全交給taker

通常來講,長尾幣都是新資產,在AMM 框架下沒有足夠的賣盤流動性,因而導致其流動性長期匱乏

設置如下:

將價格i 設置成起始發行價

任意設置 k

第一筆充值可以以任意資產比例,且不改變市場價

後續充值(或提現)必須按照當前資產比例同時操作兩種資產

Use Case 3 完全自由的做市算法

Use Case 3 完全自由的做市算法

例如:

例如:

例如:

在ETH=700USDT 附近做市,使用很小的k 獲得非常有競爭力的流動性,並賺取大量手續費。當察覺到ETH 有上漲預期時,撤出ETH 庫存以減少單邊風險。但這一操作並不削弱買盤流動性。

新資產發行項目方只提供代幣而不提供資金。在1$ 開始銷售代幣。為了讓更多人以合理價格買到代幣,設置了較小的k,使得代幣上漲溫和。隨後項目方發現需要使用資金,則可以直接提出資金池中的資產,而不損害賣盤流動性,即用戶仍然可以買到大量廉價代幣。

設置如下:

只有做市商能充提,允許單幣種操作

這一Use Case 我們稱之為DODO Private Pool。

Use Case 4 流動性眾籌

我們可以將新資產發行分為兩階段:

1.不開啟現貨交易,所有參與發售的人都以相同的價格獲得代幣

2.以上一階段的結束價格開啟現貨交易,使用上一階段剩餘的代幣和資產建立DODO Vending Machine

這一Use Case 我們稱之為CrowdPooling。

Use Case 5 退化為AMM

當滿足以下條件時,PPM 算法表現和AMM 相同。

設置k=1

必須按照當前價格比例同時充提兩種資產

這也意味著,AMM 是PMM 的一種特殊情況。推導過程如下:

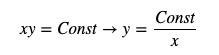

AMM 的價格公式是xy = k,其中k 是常數,x、y 則分別代表兩種代幣的數量。為了避免字母上的歧義,我們把AMM 公式中的恆定乘積定義為Const,並將其改寫為y=Const/x。

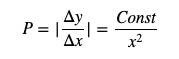

其中y 代表quote token 庫存,x 代表base token 庫存,價格可以寫為對y 求導(注意這裡要加絕對值,因為價格是正數)。

接下來回到k=1 的PMM 公式,我們可以將其寫成:

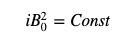

我們發現,PMM 價格公式的分子上為常數,分母為base token 的庫存。只要令

AMM 的定價公式,與PMM 的定價公式就一致了!

Use Case 6 穩定幣交易

設置如下:

i=1

k=0.001 (這個值越小,越接近穩定幣剛性兌換)

算法表現可以與curve 相同,並且更靈活,可以比curve 更接近剛性兌換,或更接近AMM。

撰文:雷達熊,DODO 創始人