北京時間10 月19 日8:00,跨平台分層衍生品協議Barnbridge(BOND) 正式上線流動性挖礦,截至22 日12:40,該項目鎖定資產突破2 億美元關口,達到203333277.51 美元。

早在10 月17 日,Coinbase Custody 官方也已宣布將考慮為39 數字資產提供託管服務,這其中就有Barnbridge 的身影。

所謂「跨平台分層衍生品協議」到底是什麼? Barnbridge 有什麼特別之處?如何參與BOND 挖礦?Odaily 最近採訪到了Barnbridge 聯合創始人Tyler Ward,結合我們的個人理解,嘗試以更為通俗的語言一一解答這些問題。

首先讓我們拋開「跨平台分級衍生品協議」這句拗口的修飾語,試著為Barnbridge 換一個更易理解的定義。從該項目想要解決的問題來說,Barnbridge 可被稱作一款針對去中心化金融(DeFi)的風險切割工具。

白皮書

白皮書白皮書中介紹了該項目的願景。當前,60% 的全球債務收益率不到1%,超過15 萬億美元的全球債務收益率為負值;與此同時,鎖定在去中心化金融(DeFi)市場內的資金總額已自年初的數億美元上升至百億美元,且各類DeFi 應用提供的年化收益率(APY)要遠遠高於傳統金融系統(TradFi)。 Barnbridge 判斷,資本自TradFi 轉移向DeFi 已是大勢所趨。

這些TradFi 資金的風險偏好各不相同,一些風險傾向更強的資金可能會更快的適應DeFi,它們願意承擔更大的風險,以博取更高的回報;另一部分更為保守的資金則是寧願放棄更大的上漲機會,也要為其投資換取一定的安全保障。然而在當前的DeFi 市場,從開始質押到提取收益的整個流程內,全部市場風險只能由投資者獨自承擔。這在一定程度上阻礙了第二類TradFi 投資者的入場。

二級標題二級標題

智能收益債券

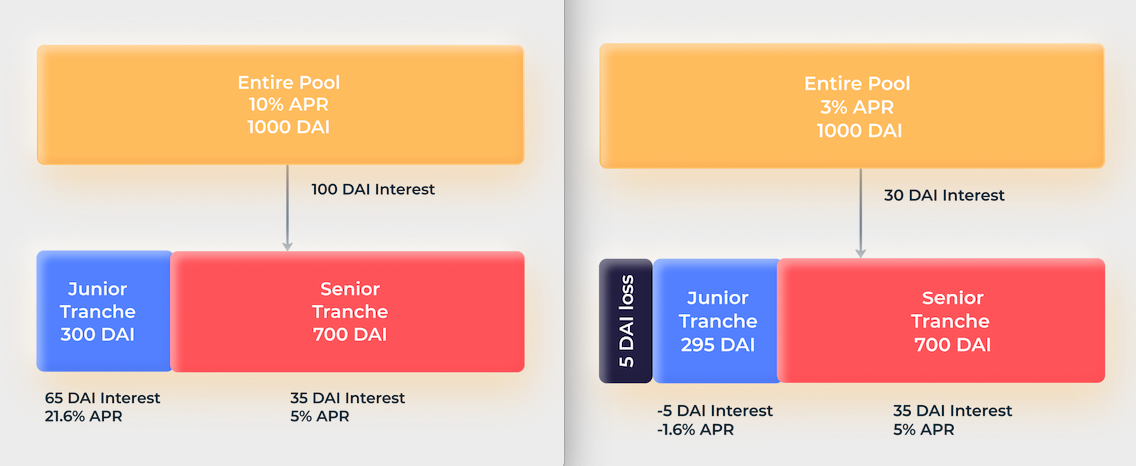

智能收益債券主要用於切割資產的收益率波動風險。舉個例子來說明:

假設某個DeFi 應用內的質押資產總額為1000 DAI,年化收益率(APY)不固定。

假如該應用最終的APY 可達到10%,那麼年化收益將為100 DAI,其中Senior 部分將拿到700 * 5%= 35 DAI,Junior 部分可拿到75 DAI,相較於300 DAI 的本金,收益率高達21.6%。

假如該應用最終的APY 可達到10%,那麼年化收益將為100 DAI,其中Senior 部分將拿到700 * 5%= 35 DAI,Junior 部分可拿到75 DAI,相較於300 DAI 的本金,收益率高達21.6%。

假如該應用最終的APY 可達到10%,那麼年化收益將為100 DAI,其中Senior 部分將拿到700 * 5%= 35 DAI,Junior 部分可拿到75 DAI,相較於300 DAI 的本金,收益率高達21.6%。

二級標題

二級標題

智能Alpha 債券

智能Alpha 債券主要用於切割代幣本身的價格波動風險,其原理與智能收益債券類似,只是對象由收益率變成了資產本身的價格。 Tyler 就此舉了個例子:

假設1 枚ETH 的價格為100 美元;

理論上,我們還是可以將這枚ETH 切割均等的兩部分,兩部分的原始價值均為50 美元。

Senior 部分(風險偏好更低)的50 美元將承擔30% 的價格波動;Junior(風險傾向更高)部分的50 美元則將承擔70% 的價格波動。

當這枚ETH 漲至110 美元,這時候Senior 部分能拿到的收益為(110 - 100) * 30% = 3 美元,而Junior 部分則可以拿到7 美元的收益;反之,當資產出現下跌時,Senior 所需承擔的虧損也會更小。

這樣一來,用戶可以根據自己的風險偏好,作出更適合自己的投資選擇。即便市場出現大跌,Senior 部分也能在相對意義上保住更多的成本,而對於選擇Junior 一方的投資者而言,其實本質上是給自己的投資選擇加了個槓桿。

無論是智能收益債券還是智能Alpha 債券,每個風險層次(Senior 或Junior)都將被ERC-20 代幣化,可作為獨立的數字資產進行交易。投資者可以根據不同的風險偏好直接投資相對應的代幣,也可以通過賣出代幣的方式快速退出市場。關於這一點,Tyler 稱代幣的交易將以類似池子的方式運作,Senior 投資者仍可選擇部分買入Junior 代幣,以調整自己的風險結構。目前,Barnbridge 的智能收益債券及智能Alpha 債券均還未正式推出,我們將在產品落地後第一時間試用,為您帶來更多細節。

仔細梳理收益債券和Alpha 債券的設計可發現,本質上市場風險並沒有被消除,只是伴隨著收益被切割、剝離、轉移了。值得一提的是,除市場風險外,DeFi 市場還存在著另一項絕不可忽視的風險因素——合約風險。

獨立審計二級標題。

二級標題

挖礦嗎朋友?

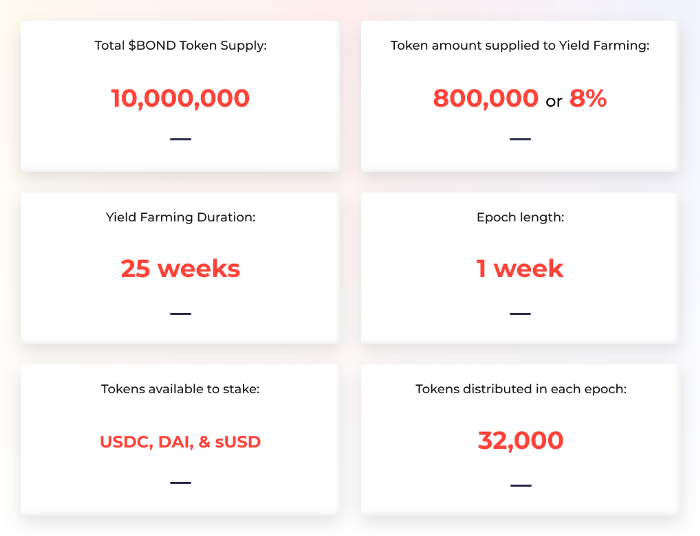

1. 收益耕作:

1. 收益耕作:

支持幣種:USDC、DAI、sUSD;

開始時間:10 月19 日8:00;

持續時間:25 週;

可挖總量:80 萬枚(總供應1000 萬枚,佔比8%);

每週釋放數量:32000 枚。

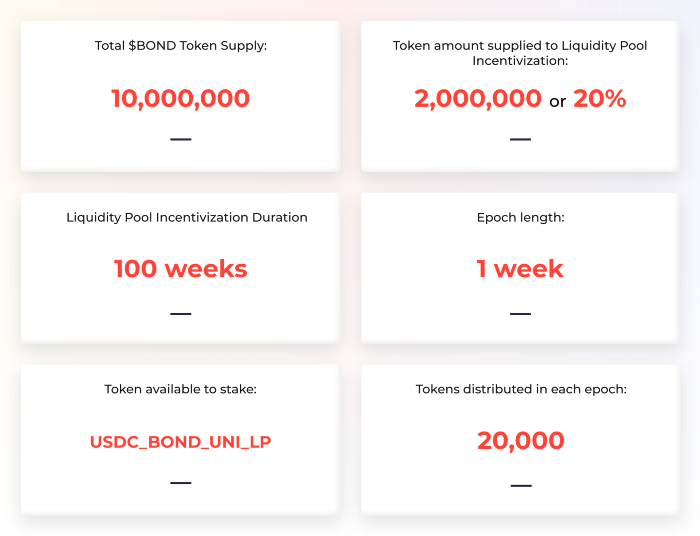

2. 流動性池激勵計劃:

開始時間:收益耕作首周結束後開啟;

持續時間:100 週;

可挖總量:200 萬枚(總供應1000 萬枚,佔比20%);

每週釋放數量:20000 枚。

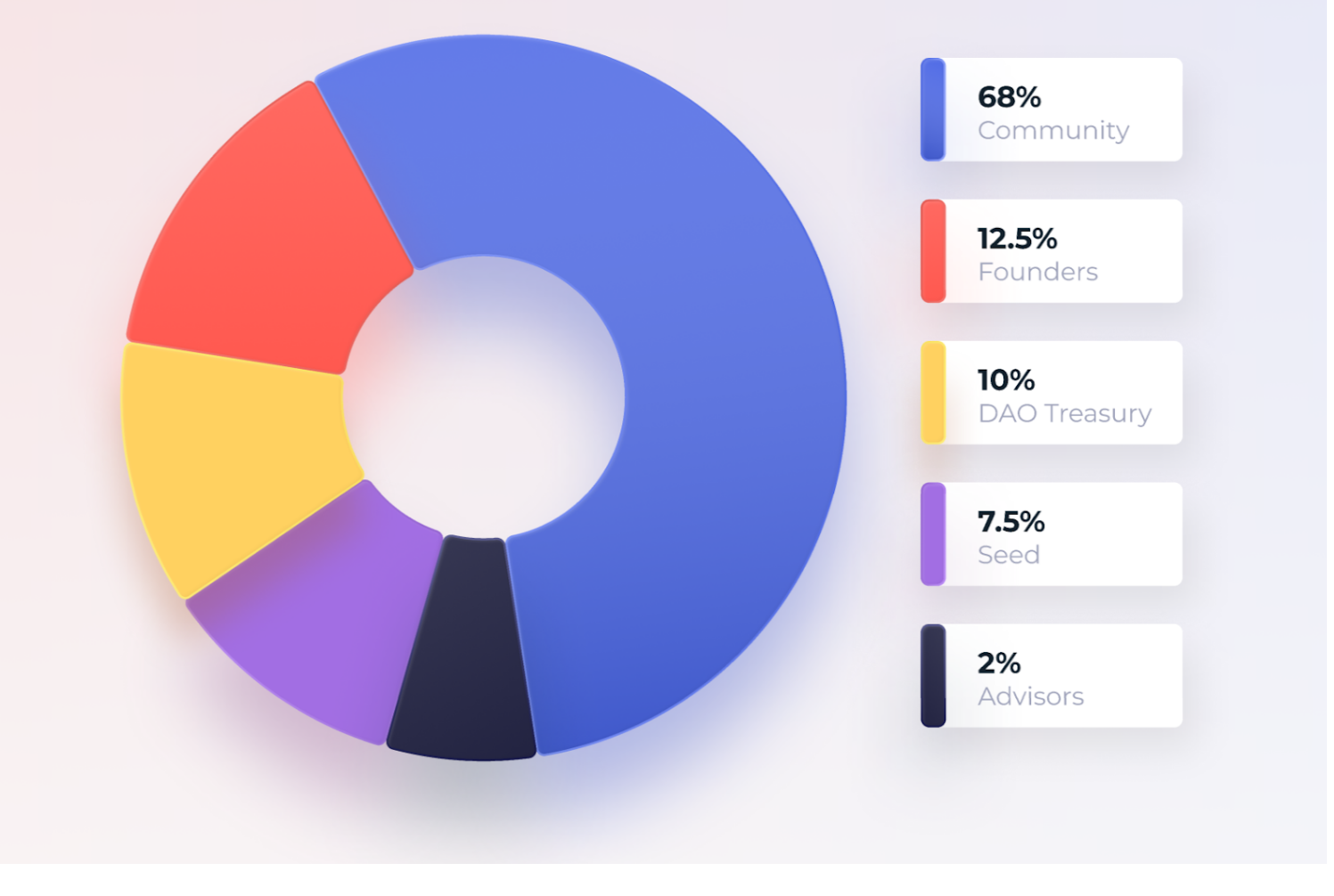

3. 代幣分配:

3. 代幣分配:

歸屬社區(含流動性挖礦):68%;

歸屬DAO 金庫:10%;

歸屬創始人、早期投資者及顧問:22%(12.5%+7.5%+2%),分100 週線性解鎖,每週解鎖22000 枚。

展望AMA展望

展望

在經歷了數月的瘋狂之後,DeFi 投資者已見慣瞭如過山車一般的APY 波動。與此同時,越來越多的項目也正在考慮將固定收益率引入DeFi 市場。

10 月20 日,由Paradigm 孵化的去中心化固定利率借貸協議Yield Protocol 也推出了Beta 版本。更早之前,固定利率借貸協議Mainframe 也已發布了白皮書,並公佈了代幣經濟模型。

BarnBridge 的特點在於,其本身並不提供利率收益,而是通過分割其他DeFi 協議的收益及風險來實現收益固定,在用戶獲取層面上,BarnBridge 並不需要與那些老牌DeFi 項目“搶客”,甚至還可為這些用戶提供全新的風險管理服務,從這一角度看或許確實存在著更大的想像空間。

分析文章分析文章中指出,Barnbridge 想要做的事就是把傳統金融市場中的擔保債務憑證(CDO)引入DeFi。看過知名電影《大空頭》的人可能會認為CDO 是一款「來自地獄的金融產品」,但如果使用得當,CDO 在降低風險方面將大有幫助。