一級標題

一級標題

一級標題

太長不看

這篇文章會很長,如果你不想讀完,這裡直接留給你結論。YFII1. 未經審視的人生是不值得過的,未經審計的合約是不值得薅的。 ——蘇格拉底·魯迅目前YFI 系列中,除去YFI 本身,只有它唯一legit 的分叉

(據說要改名DFI)經歷過安比實驗室的專業審計,甚至YFI 本身,初期也僅僅經過了社區審計。其他各種號稱Y**I 的項目,都與YFI 原始社區沒有任何關係,也沒有經過代碼審計、私鑰銷毀/多重簽名,有可能預挖和隨時的無限增發,具有極高風險性,已經有人被騙,請避免參與。

2. YFI,還有它的分叉YFII(DFI),帶來的,根本不僅僅是幣價一點漲幅,

它帶來的是一個全新的故事,一個堪比1c0 的故事,或許我們可以叫它IYO(Initial YFI/YFII-Mode Offering)。革掉二線CEX(中心化交易所)的命。

一級標題

-------

一級標題

一級標題

沒法算的收益率

從7 月17 日開啟流動性挖礦至今,在CoinGecko 有標記的價格中,YFI 從$34.53 漲到幣安上最高的$12,821,翻了371 倍,價格一度超過幣圈頭牌的BTC(此處有聲音,薛之謙:我不要面子的啊)。

圖片描述

圖片描述

一級標題

一級標題

一級標題

暴漲成因(上):Ponzinomics

實際上YFI 最初的暴漲,並不是一個單一現象,YFI 的分叉YFII(DFI)、YAM,在初期毫無例外的有過高速的暴漲。

哦,我是要說,以上全錯。

圖片描述

圖片描述

圖片描述

查爾斯·龐茲(Charles Ponzi),Ponzi Game 取名來源,圖源:Wikipedia

我們回看一下YFI 的代幣分發模式:

3 萬個,十天分發結束

分三個池子(Pool)分發,每個Pool 額度1 萬個,時間七天

Pool1 7月17日上線,充穩定幣,按穩定幣質押餘額佔整個池子的比例分配(就是一種PoS)

Pool2 7月18日上線,充DAI(穩定幣),按提供的流動性佔整個池子的比例分配

Pool3 7月19日上線,充yCRV(穩定幣),按提供的流動性佔整個池子的比例分配

什麼是流動性池?就是你要給池子提供流動性。

等等。

等等。

等等。

等等。

自動買的。

那好了,你在Balancer 98:2 流動性池抵押的時候,如果你只有DAI,選擇的又是Single Asset,會自動給你買2% 的YFI。那好了,

進來挖礦,先買本金2% 的YFI,進來挖礦,先買本金2% 的YFI,進來挖礦,先買本金2% 的YFI

,看懂了嗎?每一個以為自己在薅無損羊毛的人,都買了2% 的YFI,每個人進場挖礦,就是拉一次盤。

YFI 巔峰時期有接近5 億美元的TVL,如果一半在Pool2 和Pool3 的話,相當於

從Pool2 和Pool3 的「流動性挖礦」中,就提供了5*0.5*0.02 = 0.05,500 萬美元的買盤。

是的,這裡就是一個龐式遊戲(Ponzi Game)了。在7 月25日拉到第一個$4500,再正常不過了。

一級標題

一級標題

一級標題

暴漲成因(下):籌碼集中度

從常理說,YFII 啟動時候的模式(Ponzinomic),是一把雙刃劍,會成就它,也會摧毀它。

Bug 在哪裡?在於7.27 流動性挖礦結束,流動性大撤出,對於98:2 的流動性池,撤出時也會大多賣出2% 的YFI,如果幣價沒有堅實的價值、共識基礎,就會面臨崩盤的風險。

事實上,YFI 恰恰經歷了這一切。

20200725 YFI 價格$4,505,階段見頂

20200726 YFI 價格$2,483,跌幅接近一半

20200727 YFI 價格$2,510

20200728 YFI 價格$2,120,繼續下跌

為什麼又漲起來了?

因為LINK。

說人話。

和LINK 一樣,籌碼集中度非常高。

籌碼集中度高是個什麼概念呢?

我有一個祖傳花瓶,發一個花瓶幣,把花瓶的所有權拆分成100 個幣,但只發到市場上2 個,自己留98 個。

籌碼集中度高、同時鎖倉度又高的好處就在於拉盤極度容易,但也有類似超級瑪麗的隱患。

圖片描述

圖片描述

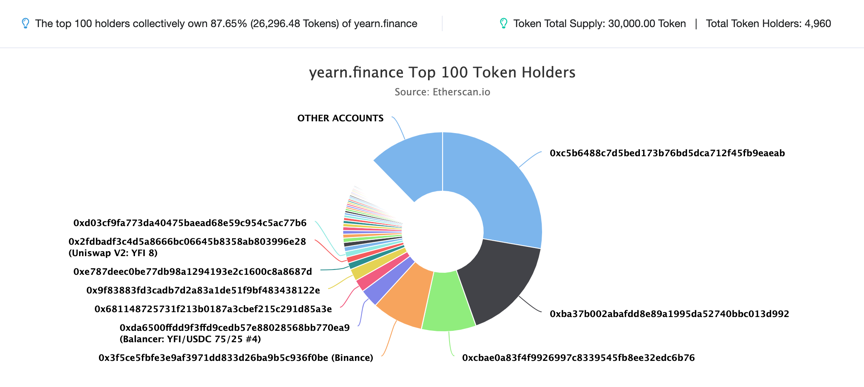

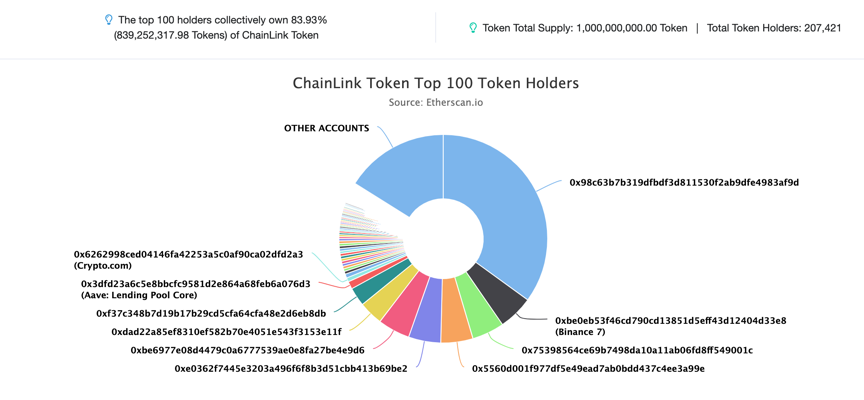

說回之前距的例子,LINK ,去看LINK 的地址,前100 的持幣者擁有了超過83.93% 的代幣,圖片描述

圖片描述

看起來美好,但這並不是一場公平的遊戲。如果它把剩下的「花瓶幣」砸給你呢?

一級標題

一級標題

一級標題

幣價以外,IYO 才是真正的開始

從YIP-8 提案分叉出YFII(DFI)以來,各種參考YFI 的幣層出不窮,其中有一些已經歸零了,也有一些就是單純的詐騙,也有像YFII(DFI)這樣仍然頑強發展,幣價穩定,走出了獨立創新的業務模式、社區越來越大的。

無論成功與否,毫無疑問的是,YFI 的故事和它的代幣分發模型,是可以復制的。我們再來回看一下YFI 的模型核心:Pool1:傳統糖果池,通過穩定幣挖礦獲得,理論除去合約風險沒有風險)

(已經有偷偷修改合約直接跑路的案例,如果沒有合約代碼審計能力,請謹慎參與,或者直接參與類似YFII(DFI) 項目的機槍池(98:2 池還好,尤其是Uniswap 的50:50 池)

無常損失無常損失無常損失

無常損失

,去中心化交易所的AMM 機制這裡就不多介紹了,直接說結論:

問:什麼是無常損失?

答:就是什麼幣漲了,你的什麼幣就沒有了;

什麼幣跌了/ 歸零了,你就一手的紀念幣。

所以「無常損失」也被戲稱為「無償」損失。

光定性分析是不夠的,我們定量分析一下「無常損失」:

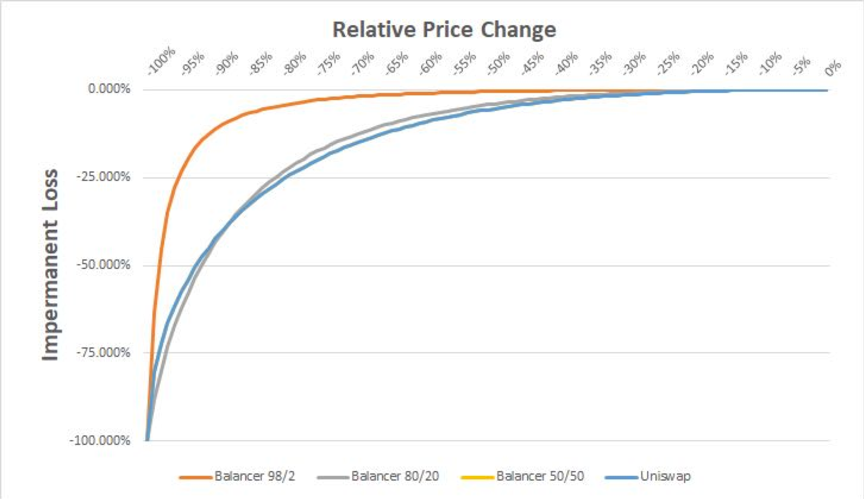

圖裡可以看到,對於Balancer 98/2 的流動性池:

(提供流動性的非穩定幣,這裡舉例是YFI)

YFI 跌幅90% 以前,損失不大

YFI 跌幅95%,大概損失20%YFI 從跌幅95% 到歸零,本金也歸零一個在YFFFFI YFII(DFI,唯一成長健康的分叉)後來出現的YFFFFI 分叉就出現了這樣的故事,

是一個匿名團隊發行的、沒有社區共識的幣,幣價下跌完全沒有人托底,直接陷入死亡螺旋歸零,

大量Pool2 礦工直接被割。

再看Uniswap 50:50 池,這個流動性池更加誇張:

YFI 跌70%,無常損失大約就有20% 了

YFI 跌80%,無常損失大約25%

YFI 跌90%,本金損失大約50%

YFI 跌95%,本金損失大約70%YFI 從跌幅95% 到歸零,本金也歸零可以說,

Uniswap 的50:50 池就是一個拿著本金在賭博的大賭場

,根本和看起來安穩收入的「挖礦」沒有一點關係。這個故事也有現實歸零的的例子,就是YAM,代碼未經審計,rebalance 失敗,幣價直接死亡螺旋,我一個朋友(哎?真的不是我)YAM Pool2 踩雷,損失統計下來一百萬美金。解釋無常損失的篇幅用了太多,但為了大家的挖礦安全,我相信是有必要的,按照本文的推測,流動性挖礦依然會持續火熱,大家務必小心,第一要選擇審計過的項目、第二最好只挖安全的Pool1,如果沒有這些能力,可以選擇到YFII(DFI) 的

機槍池,起碼會有社區開發者的二次審計。

說回正題,目前為止,

YFI 系項目最大的貢獻不是幣價漲幅,是展示了一種冷啟動流動性、而且機會公平的方式。

回看YFI / YFII(DFI)/ YAM 等等項目,無論成功與否,都有這樣的特徵:

項目不再需要私募了。

項目不再需要機構投資者了。

項目沒有預挖了。

項目沒有通脹了。

甚至項目代幣本身沒有增發私鑰了。

項目初期不需要去交易所上架就能夠冷啟動獲得幾百萬幾千萬美元估值了。

這在YFI 和它的第一個分叉YFII(DFI)出現之前,即使DeFi 已經火了這麼久,是從來沒有出現過的。

幣乎大V比特傻和微博大V超級比特幣顯然都看到了這個趨勢,這裡摘錄兩段:

——@超級君吃燒鵝

——@比特傻

現在的交易所和投資方中存在一些人瞧不起defi,卻不知defi在改變代幣的金融基礎設施。在悄悄割交易蘇和私募投資人的命。目前呢,利用公鍊和defi核心幾個協議的基礎設施,項目方完全可以繞過傳統的投資人和交易所,玩的風生水起。社區、募資、發幣上dex,一路無礙。這中間項目方少了很多被割的可能。現在交易所的投資者,基本處於食物鏈的最後一層。私募這個環節也被略過。行業的資本生態正在被defi的技術發展解構了,事情正在起變化。同時,也在產生新的機會。

——@比特傻YFI 和YFII(DFI)證明了,不需要過去的老一套基礎設施,就可以把一個項目初始的流動性做起來,我認為未來的日子裡,只要牛市繼續,一定會有大量類似的幣如是初始化流動性,我給他們取了一個名字,叫做IYO(Initial YFI/YFII-Mode Offering)

如果能夠把項目的價值落地,最開始如何啟動,Ponzinomic 的兩個pool 也只是諸多方法之一,並不分好與壞。顯然,YFI 和YFII(DFI)就做起來了,而且確實有價值在落地。

如果是零和遊戲,原先割的是CEX 的散戶,現在只是變成給Pool2 提供流動性的礦工而已,但起碼,它遠遠公平。

最簡單的,散戶哪裡有參與項目私募輪的機會?但現在可以了。

我們再繼續研究YFI 模型,如果後面要有大批量IYO(Initial YFI/YFII-Mode Offering)項目用這個模型啟動的話,會有什麼區別?鍵者(筆者的2020 版)最近思考了三個問題:1. 項目類型一定要局限於DeFi 麼?

其實是不局限的,這只是啟動方式而已,只是恰好在DEX 交易和初始化流動性的代幣而已,

具體是什麼幣,完完全全可以和DeFi 沒有關係。

當然,因為它如此在DEX 啟動,可以給自己貼上DeFi 標籤,或許也可以蹭上熱度。

2. 一定要有無風險的Pool1 麼?

這個問題非常有趣,既然大家都知道了,精髓在於Pool2,為什麼還有Pool1 呢?我的答案是,我認為還是需要的,一方面,Pool1 作為一塊相對的無風險收入,單純只有Pool2 的項目就是對持幣者的不負責任,說明項目方是想割一把韭菜就跑路的,失去社區信任,直接陷入死亡螺旋的概率非常大。另一方面,Pool1 就像一個稻草人,和Pool2 是一種競爭關係,對整體的TVL 提升應該是有好處的,如果兩個池子都是每天分發1000 個幣,Pool1 有1 億的TVL,Pool2 只有500萬,那麼理性人很大概率會去搏一搏Pool2,畢竟賠率很高,值得拿出一定倉位(

YAM 崩盤的一夜就是這種情況

,Pool2 一度APR 上萬),總之,兩個池子之間應該會達到一種平衡。

可以用這樣一個公式表示:

Pool2 收益= 無風險收益(Pool1 收益) + 風險溢價。

當風險溢價足夠高的時候,Pool1 的TVL 會對Pool2 有一種促進作用。

3. 那麼,Pool1 還可以有什麼別的花樣麼?

CRV 並沒有走IYO 路線,都叫流動性挖礦,實際上區別太大,代幣經濟學的設計裡也完全沒有類似的激勵模式考慮,同時總量太大,每週又均勻釋放導致流通盤一度極小,同時CEX 又為了熱點板塊、明星項目,急於搶先上架,造成了最初的過度高估。

一級標題

一級標題

一級標題

機槍池:確定性贏家、或許是二線交易所顛覆者

IYO 既然可以快速啟動,又無需向交易所支付高昂的上幣費,根據以上的分析,似乎可以預見的會成為這輪牛市裡更多新代幣分發範式,大量無法直接上線頭部交易所(三大)的幣,很可能會如是分發。甚至遠遠不會、也並不需要局限於DeFi 領域。

那麼這種範式轉移的直接受益者會是誰呢?鍵者的答案是,或許是「機槍池」模式。機槍池是YFII(DFI)的取名,對標的是YFI 產品裡的Vault,大概意思就是類似於PoW 挖礦的機槍池,社區精英構思出收益最高方案,對特定幣種挖提賣換成最優質的幣種,類似於幣安礦池一度是最大的BSV 礦池(幣安對於BSV 的看法世人皆知),因為BTC/BCH/BSV 採用同樣的挖礦算法,礦機挖BSV 能換回來更多BTC 的時候為什麼不挖。 YFII 的DeFi 機槍池也是這樣,對瞬時收益最高、也有安全性的項目進行挖提賣,並在市場回購YFII,

可以給普通流動性挖礦參與者大大減少來回折騰Gas 費的投入、同時由開發者代為散戶審計合約、大大減小了參與風險

(玩DeFi 挖礦來回折騰消耗幾個ETH 的手續費,根本不夠本的,礦池就可以均攤這方面開銷),又可以獲得最高收益。

機槍池對於Pool1 挖賣提,似乎成為了將來IYO 整個遊戲的唯一一塊確定性收益。

那麼,這些IYO 啟動的新項目的項目方會歡迎這樣的做法麼?會不會做什麼限制?

歡迎也好,不歡迎也罷,其實沒有辦法做太多限制,因為Pool1 和Pool2 本質是相互競爭、相互制衡的,如果做一點改變,讓Pool1 更容易獲得了,就沒有人去Pool2 了,失去了冷啟動的目的。

另一方面,我們也看到,的的確確有項目方看清了這點,也支持機槍池的操作,dForce 的楊民道這樣表示:

其實,有的人會覺得我們為什麼歡迎機槍池過來挖礦,這個不是在short DF嗎。我的理解是,機槍池是起到市場資金有效配置的作用,最終,是會有效提高我們挖礦的效率(體現為整體挖礦回報下降或接近市場水平),有利於更高效把DF分配到市場上。相對而已,如果沒有高效的市場配置,大戶挖了礦也是要賣的,而且會有非常高的超額收益。

如果在不久的未來,大量的新項目採用IYO 的方式進行流動性冷啟動,利用DEX 的優勢建立初始流動性,再也不必去CEX 交高昂上幣費。

而機槍池這部分收益,其實正是原來的上幣費的DeFi 映射,但對項目方大大節省了開支、對投資者也分散了開盤就由私募輪砸盤回本的風險。

整個遊戲中,唯一被冷落的,是原來的二線CEX,一線CEX 是長久的法幣入金渠道,掌握行業核心資源,難以撼動。而依靠創新幣存活的CEX,或許要真正面對一次挑戰了。

目前YFII(DFI)已經通過機槍池挖過了YAM 和CRV,原本YFI 的Vault 也挖過了CRV,相比YFI 進入先抽成0.5% 本金的條款,YFII(DFI)顯得有些可愛。

據鍵者了解,YFII(DFI) 社區正在研發新策略上進行大量的努力,YFII(DFI)能否超越YFI,兩個項目都還在相對早期,沒有人能夠預測,作為國人DeFi 的力量,自然也希望它能夠迅速成長,成為世界DeFi 中的一股中堅力量。

最後

最後

-------

最後

一級標題

最後

整篇已經寫的太長,因為想要經歷囊括這些日子裡想到的大多數點,到最後精力已經有些跟不上,邏輯可能稍許混亂,但我確信已經表達了大多數點。

如果有所收穫,那你我的時間都沒有白費。

如果覺得浪費了你的時間,我很抱歉。