“強化對穩企業的金融支持,一定要讓中小微企業貸款可獲得性明顯提高,一定要讓綜合融資成本明顯下降”,2020年《政府工作報告》中已經明確指出“穩企業”的關鍵是降低融資成本,而供應鏈金融則被認為是幫助中小企業降低融資成本的關鍵模式。在“後疫情時代”,供應鏈金融要如何創新發展才能覆蓋更好的中小企業,中小銀行又如何才能趕上這趟時代的列車?

二級標題

二級標題

供應鏈金融:根植於產業,繁茂於科技

圍繞幫助中小銀行創新發展供應鏈金融的主題,《報告》內容分為供應鏈金融的發展現狀、中小銀行在推進供應鏈金融中的痛點、中小銀行在供應鏈金融業務上的破局之道,以及供應鏈金融的未來趨勢與競爭佈局等四大板塊。以理論結合案例的形式,為轉型期尋找發展方向的中小銀行提供了多重實踐經驗,是其打造核心競爭力的重要參考。

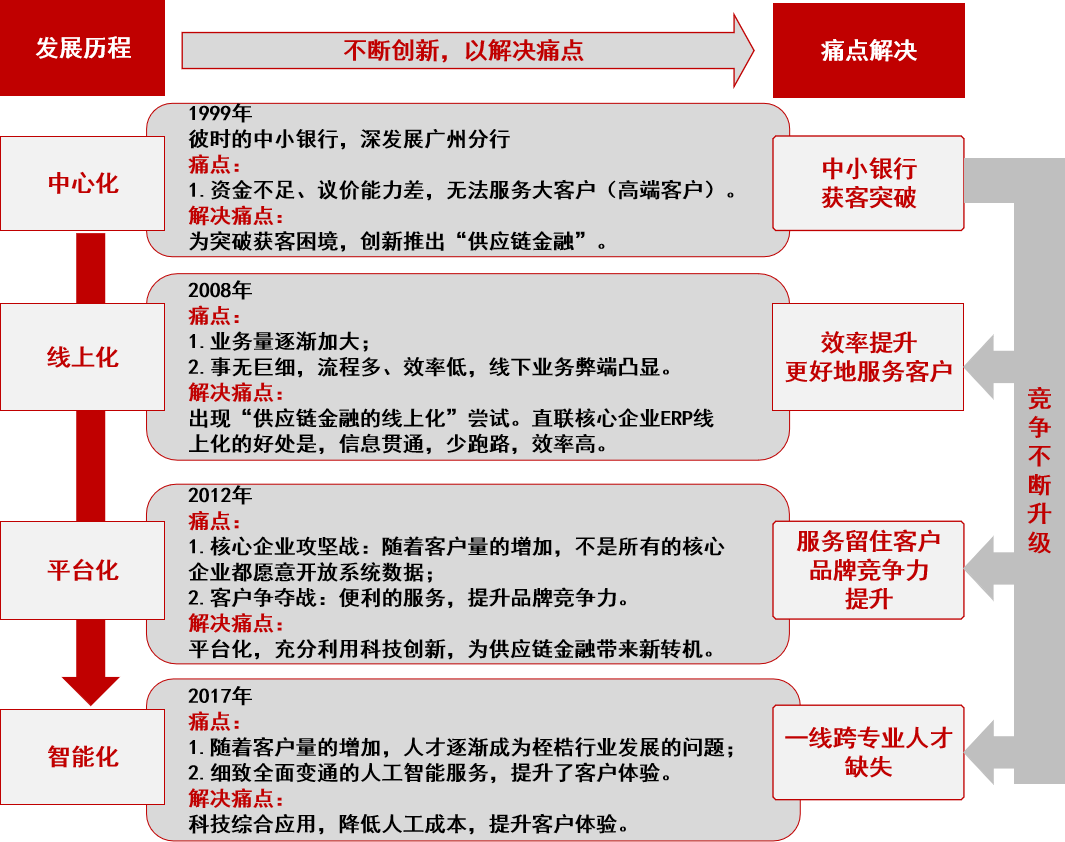

圖片描述

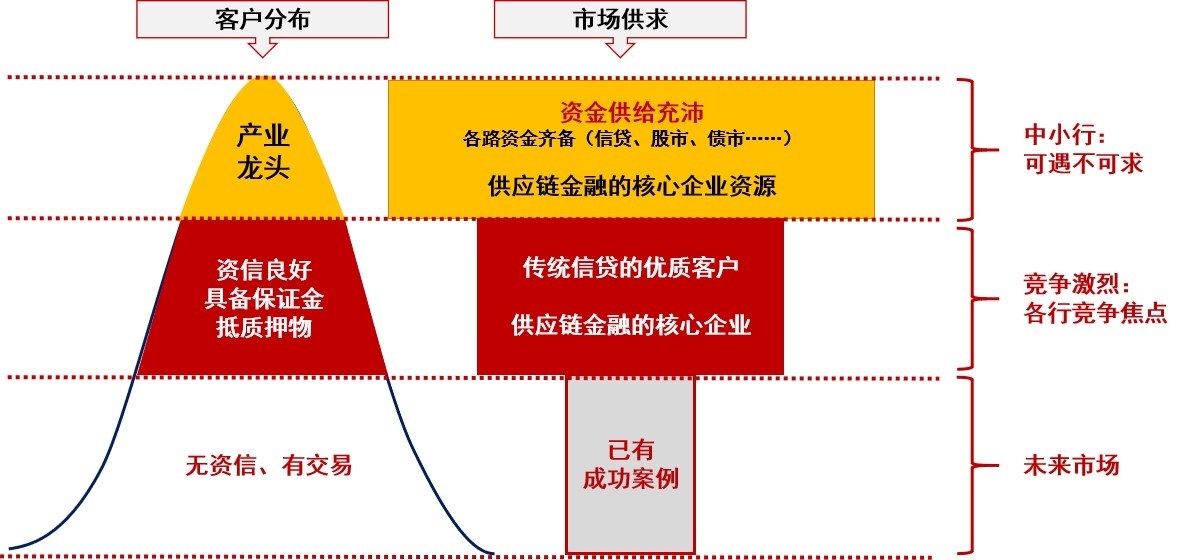

圖片描述

二級標題

二級標題

四大痛點:風控能力弱、產業場景缺乏致供應鏈金融發展受困

在機遇面前,很多中小銀行都已躍躍欲試,試圖用科技拓展供應鏈金融業務的邊界,但受到資源、規模、資金、政策、科技實力等因素限制,它們中的大部分在供應鏈金融的發展道路上不免步伐踉蹌,落後於人。 《報告》通過詳細調研,總結出中小銀行發展供應鏈金融的四大痛點。

獲客痛點。由於自身競爭優勢和風控能力的不足、獲客手段匱乏,以及金融科技公司的創新入局等原因,致使中小銀行面臨核心企業客戶少、新客戶拓展困難、老客戶不斷流失等獲客困境。

產品與服務痛點。由於產品邏輯、產品形態未及時轉變,中小銀行在目前供應鏈金融產品的佈局中,存在著“客戶所需,非我所供”“敏捷服務,非我所能”等供需錯配問題。

科技痛點。由於科技投入的資金體量不足、技術高速迭代之下難以平衡科技應用的成本和效率、核心人才難招難留等原因,造成中小銀行科技能力不足。

生態共建痛點。要將供應鏈金融做大做強,除了推進產業與金融的融合,更重要的是更多機構的協同參與。數據生態和信用生態的構建,不僅是中下銀行亟需的,更是未來中國供應鏈金融得以快速發展的基礎和保障。

這些痛點歸結為兩點,一是二級標題圖片描述

二級標題

破局之道:科技+產業為供應鏈金融發展注入雙重動力

在詳細分析了痛點的基礎上,《報告》指出,中小銀行供應鏈金融的破局之道須抓住兩個關鍵,一個是以科技賦能供應鏈金融的風控突破,一個是以產業賦能供應鏈金融的場景突破。

《報告》明確指出,中小銀行的風控突破,必然要依靠科技的助力。 《報告》還詳細列舉了每種新技術對風控的作用:圖片描述圖片描述

科技在風控中的應用

如網商銀行基於大數據技術的“客戶畫像”分析、平安銀行基於區塊鏈技術的“平安好鏈”供應鏈金融平台,都是中小銀行以科技賦能供應鏈金融,有效提升風控安全、增加獲客量的經典案例。

《報告》同時指出,單一技術難以完美解決全部實際問題,對各類技術的綜合應用才更符合銀行穩健發展的要求。如金融壹賬通的“壹企鏈”智慧風控體系,通過整合大數據、區塊鏈、人工智能、生物識別等核心技術,實現了身份驗證、風險預警、動態監控、交易驗證等金融業務全流程的智能化,成為金融機構便捷高效的風控工具,引領銀行風控工作從事後補救向事前預警的模式轉變。

圖片描述

圖片描述

供應鏈金融產業場景邏輯圖

《報告》以中國品種最全、規模最大的商用車企業福田汽車為例,解析了其與金融壹賬通合作通過“電子憑證+區塊鏈”技術解決信用難題的全過程。

在傳統供應鏈金融業務中,福田汽車與供應商、經銷商之間存在信用無法穿透、融資覆蓋面窄等問題。對此,金融壹賬通利用區塊鏈技術構建了電子支付憑證工具,強化數據保密性,使得供應商及經銷商之間的應收款及應付款信息得以連貫傳遞。同時電子支付憑證可以成為供應商向上游企業進行支付的有價憑證,使福田汽車的核心企業信用可逐級向供應商進行傳遞,大大減少了小型企業資金流動性不足的情況。

《報告》認為,想做好供應鏈金融業務,最核心的還是對於風控理念的把握以及結合產業的實際應用,以全鏈條的視角、抓住上下游融資需求及資金閉環,就可以創生出適宜的供應鏈金融產品。 《報告》列舉了幾個中小銀行與金融科技公司合作,利用新技術打通供應鏈全流程,將傳統被認為“不能放款”領域變為供應鏈金融受惠群體的案例,對於業界是很好的啟示。

二級標題

二級標題

趨勢: “產融結合”浪潮下中小銀行借力科技創新升級

在提出破局之道後,《報告》還前瞻性地總結了供應鏈金融行業的未來趨勢。 《報告》認為,供應鏈金融大發展是未來的必然趨勢,“而大發展的前提,是金融回歸實體經濟的使命感;大發展的助力,是金融科技的不斷落地;大發展的質量,是全社會共同參與下的信用生態的構建”,未來的供應鏈金融,將以產業金融形態走向十萬億融資大市場的中央。

中小銀行如何在這波浪潮中找到自己的新藍海?對此,《報告》建議,中小銀行借助科技創新升級,徹底改變傳統的公信貸體系;積極投身信用生態的構建,營造良好的產業氛圍,形成經濟有序發展的正反饋機制。

金融壹賬通董事長兼CEO、中小銀行互聯網金融聯盟執行副理事長、中國中小企業協會供應鏈金融工作委員會主任葉望春,也在《報告》中給出了自己對於行業未來的思考:通過金融科技推動傳統供應鏈實現五大變革,即運用區塊鏈技術,破解信用多級穿透難題,以先進區塊鏈技術變革上游融資;重新定義核心企業,更多優質大企業成為供應鏈核心,助力供應鏈模式變革;採用智能“五控”技術,破解下游融資難題,助推核心企業營收升級;對接國內國際平台,突破跨境貿易難題,變革創新全球供應鏈金融服務;構建銀行貿易融資聯盟,破解跨地區融資難題,推動銀行聯動合作、服務升級,做到以上幾點,一定能夠提升中小銀行在中小企業金融業務板塊的競爭優勢。