最初のレベルのタイトル

長すぎる

この記事は非常に長いので、読みたくない方は、結論をここに書いておきます。

1. 検査を受けていない人生には生きる価値がなく、監査を受けていない契約書には回収する価値がありません。 ——ソクラテス 魯迅

現在の YFI シリーズでは、YFI 自体を除いて、唯一の正規フォークが存在します。YFII(DFIに改名されるそうです) Ambi Labsの専門監査を経験しており、YFI自体も初期段階でコミュニティ監査を通過しただけです。 Y**I と呼ばれる他のさまざまなプロジェクトは、元の YFI コミュニティとは何の関係もなく、コード監査、秘密鍵の破壊/多重署名、いつでもプレマイニング・無制限発行が可能で非常にリスクが高く、騙された方もいますので参加は避けてください。

2. YFI とそのフォーク YFII (DFI) は、通貨価格の単なる上昇をもたらします。それはまったく新しいストーリー、1c0 に匹敵するストーリーをもたらします。おそらくそれを IYO (Initial YFI/YFII-Mode Offering) と呼ぶことができます。

3. YFII (DFI) と YFI 自体についてはどうですか?

彼らの最初の目標は、第二層のCEX(集中型取引所)の存続を取り除きます。

最初のレベルのタイトル

-------

計り知れない収益率

7月17日に流動性マイニングが開始されて以来、CoinGeckoのマーク価格のうち、YFIは34.53ドルからBinanceの最高値である12,821ドルまで371倍に上昇し、価格は一時通貨界トップのBTCを超えた(音声)ここで、ジョーカー・シュエ: 面目を失いたくないです)。

実際、すべての YFI はもともとマイナーの流動性マイニングチップから来ており、流動性マイニング自体は BTC の高額な PoW マイニングコストとは異なります 投資ファンドを除くと(契約リスクを除けば、ほぼガスのみが必要です)手数料、元本の損失は比較的少なくて済みます無視されます)、各 YFI トークンは、ガス料金と資本コストを考慮しない場合、最初は単なる無料チップにすぎません。

0 から 12,000 米ドルまで、教科書のアルゴリズムに従って除数を 0 にすることができない場合、収益率はまったく計算できません。

なぜ空から来たこのコインは、BTC の 12 年間の旅を 1 か月で直接 TO DA MOON まで完了できるのでしょうか?

画像の説明

最初のレベルのタイトル

インフレの原因 (パート 1): ポンジノミクス

実際、YFIの初期価格の高騰は単一の現象ではなく、YFIのフォークYFII(DFI)とYAMも例外なく初期段階で高速高騰しました。

例えば、YAMは契約コードの問題で一旦ゼロに近づきましたし、YFII(DFI)も高騰後に最高値から後退しましたが、いずれも高騰していることは間違いありません。 ?何?

総額は3万・4万だけでしょうか?それはホットな DeFi コンセプトですか?それは流動性マイニングの魔法でしょうか?彼らのMEME/表現はより魅力的ですか?コミュニティのメンバーが優秀すぎますか?それとも、アンドレは前日に保険商品を発売したばかりなのでしょうか?

ああ、つまり、上記のことはすべて間違っています。

画像の説明

Charles Ponzi (Charles Ponzi)、ポンジ ゲームという名前のソース、出典: Wikipedia

YFI のトークン配布モデルを振り返ってみましょう。

30,000個、10日間の配布終了

7 日間、それぞれ 10,000 の割り当てを持つ 3 つのプール (プール) に分散されます。

Pool1は7月17日にオンラインになり、ステーブルコインをリチャージし、プール全体のステーブルコインプレッジ残高の割合に応じて分配します(一種のPoSです)

プール 2 は 7 月 18 日にオンラインになり、DAI (安定通貨) をリチャージし、プール全体に対する提供された流動性の比率に応じて分配されます。

プール 3 は 7 月 19 日にオンラインになり、yCRV (安定通貨) をリチャージし、プール全体に対する提供された流動性の比率に応じて分配されます。

初動高騰の行方は?

Pool1 には明らかにトリックはありません。契約に問題がなければ単なるトリックですが、謎は Pool2 と Pool3 にあります。

流動性プールとは何ですか?つまり、プールに流動性を提供する必要があります。

等

等

DAI/yCRVを充電していませんか? YFI はどこで入手しましたか?

自動的に購入されました。

バランサー 98:2 流動性プールで住宅ローンを組む場合、DAI のみを所有し、単一資産を選択した場合、YFI の 2% が自動的に購入されます。

大丈夫です、私のところに来て、最初に元本の 2% で YFI を購入します。私のところに来て、最初に元本の 2% で YFI を購入します。私のところに来て、最初に元本の 2% で YFI を購入します。、 わかりますか?

損失がないと思った人は全員、YFI の 2% を購入し、市場を一度引っ張るだけで、誰もがマイニングのために市場に参入しました。

YFI のピーク時の TVL は 5 億米ドル近くで、その半分がプール 2 とプール 3 にあるとすると、Pool2 と Pool3 の「流動性マイニング」から、5*0.5*0.02 = 0.05、500 万米ドルの買い注文が提供されます。

そう、ここはポンジゲーム(ポンジゲーム)です。

これについては後で説明しますので、覚えておいてください。

ちょっとしたFOMO感情とDeFiの概念、総額3万を組み合わせると、7 月 25 日には最初の 4,500 ドルまで引き上げられましたが、これ以上に普通なことはありません。

最初のレベルのタイトル

高騰原因(下図):切りくずの集中

常識的に考えて、YFII が開始されるときのモード (Ponzinomic) は、成功するか破壊されるかという諸刃の剣です。

バグはどこにありますか?流動性マイニングは 7.27 に終了し、流動性は引き出しされました。98:2 流動性プールの場合、引き出し時に 2% YFI のほとんどが売却されます。通貨価格に確固たる価値とコンセンサス基盤がなければ、通貨価格は困難に直面するでしょう衝突の危険性。

実際、YFI はまさにこれを経験しました。

20200725 YFI 価格 $4,505、ステージピーク

20200726 YFI価格は2,483ドル、ほぼ半分の下落

20200727 YFI 価格 $2,510

20200728 YFI 価格 2,120 ドル、引き続き下落

なぜまた上がったのでしょうか?

リンクのせいで。

英語を話す。

LINKと同様に、チップの集中度は非常に高いです。

チップの高濃度の概念は何ですか?

私は先祖代々の花瓶を持っており、花瓶コインを発行し、花瓶の所有権を 100 コインに分割しましたが、市場に送ったのは 2 枚だけで、98 枚は自分用に保管しました。

もっと頑張ってくれたら、残りの98個あげます。

あなたがショートしている場合、私は少し買います、流通量が少なすぎるため、購入プロセスは徐々に価格を爆発させ、あなたも清算されます => 価格が上昇します、あなたは戻ってロングをします => 私残りの98人を売ります。

チップの集中度が高くロックアップ度が高いという利点は市場を引っ張りやすいことだが、スーパーマリオと同様の危険も潜んでいる。

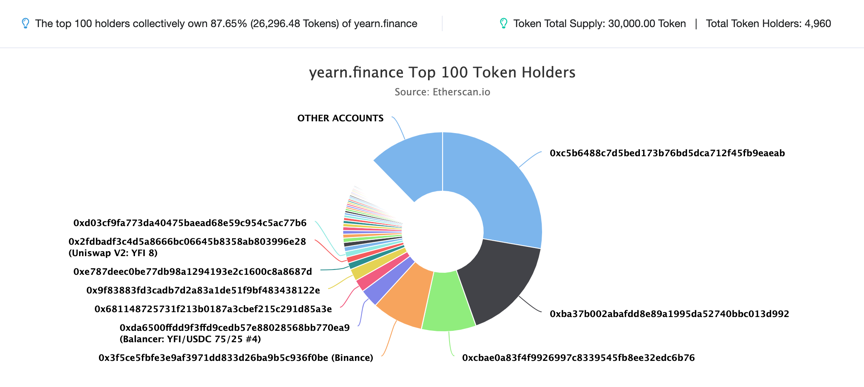

画像の説明

出典: イーサスキャン

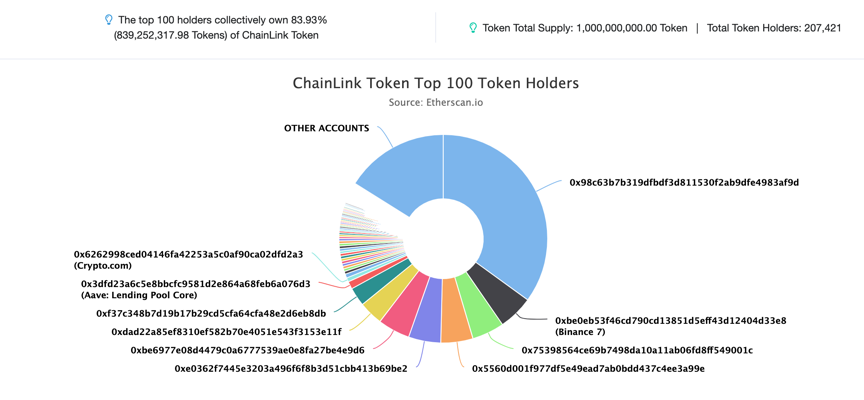

前の例の LINK に戻り、LINK のアドレスを見てください。上位 100 位のトークン所有者がトークンの 83.93% 以上を所有しています。画像の説明

出典: イーサスキャン

見た目は良さそうですが、フェアなゲームではありません。残りの「花瓶コイン」を手に入れたらどうなるでしょうか?

最初のレベルのタイトル

通貨価格を超えて、IYO が本当のスタートです

YFII (DFI) が YIP-8 提案からフォークされて以来、YFI を参照するさまざまなコインが際限なく出現し、その一部はゼロにリセットされ、一部は純粋な詐欺であり、YFII (DFI) のようなコインは依然として存在しています。安定した、独立した革新的なビジネス モデルにより、コミュニティは成長しています。

成功するかどうかにかかわらず、YFI とそのトークン配布モデルのストーリーを再現できることは疑いの余地がありません。

YFI のモデルの中核を振り返ってみましょう。

プール 1: ステーブルコインのマイニングを通じて取得された従来のキャンディ プール、理論により契約リスクが除去され、リスクがゼロになります(契約書を秘密裏に変更して直接逃亡するケースも発生しています。契約コードを監査する能力がない場合は慎重に参加するか、YFII(DFI)などのプロジェクトに直接参加してください)機関銃プール)

プール2&3:ポンジノミックモードの流動性プール、永久損失や元本が直接ゼロになるリスクがある(98:2 プールは問題ありません。特に Uniswap の 50:50 プールは問題ありません)

永久損失永久損失、分散型取引所の AMM メカニズムはここでは紹介されておらず、結論は直接述べられています。

Q: 永久損失とは何ですか?

答え: 通貨が上昇すると、あなたの通貨はなくなります。

いずれかのコインが落ちるかゼロに戻ると、片手に記念コインが得られます。

したがって、「無常損失」は冗談めかして「無償」損失とも呼ばれます。

定性的な分析だけでは十分ではありません。「永久損失」を定量的に分析してみましょう。

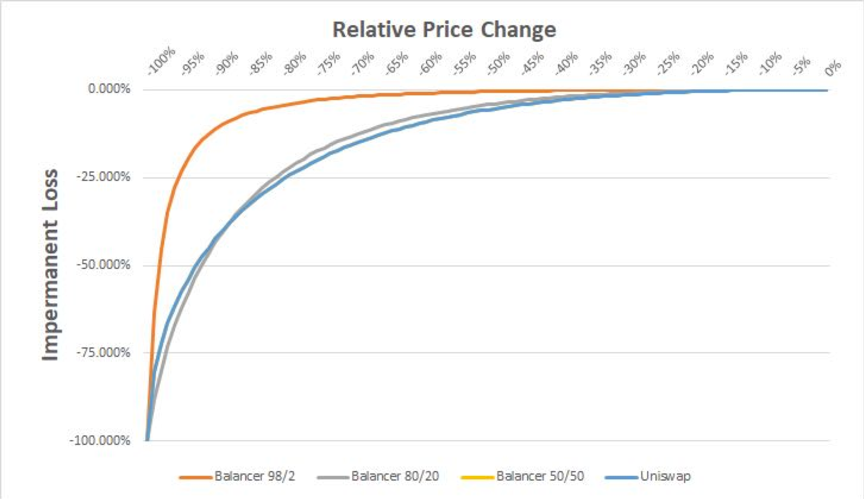

図でわかるように、Balancer 98/2 の流動性プールの場合:

(流動性を提供する非安定通貨。ここでは例として YFI を示します)

YFIが90%下落する前は損失は大きくなかった

YFIは95%下落し、約20%の損失となった

YFIは95%からゼロに低下し、元本もゼロに戻りました

1つ中YFII (DFI、健全な成長を遂げた唯一のフォーク)後に登場したYFFFFIフォークにもそんな話が出てきましたが、YFFFFI 匿名のチームが発行した通貨であり、コミュニティの合意はなく、通貨の価格は支持もなく完全に下落し、デススパイラルに陥ってゼロに戻ってしまった。多数のプール 2 マイナーが直接削減されました。

Uniswap 50:50 プールを見ると、この流動性プールはさらに誇張されています。

YFIは70%下落し、無常は約20%失われた

YFIは80%下落し、無常は約25%失われた

YFIは90%下落し、元本損失は約50%となった

YFIは95%下落し、元本損失は約70%となった

YFIは95%からゼロに低下し、元本もゼロに戻りました

言えることは、Uniswap の 50:50 プールは主要なギャンブルを備えた大きなカジノです、「マイニング」の一見安定した収入とは何の関係もありません。

この話には、現実がゼロに戻る例もあります。それは、コードが監査されておらず、リバランスも失敗し、通貨価格がスパイラルに直接陥った、YAM です。プール2は雷を踏み、損失は100万ドルと計算されました。

無常損失について説明するには紙幅がかかりすぎますが、皆様の鉱山の安全を守るためには必要なことだと思います。流動性マイニングは引き続き活発になるため、誰もが注意する必要があります、1 つ目は監査済みプロジェクトを選択すること、2 つ目は安全な Pool1 のみをマイニングすることです。これらの機能がない場合は、YFII (DFI) を選択できます。機関銃プール、少なくともコミュニティ開発者による 2 回目の監査が行われます。

本題に戻りますが、ここまでは、YFI プロジェクトの最大の貢献は通貨価格の上昇ではなく、コールド スタートの流動性と公正な機会を実証する方法です。

YFI / YFII (DFI) / YAM やその他のプロジェクトを振り返ると、成功したかどうかにかかわらず、次のような特徴があります。

プロジェクトに私募は必要なくなりました。

プロジェクトには機関投資家はもう必要ありません。

プロジェクトは事前にマイニングされていません。

アイテムはもう膨らみません。

プロジェクト トークン自体でも追加の秘密キーは発行されていません。

プロジェクトの初期段階では取引所に上場する必要がなく、コールドスタートで数百万ドルの評価額を得ることができる。

YFI とその最初のフォーク YFII (DFI) が登場するまで、DeFi は長い間人気がありましたが、登場したことはありませんでした。

Bihu Big V Bitsha と Weibo Big V Super Bitcoin は明らかにこの傾向を示しています。以下に 2 つの抜粋を示します。

プレマイニング、クラウドファンディング、チーム報酬がないということは、メディアでの宣伝が無効であり、トークンファンドの資本的優位性が無効であり、取引所での通貨の上場が無効であることを意味します。同じ情報と資本上の利点があり、Defi は 7 年間のサークル内でのすべての遊び方を即座に覆しました。

——@超级君はローストガチョウを食べる

現在の取引所や投資家の中にはdefiを見下している人もいますが、彼らはdefiがトークンの金融インフラを変えていることを知りません。トレーディング・スーとプライベート・エクイティ投資家の命を静かに切り取っている。現在、パブリックチェーンのインフラストラクチャとdefiのコアプロトコルを使用することで、プロジェクト当事者は従来の投資家や取引所を完全にバイパスし、うまくプレイすることができます。コミュニティ、資金調達、dex でのトークン発行をすべて妨げることなく行えます。この中間プロジェクトパーティーが打ち切られる可能性はかなり低くなります。取引所の投資家は基本的に食物連鎖の最後のレベルにいます。私募のリンクも飛ばします。業界の資本エコロジーはdefiの技術開発によって解体され、状況は変わりつつあります。同時に、新たな機会も生まれています。

——@ちょっとばかばかしい

YFI と YFII (DFI) は、古いインフラストラクチャを必要とせずにプロジェクトの初期流動性を確立できることを過去に証明しました。初期流動性セックスなどの同様のコインをIYO(Initial YFI/YFII-Mode Offering)と名付けました。

プロジェクトの価値を地につけることができるかどうか、最初にどうやってプロジェクトを開始するか、Ponzinomic の 2 つのプールは数ある手法の 1 つにすぎず、良いことと悪いことの区別はありません。明らかに、YFI と YFII (DFI) は完了しました。そして、それには価値があるのです。

これがゼロサムゲームであれば、当初 CEX をカットしていた個人投資家は、現在ではプール 2 に流動性を提供する単なる採掘者となっていますが、少なくともそれは公平とは程遠いです。最も単純なのは、個人投資家がプロジェクトの私募ラウンドに参加する機会がどこにあるのかということです。しかし今ではそうなります。

YFI モデルの研究を続けましょう。多数の IYO (Initial YFI/YFII-Mode Offering) プロジェクトがこのモデルで開始された場合、どのような違いが生じるでしょうか?キーパーソン(著者の2020年版)は最近、次の3つの疑問について考えました。

1. プロジェクトの種類は DeFi に限定する必要がありますか?

実際には、これに制限はなく、これは単に開始方法にすぎず、たまたま DEX で取引され、流動性が初期化されたトークンにすぎません。特定の通貨はDeFiにはまったく関係ありません。

もちろん、このようにDEXでローンチされるため、DeFiとしてラベルを付けることができ、おそらく人気を集める可能性もあります。

2. リスクのないプール 1 が必要ですか?

この質問は非常に興味深いもので、誰もが知っていることですが、本質はプール 2 にありますが、なぜプール 1 があるのでしょうか。

私の答えは、「それでも必要だと思います。一方で、プール 1 は比較的リスクのない収入です。プール 2 しかないプロジェクトは、ホルダーに対して無責任です。これは、プロジェクト当事者がネギをいくつか削減したいことを示しており、はい、社会の信頼を失い、死のスパイラルに直接陥る可能性は非常に高いです。

一方、Pool1 はかかしのようなもので、Pool2 と競合関係にあり、全体的な TVL 向上に有利になるはずです。両方のプールが 1 日あたり 1,000 コインを配布した場合、Pool1 には 1 億 TVL があり、Pool2 には 500 万 TVL しかありません。の場合、合理的な人がプール 2 を選択する可能性が高くなります。結局のところ、その確率は非常に高く、特定のポジションを取る価値があります (YAM がクラッシュした夜のケースがそうでした、プール 2 の APR はかつて数万でした)、つまり、2 つのプールの間でバランスをとる必要があります。

それは次のような式で表すことができます。

プール 2 のリターン = リスクフリー リターン (プール 1 のリターン) + リスク プレミアム。

リスクプレミアムが十分に高い場合、プール 1 の TVL はプール 2 にプロモーション効果をもたらします。

3. では、Pool1 には他に何かトリックがあるでしょうか?

はい、たとえば、YAM の設計では、YFII (DFI)/YFI で使用されていた Pool1 ステーブルコイン マイニングが 8 つの DeFi 関連トークンのマイニングに置き換えられ、Pool1 の時間が 2 つの月から変更されました。を 1 週間に置き換え、Pool2 を YFII (DFI) と同じ半減モードにしました。他の DeFi トークンの利息を得る需要は実際にはステーブルコインよりも強いため、慎重に考えることが賢明です。

4. CRV が失敗したのはなぜですか?

CRVはIYOルートを採用しませんでした. どちらも流動性マイニングと呼ばれています. 実際、その違いは大きすぎます. トークンエコノミクスの設計には同様のインセンティブモデルはありません. 同時に、総額が大きすぎます, そして、毎週均等にリリースされるため、一時は非常に小規模でしたが、同時に CEX は注目のプロジェクトやスター プロジェクトのためにそれを店頭に並べることに熱心で、それが当初の過大評価の原因となりました。

最初のレベルのタイトル

Machine Gun Pool: 勝者は決定的、おそらく第 2 層 Exchange Subversive

IYO は迅速に開始でき、取引所に高額な上場手数料を支払う必要がないため、上記の分析に基づくと、今回の強気市場ではさらに新しいトークン配布パラダイムとなり、多数のトップトークンとなることが予想されます。直接上場できない取引所(ビッグスリー)のコインは、この方法で流通する可能性があります。それは DeFi 分野からは程遠いものであり、それに限定される必要はありません。

では、このパラダイムシフトの直接の受益者は誰になるのでしょうか?

キーパーソンの答えは、おそらく「マシンガンプール」モードだろう。

スマートプールとはYFII(DFI)の名称であり、対象となるのはYFI製品におけるVaultであり、ざっくり言うとPoWマイニングのスマートプールに似た意味であり、かつてのBinance Poolに似た高品質通貨である。最大のBSVマイニングプール(BSVに関するBinanceの見解はよく知られています)、BTC/BCH/BSVは同じマイニングアルゴリズムを使用しているため、マイニングマシンはBSVと交換できます。より多くのBTCがあるときにマイニングしないのはなぜですか。同じことがYFIIのDeFiスマートプールにも当てはまり、最も高い瞬間収入と安全性を備えたプロジェクトをマイニング、引き出し、販売し、市場でYFIIを買い戻します。一般のリキッドマイニング参加者のガス料金の投資を大幅に削減できると同時に、開発者が個人投資家に代わって契約を監査できるため、参加のリスクが大幅に軽減されます。(DeFiマイニングを行ったり来たりして、数回のETH手数料を消費しますが、これではまったく十分ではなく、マイニングプールはこのコストを均等に共有できます)そして最高の収入を得ることができます。

Pool1 のマイニング、販売、引き出しにとって、スマート プールは、将来の IYO ゲーム全体にとって唯一の決定的な収入であると思われます。

では、IYOが立ち上げる新たなプロジェクトの当事者は、こうしたアプローチを歓迎するのでしょうか?何か制限はあるのでしょうか?

歓迎するかどうかは別として、Pool1 と Pool2 の本質は互いに競争し、お互いを牽制し、バランスを保つことにあるため、あまり多くの制限を設けることはできません。取得するために、誰もプール 2 に行ってコールド スタートの目的を失うことはありません。

その一方で、一部のプロジェクト関係者が実際にこれを明確に認識し、機関銃プールの運用を支持していることも確認しました。dForce のヤン・ミンダオ氏は次のように述べています。

実際、なぜ機関銃プールを採掘に歓迎するのか疑問に思う人もいるかもしれませんが、これは要するに DF ではないでしょうか?私の理解では、マシンガンプールは市場資金の効果的な配分に役割を果たしており、最終的には(全体的なマイニング収益の低下または市場レベルに近づくことに反映される)マイニングの効率を効果的に向上させるでしょう。市場での DF のより効率的な割り当てに役立ちます。相対的に言えば、効率的な市場配分がなければ、大世帯が採掘後に鉱山を売却することになり、非常に高い超過収益が発生することになります。

近い将来、多くの新規プロジェクトが流動性コールドスタートに IYO 方式を採用し、DEX の利点を利用して初期流動性を確立するようになれば、高額な上場手数料を支払うために CEX に行く必要はなくなります。

スマートプールからの収入は、実際には元の上場手数料をDeFiマッピングしたものですが、プロジェクト当事者の経費を大幅に節約し、市場開始時に私募ラウンドによって投資家が返済されるリスクも分散します。 。

ゲーム全体で唯一残っているのは元の第 2 層 CEX ですが、第 1 層 CEX は長期法定通貨預金チャネルであり、業界の中核リソースを持っているため揺るがすのは困難です。そして、生き残るために革新的なコインに依存しているCEXは、本当の課題に直面する必要があるかもしれません。

現在、YFII (DFI) はマシンガンプールを通じて YAM と CRV を採掘しており、元の YFI Vault も CRV を採掘していますが、YFI の元本の 0.5% のエントリーと比較すると、YFII (DFI) は少しかわいく見えます。

キーパーソンが知る限り、YFII (DFI) コミュニティは新しい戦略の開発に多大な努力を払っているが、YFII (DFI) が YFI を超えることができるかどうかは、どちらのプロジェクトもまだ比較的初期段階にあり、誰も予測できない。中国の DeFi の中でも、当然のことながら、急速に成長し、世界の DeFi の基幹勢力となることを期待しています。

最近の LINK の急増では、BAND や NEST などの他のオラクルも負けてはいません。 YFI が Binance に上場されたら、YFII (DFI) はスマート プールの開始を利用して、BAND や NEST のような美しい攻撃を開始できるでしょうか?

YAM スマート プール導入後、YFII (DFI) は自社株買いにより一時 2 倍近くまで上昇しましたが、その後 YAM の失敗により反落しましたが、スマート プール モデルの有効性もある程度検証されました。

YFII(DFI)とYFIの時価総額には100倍近くの差があるように見えますが、実際にはそれほど大きな差ではなく、その差こそが成長のチャンスなのかもしれません。 YFI と比較して、YFII (DFI) には買戻しと破壊の経済モデルもあり、通貨価格の価値とより密接に関連しています。

やっと

-------

やっと

この記事全体が長くなってしまったのは、最近考えたことをざっと書いていきたいので、結局エネルギーが追いつかず、論理が少し混乱しているかもしれませんが、しかし、ほとんどの要点は述べられたと確信しています。

利益があれば、あなたも私の時間も無駄ではなかったということになります。

時間の無駄だと感じたらごめんなさい。

江南からの一節を少し変更しましたので、このように終わりましょう。

これは 2020 年の真夏です。選ばれたプロジェクトの中には、自分たちの運命をまだ知らないものもあれば、それを知っていながらも従おうとしないプロジェクトもあります。その時、空はまだ晴れていて、太陽は暖かかったので、まるですべての影がこの平和と幸福を消し去るのに十分ではなかったかのようでした。この強気相場の饗宴が最終的に止まる前に、すべてにはまだチャンスがあり、すべてはまだ間に合うはずであり、すべての悪い結果はまだ変えることができます。