この記事は以下からのものです。ハッシュピー (ID: ハッシュピー)、作者:壊れていません、許可を得て転送しました。

この記事は以下からのものです。

ハッシュピー (ID: ハッシュピー)

、作者:壊れていません、許可を得て転送しました。

DeFi (分散型金融) の概念に対する熱意により、イーサリアム上で初の分散型ステーブルコイン プロジェクトである MakerDAO がサークル内でホットな話題となっています。

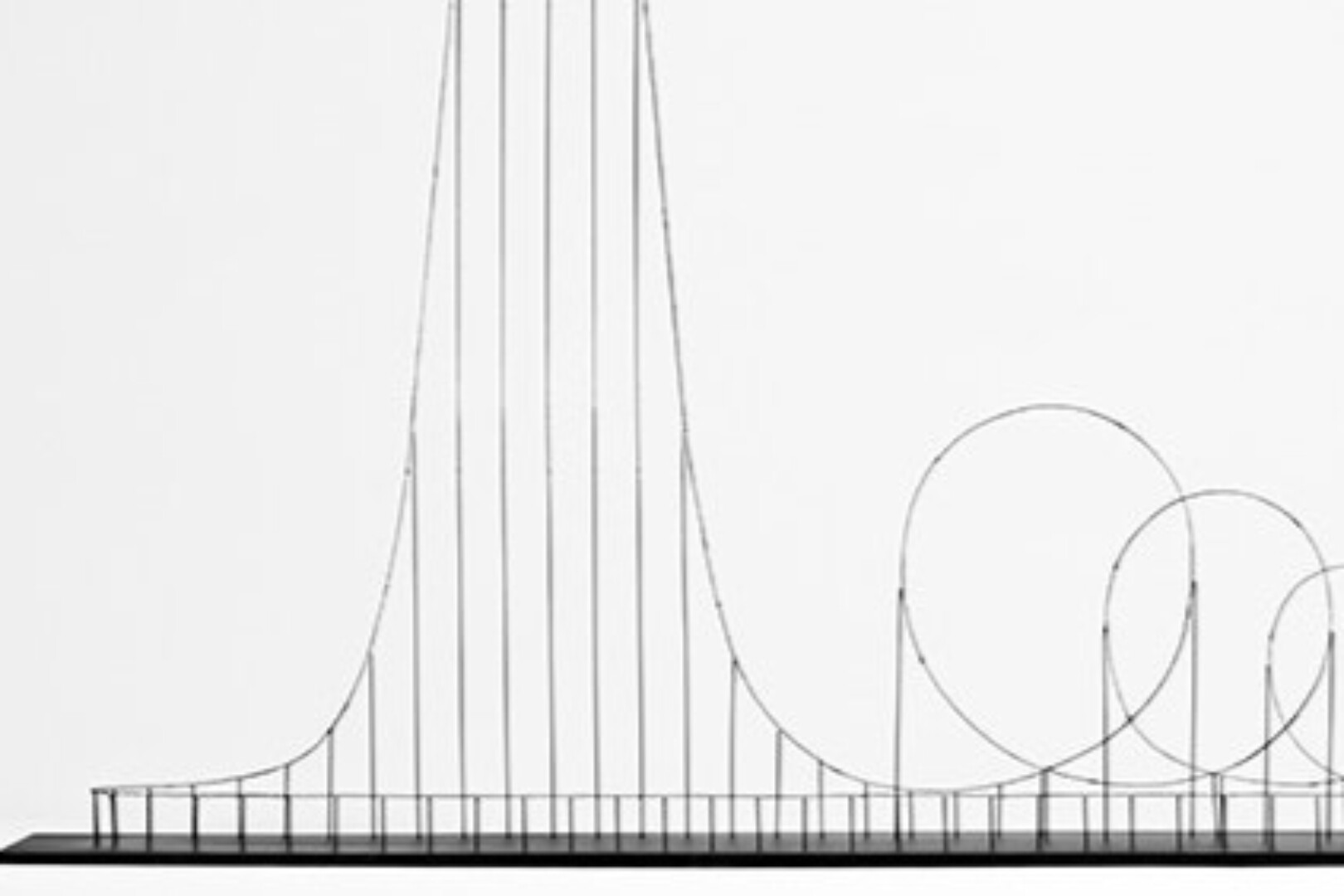

画像の説明

MakerDAOのETHロックアップ状況(データソース:mikemcdonald.github.io/eth-defi/)

しかし、プロジェクトの急速な発展により、DAI はアンカーターゲットから徐々に切り離されていきました。この現象の背景にある需給不均衡と流動性の問題を軽減するため、MakerDAOは2カ月以上かけて安定手数料を次々と調整し、後者を0.5%から現在の14.5%まで段階的に引き上げた。

中国のプロジェクト責任者であるパン・チャオ氏が6回の安定化手数料の値上げを行った後、トークン所有者の返済を促進しましたが、DAIの価格は予想通りに1ドルに戻らず、同時に、それはまた、興味深い現象— —MakerDAO プラットフォームと比較して、現在、同様の DeFi アプリケーションで DAI を借用する方が費用対効果が高くなります。

副題

MakerDAOよりもDAI金利が低いDeFiアプリケーション

MakerDAO は最も代表的な暗号化資産担保ステーブルコイン プロジェクトであり、本質的には分散型融資プロトコルでもあります。関連するトークン DAI は、CDP スマート コントラクト モーゲージ ETH を通じて Maker システムで自動的に生成でき、同じタイプの分散アプリケーションで貸与することもできます。

たとえば、ロックアップされたETHの量はMakerDAOのCompoundに次いで2番目です。

MakerDAO が DAI を生成する方法と同様に、Compound と Dharma のユーザーも ETH などの暗号通貨を抵当に入れることで DAI を取得できます。唯一の違いは、貸し手が Maker システムからプラットフォームの資金プール (Compound) または直接の借り手 (Dharma) に変更されることです。 )。

同様に、上記の安定化手数料はローン利息と比較できます。これは、住宅ローン資産を償還するときに支払う必要があるプラットフォーム手数料でもあります。原稿公開前の各プロジェクトの公式ウェブサイトのデータによると、DharmaプラットフォームとCompoundプラットフォームでのDAIの借入率はそれぞれ8.5%と12.73%で、Makerの安定金利14.5%よりも低いです。システム。

したがって、興味深いのは、3 つの現在の誓約率が 150% であるという条件下では、Maker を通じて DAI を生成する場合と比較して、Dharma プロトコルと Compound プロトコルでトークンを貸与するために必要な手数料が低くなるということです。

注: MakerDAO コミュニティによって開始された 5 回目の安定化手数料引き上げ投票に応えて、Multicoin Capital アナリストの Ben Sparango 氏は次のように書いています: 現在 Compound では、ステーブルコイン DAI の借入率は 11.36% です。 MakerDAOの安定金利が11.5%に引き上げられた場合、これは興味深いことにつながります。CompoundでDAIを貸し出す金利は、MakerでCDPを作成してDAIを貸し出す金利よりも低くなります。言い換えれば、Compound で DAI を借りる方が安くなります。

副題

DAI 化合物とダルマの安定化手数料と金利モデル

より費用対効果の高い機能は、ユーザーの流入を引き寄せるはずです。ただし、独自の金利モデルと関連するプロトコル設定によって制限されているため、2 つの融資プラットフォームと Maker システムの間の DAI 金利差は、後者に長期的な影響を与えることはありません。

Compound プラットフォームでの DAI 融資金利と預金金利 (データ ソース: app.compound.finance/#Markets、時刻は 2019 年 4 月 23 日午前 6 時 52 分)

年間融資金利=10%+(資本稼働率×30%)

資金利用率 = 全融資 / 全預金

この式の論理から、年間貸出金利の上昇と下降が資金の利用率の変化に依存することを理解するのは難しくありません。したがって、融資資金の増加によりプラットフォーム資金の利用率が高まり、融資の年利が大幅に上昇するため、借り手がCompoundプラットフォームに殺到するにつれて、2つのプラットフォーム間のDAI金利の差はすぐに平準化されることになります。 。

Makerの最後の安定した手数料引き上げの履歴データもこの点を裏付けており、価格が11.5%に上昇した日には、CompoundにロックされているETHの量が直線的に急上昇し、同時にDAIローン金利も上昇しました。 11.35%から13%以上に急上昇し、メーカーの安定した手数料水準に戻りました。おそらくこれは、過去数日間の安定手数料の価格上昇が複合プラットフォームにロックされているETHの量の増加を引き起こさなかったという経験の要約であり、現在のDAI金利は金利変更後も依然として14.5%未満です。価格の上昇。

画像の説明

Dharma プラットフォームに関しては、融資金利は一定期間固定され、Maker の安定した手数料率よりも低いものの、その P2P 取引モデルと関連する融資制限を考慮すると、Dharma の影響を受ける現在の DAI 量はごくわずかです。

実際、Dharmaは今月初めに暗号化ローンを正式に外部に公開したが、当初、オープンソースのスマートコントラクトDharma Leverが提供するDAIローン金利は0.1%で、国内のすべての安定手数料よりも低かった。 DAIの歴史。ただし、この超低金利設定は、むしろプロジェクト立ち上げ当初のプロモーション行為のようなものである。

Dharma の観点から見ると、ベンチャー キャピタルの支援を受けた企業として、Dharma は投資家に利益を生み出す責任があり、通貨発行という形で利益を上げなければ、プラットフォームは最終的にローン発行から手数料を請求する必要があります。このため、ユーザーを惹きつけるために金利を引き下げるこの措置は長くは続かないでしょう; もちろん、Dharma は先週末、Maker モーゲージのデットウェアハウスへの借り換えを 8.5% の金利で提供すると発表しました。この観点から、プラットフォーム上のDAI金利は、将来的には徐々にMakerの安定料に近づくことになるでしょう。

現時点では、2 つの金利の間にはまだ一定の差があり、プラットフォームの融資限度額は 25,000 米ドルであるため、DAI に対する Dharma の影響はある程度軽減されています。一方、取引相手の1対1のペアリングを必要とするP2P操作モードは、プラットフォーム上の貸し借りの流動性を制限するため、誰かがプラットフォーム間の金利差を利用してソロス流の攻撃を開始する状況を回避します。 。

副題

分散型融資プロトコルは勢いを利用するが失敗する

長期的には、Compound および Dharma プラットフォームでの DAI 融資金利が Maker の安定化手数料よりも低いという事実は、DAI に大きな影響を与えることはなく、短期的には、これら 2 つの分散型融資プロトコルの開発を促進する可能性もあります。

現在、Dharma は ETH と DAI ローンのみを提供していますが、Compound は BAT、ZRX、REP、WETH およびその他の 5 つの通貨をサポートしていますが、DAI はプラットフォームの主力であり、ローンシェアの 91% 以上を占めています。このため、Makerの安定化手数料の値上げは、Dharmaなどで構成されるDAIセカンダリーレンディング市場への影響は避けられない。現在のデータから判断すると、これらの効果はほとんどプラスです。

注: 上位 3 つの DeFi アプリケーションはすべて分散型融資プロトコルです: MakerDAO、Compound、Dharma; さらに、Dharma は月初に 5 位にランクされました (データ ソース: defipulse.com)

参考文献:

実際、2018年以来、MakerDAOとCompoundに代表される市場参加者は好調なパフォーマンスを示し、デジタル資産ローンのほとんどをDeFi市場に分配しました。しかし、正直に言うと、これらの分散型融資プロトコルの実際のユーザーはそれほど多くありません。

DeFiアプリケーションには、インターネットに接続している誰もがアクセスでき、取引は第三者によってブロックされない、アクセス不要と検閲防止の利点があるとしても、これらのプロトコルを融資に使用するユーザーを実際に引き付けることはできません。初期段階または投機段階にある この分野は依然として金融市場では次善の選択肢です。これらの分散型融資プロトコルの開発に対する現在の支援者のほとんどは、機関投資家と市場裁定取引者です。