原文作者:Daniel YU, Head of Asset Management(本文仅代表作者个人观点)

近期ETH 市场表现:价格飙升与链上活跃双驱动

今年以来,以太坊(ETH)走势持续强劲,近期更是进入加速上行阶段。8 月上旬,ETH 价格一度突破 4,300 美元,创下自 2021 年底以来的新高,过去 7 天涨幅超过 20%。7 月中下旬的快速拉升更为显著,两周内上涨近 44%,充分体现了市场的强烈买盘。

这波上涨伴随了链上活跃度的大幅提升。ETH 日交易量创近一年高位,全网质押量已接近总供应的 30%,更多持币者选择将 ETH 投入质押获取收益。2025 年 7 月,以太坊网络处理了约 4,667 万笔交易,活跃地址数达 68.35 万,双双刷新历史纪录。美国监管机构明确质押衍生品不属于证券后,投资者信心增强,交易所 ETH 存量降至 1,535 万枚,创 2016 年以来最低,显示更多筹码被长期锁定或投入链上生态。

衍生品市场同样释放看涨信号。ETH 期权未平仓规模攀至 137.5 亿美元的历史峰值,看涨期权占比约 67%,表明市场押注价格进一步上行的倾向明显。芝商所(CME)ETH 未平仓量显著上升,反映机构资金大规模涌入。期权隐含波动率分布也呈现高执行价集中,例如 12 月到期的 6,000 美元看涨期权持仓量居首,市场中期乐观预期强烈。总体来看,ETH 价格、链上数据和衍生品结构均指向一个共识——市场对以太坊后市信心处于高位。

机构“囤币”大战:ETH 国库股模式成市场焦点

随着ETH 价格攀升,机构投资者兴趣持续升温,其中最引人注目的现象是“ETH 国库股”的出现。美国两家原本业务并不相关的上市公司——SharpLink Gaming(纳斯达克:SBET)与 Bitmine Immersion Technologies(美交所:BMNR)——近期大举买入 ETH,直接将自身转型为 ETH 持有型企业。

截至目前,SBET 和 BMNR 合计持币量已超过 ETH 基金会。SBET 通过股票增发(ATM 机制)募集逾 4 亿美元,累计持有约 28 万枚 ETH(市值超 10 亿美元)。BMNR 由华尔街资深策略师汤姆·李(Tom Lee)担任主席,已购入约 30 万枚 ETH,并放出目标——最终持有全球 5%的 ETH 供应量。这一定位,被外界视为“ETH 版中央银行”,与当年 MicroStrategy 囤积比特币的战略如出一辙。

两家公司囤币的逻辑在于,将ETH 作为核心储备资产而非单纯的投机标的。通过资本市场融资购入 ETH 并质押,他们不仅锁定长期潜在升值,还能获得质押收益,推动资产负债表增长。SBET 更是披露“每股持有 ETH”指标,定位自己为连接传统股市与去中心化金融的桥梁。

这种国库股现象直接改变了ETH 的市场供需格局。一方面,持续的大额买入收紧了市场流通,为 ETH 价格提供支撑。另一方面,企业间的囤币竞赛引发了行业讨论。ETH 联合创始人约瑟夫·卢宾(Joseph Lubin)对此表示认可,称这是一场“激烈较量”,并笑言“游戏开始了”。这场竞争被视为推动去中心化金融进程的重要催化剂,意味着私人企业在 ETH 普及与价值发现中将扮演更积极的角色。

从投资工具的角度看,国库股相比传统ETF 具备更大灵活性。标准渣打银行指出,这类公司在持币规模上已可与 ETF 比肩,但在估值弹性、资本运作和衍生品使用方面更具优势。近期,SBET 与 BMNR 股价单日涨幅一度超 10%,市场热度可见一斑。可以预见,这股潮流将对 ETH 长期供需和机构参与度产生深远影响。

波动率溢价释放机会:ETH vs BTC 的结构化产品窗口

与BTC 相比,ETH 长期保持更高的价格波动率。今年 5 月,ETH 期权隐含波动率一度是 BTC 的两倍,创五年来最大差距。当月,BTC 短期波动率跌破 35%年化水平,而 ETH 依旧处于高位,导致两者 30 天波动率差距升至 2022 年中以来的峰值。这意味着市场对 ETH 未来价格波动的预期显著高于 BTC。

高波动率为结构化产品创造了更优的收益条件。例如,在ETH 隐含波动率偏高的背景下,卖出看跌期权类策略可获取比 BTC 更高的权利金。双币类产品的年化收益率往往高于同条件 BTC 挂钩产品,原因正是 ETH 波动溢价带来的额外回报。这为长期看好 ETH 且愿意利用短期波动的投资者提供了转化高波动为稳定收益的机会。

当然,高波动也意味着风险管理需要更加谨慎。如果未来波动回落,与BTC 的差距收敛,那么当前发行的高票息产品将锁定相对可观的收益;反之,在单边行情下,需关注结构化产品的风险缓冲与触发条件。总体来说,ETH 与 BTC 波动率差异为投资者提供了“收票息”和“博弹性”的双重策略空间。

ETF 资金涌入与企业加仓:ETH 迈向深度机构化

随着市值与应用生态的扩张,ETH 正进入更加机构化的阶段。今年以来,美国现货 ETH ETF 吸引资金净流入超 67 亿美元,仅 7 月下旬 6 个交易日就涌入近 24 亿美元,远超同期 BTC ETF 的 8.27 亿美元。这一资金流向逆转,反映了机构配置偏好的变化——ETH 正成为新的主流配置标的。

机构参与不仅体现在ETF。近一个月,美国多家上市公司合计购入超过 15 亿美元 ETH 纳入储备,SBET、BMNR 等国库股与灰度信托等基金持仓合计已占据相当比例流通盘,减少了市场可供交易的筹码。

衍生品市场的机构化程度也在提高。CME 的 ETH 期货未平仓量创新高,年化升水超 10%,吸引套利资金从 BTC 转向 ETH。资管巨头方舟投资(ARK Invest)也明显加码 ETH 相关资产,7 月通过旗下 ETF 买入 440 万股 BMNR 股票(耗资约 1.16 亿美元),同时削减 Coinbase 等持仓,配置比重进一步倾向 ETH。

监管环境的利好同样助推机构化。SEC 近期释放积极信号,澄清部分质押收益类代币不构成证券,市场预期未来现货 ETH ETF 将引入质押分红功能,让机构投资者既享受币价上涨,也能获得质押收益。

多重因素叠加下,不少分析机构预测ETH 在机构资产中的地位将持续提升,甚至可能在部分领域挑战 BTC 的主导地位。

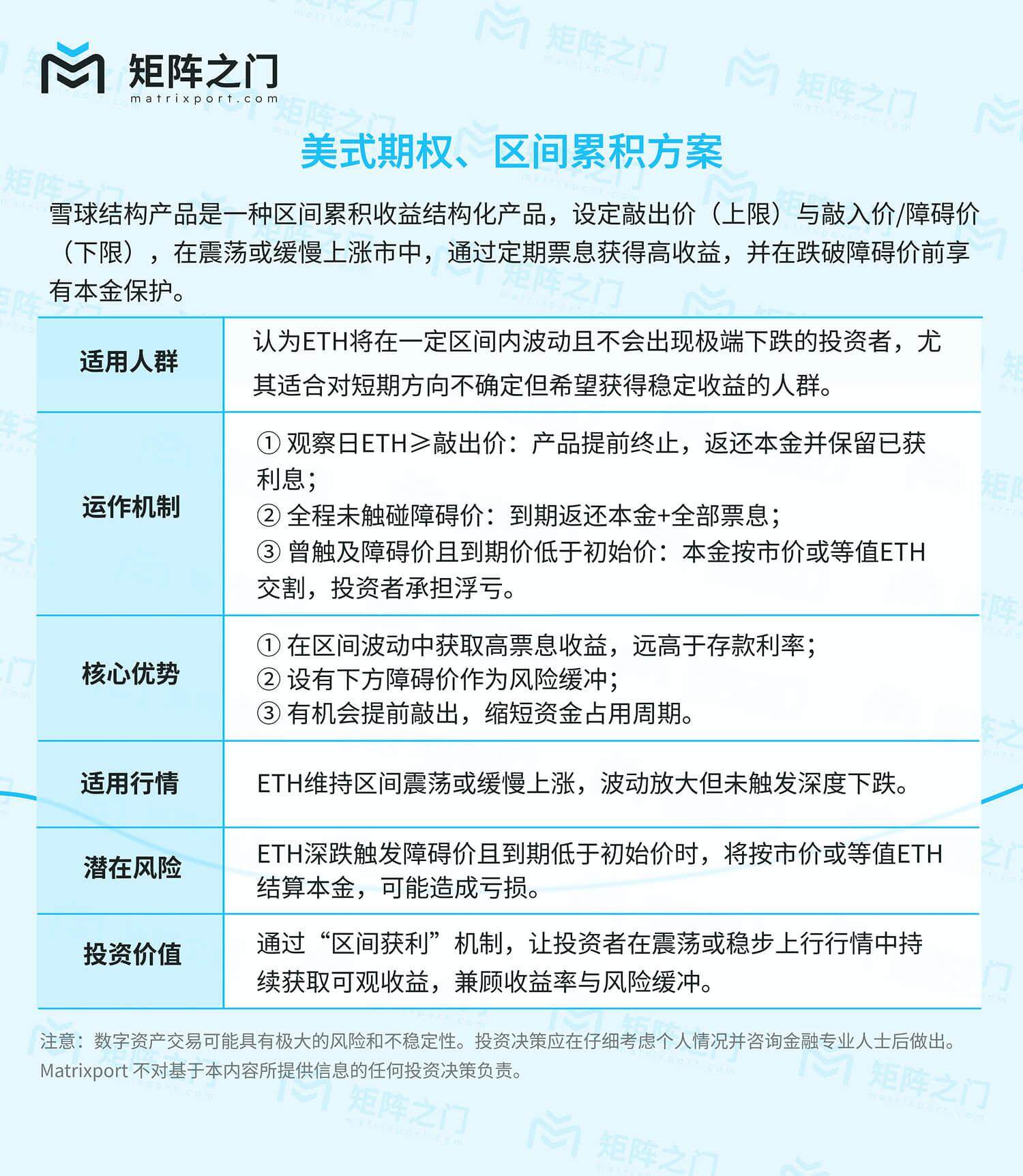

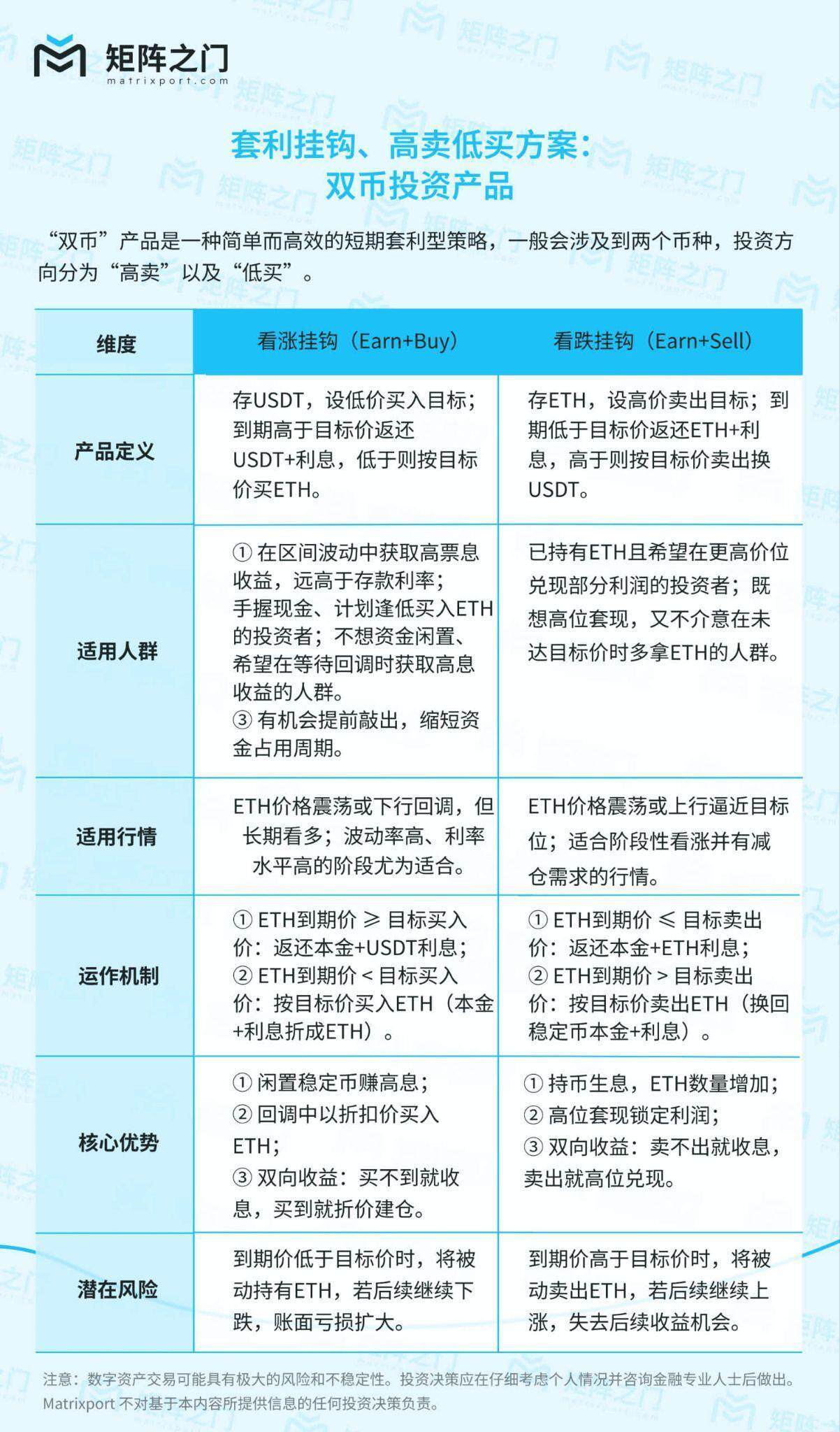

Matrixport 结构化产品策略:四大方案匹配不同行情

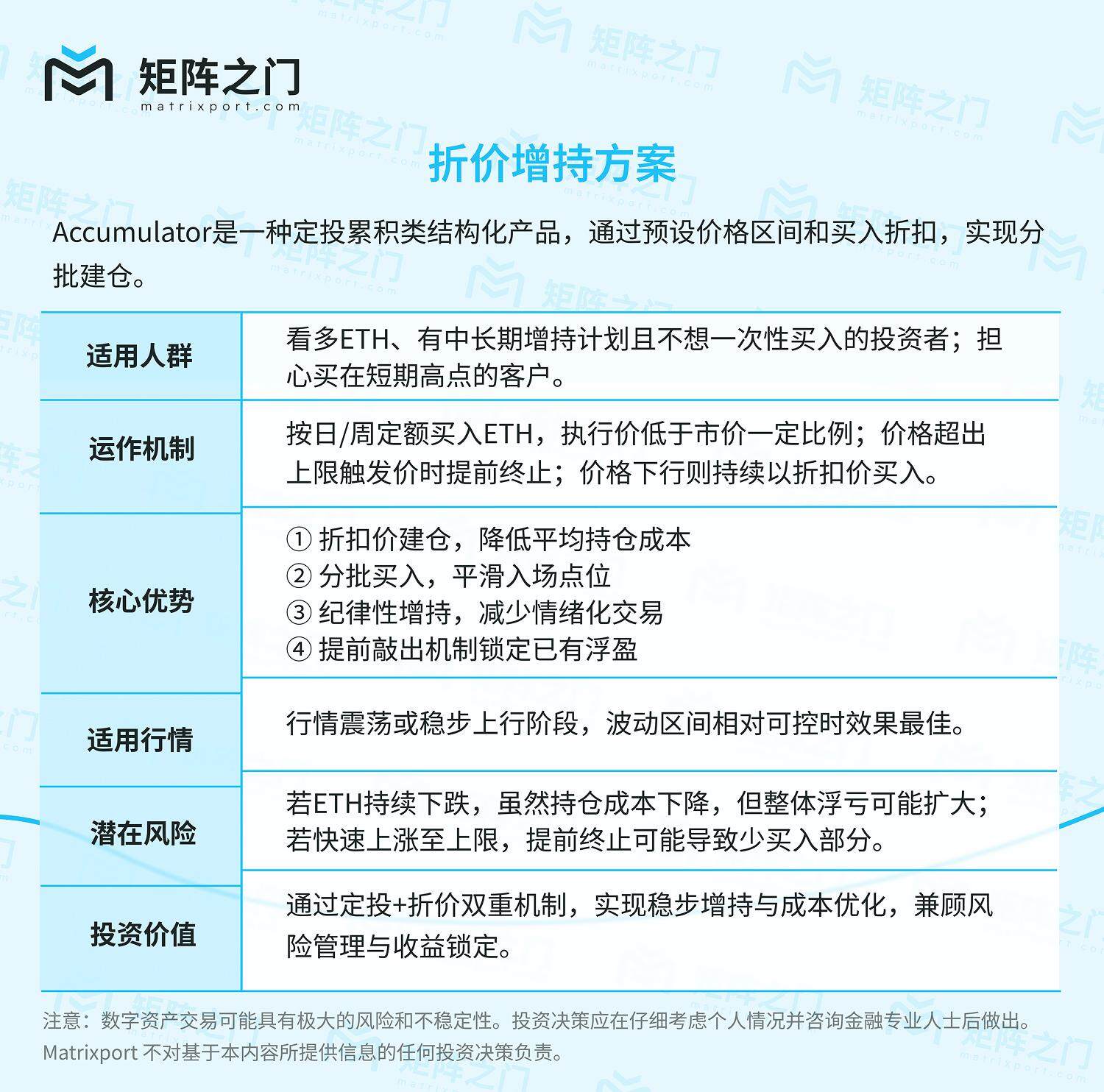

在ETH 波动加剧、机构资金持续流入的背景下,Matrixport 为不同风险偏好的投资者提供了多样化的结构化产品组合:

结语

综合来看,ETH 当前呈现出价格坚挺、链上活跃、机构加码的良好局面。在这样的乐观氛围中,投资者既要把握上涨机遇,也要注重风险管理。结构化产品提供了丰富的策略工具,帮助不同风险偏好和需求的客户定制化地参与 ETH 市场:既可通过折价累积和票息增强产品获取超额收益,也可借助雪球和双币策略在震荡中稳健盈利或套利布局。对于关注 ETH 投资的 Matrixport 客户而言,合理运用上述产品进行组合配置,争取在牛市中攻守兼备、收获稳健增长。

当然,任何结构化策略都应基于对自身财务状况与风险承受能力的清晰评估,并在专业团队建议下执行。Matrixport 愿意作为您探索 ETH 投资的长期伙伴,帮助您在波动中稳健前行、在趋势中捕捉机遇,让数字资产不止于持有,更能成为财富增长的积极引擎。