原创 | Odaily 星球日报(@OdailyChina)

作者 | 叮当(@XiaMiPP)

从 SharpLink Gaming 到 BitMine,上市公司的 ETH 财库战略带动了 ETH 新的增长叙事,推动本轮 ETH 价格从 2100 美元最高上涨至 3940 美元,涨幅超 87%。而现在的一个新趋势正在形成:企业财库策略的中心从“持有”向“质押”悄然过渡。这将重塑人们对加密资产“能动性”的想象:ETH,不再只是静态储备品,而是被视为可持续产出的生产性资产。

SharpLink Gaming 堪称这一趋势的先锋。自 6 月 2 日启动 ETH 财库战略以来,该公司已将所持约 438,190 枚 ETH 全部质押。截至目前,其累计获得约 722 枚 ETH 的质押奖励,价值约260万美元。

据链上分析师余烬监测,疑似 ETH 储备机构地址自 8 月 1 日起共囤积 41,452 枚 ETH(约 1.48 亿美元),均价约 3,575 美元,并全部通过 Figment 进行 PoS 质押。8 月 3 日,其再次质押 15,846 枚 ETH(约 5534 万美元)。该操作与 SharpLinkGaming 类似,疑似为其储备地址,但是目前该地址的具体归属尚不清楚。

这一战略不仅展现出企业对 ETH 长期价值的信心,也将 ETH 从价格投机资产逐步转化为企业级、制度化的“现金流工具”。

谁是财库之王?三巨头争夺 ETH 储备榜首

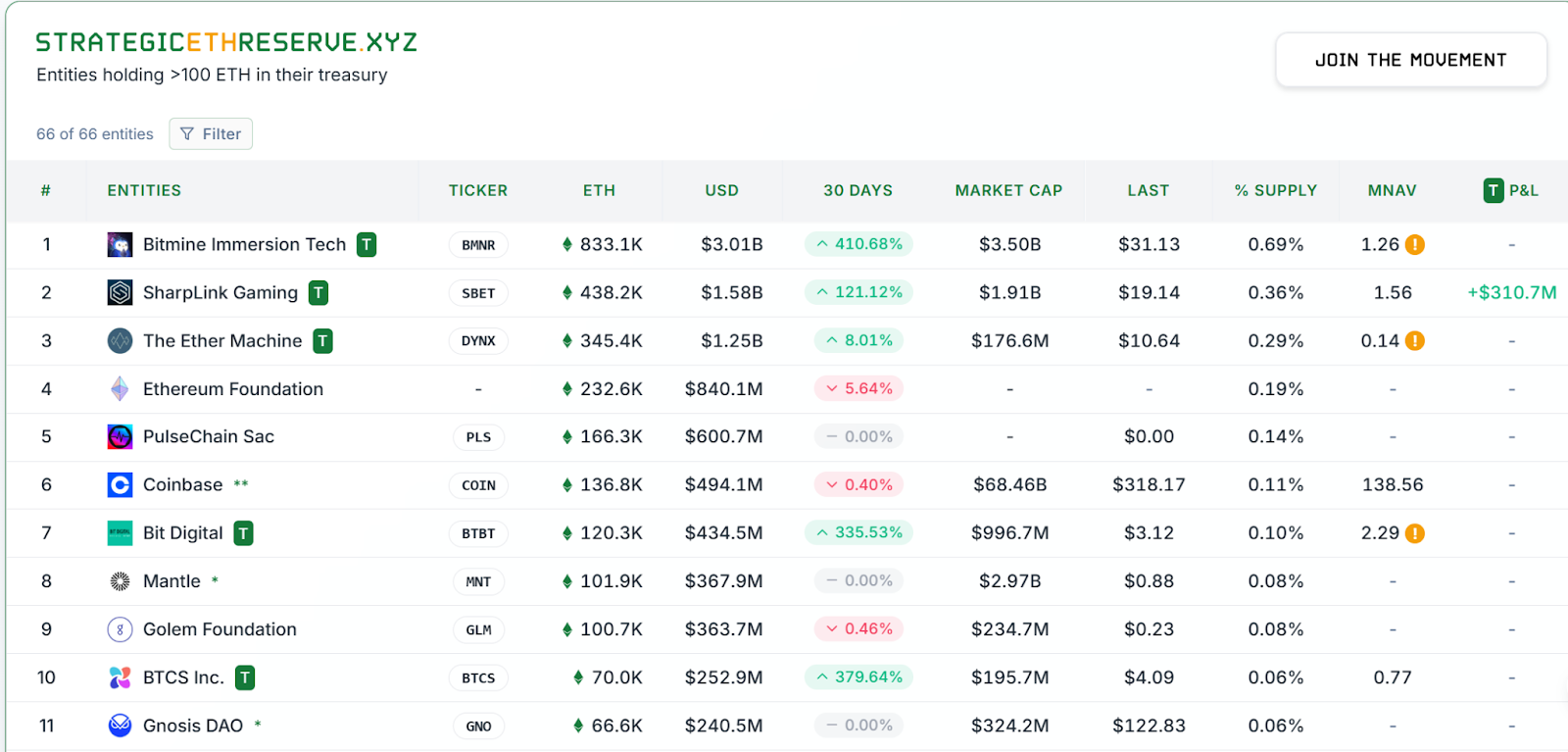

据 StrategicETHReserve 数据,目前已有三家上市公司持有的 ETH 数量超过以太坊基金会。

BitMine:资金实力压制一切

以 833,000 枚 ETH(约 30.6 亿美元)的持仓量稳坐头把交椅。Bitmine 原为一家比特币矿企,在 2025 年 6 月 9 日宣布启动比特币储备策略,其曾利用 1800 万美元的普通股发行所得款项完成 154.167 枚比特币购买。

但是在 6 月 30 日,该公司于 6 月 30 日通过私募融资 2.5 亿美元,并宣布启动 ETH 财库战略,标志其正式从 BTC 转向 ETH。

其背后股东阵容同样吸睛。PayPal 联合创始人 Peter Thiel 持有其 9.1% 股份,“木头姐”Cathie Wood 旗下 Ark Investment 也通过三只基金共斥资 1.82 亿美元购入 BitMine 股票。BitMine 公开表示,这笔资金将主要用于购买 ETH。

尽管目前其平均建仓成本为 3755 美元,尚处于浮亏状态,但 BitMine 已确立其全球最大 ETH 财库、全球第三大加密货币财库的地位。

SharpLink Gaming:全仓质押占据复利高地

以 498,884 枚 ETH(约 18 亿美元,StrategicETHReserve 数据略有延迟,以 SEC 文件为准)位居第二的 SharpLink 则是首家公开宣称将 ETH 纳入储备资产的上市公司。该公司于 6 月向 SEC 提交计划,拟通过股票发行筹资 10 亿美元用于购买 ETH。与 BitMine 相比,SharpLink 不仅仓位不容小觑,更通过“全仓质押”策略拔高资产使用效率,率先站上 ETH 财务应用的前沿。

The Ether Machine:后来者发力追赶

以 345,000 枚 ETH(约 12.6 亿美元)位居第三,已超越以太坊基金会,位列第三。7 月 21 日,该公司正式启动 ETH 储备计划,目标是持仓突破 15 亿美元。尽管起步较晚,但其推进速度极快,已成为本轮“财库竞赛”的重要变量。

三家公司各有打法:BitMine 凭借资金优势抢跑、SharpLink 依靠质押抢收益、The Ether Machine 则在迅猛追赶。

ETH 财库 ≠ BTC 财库:结构性差异带来金融新模型

ETH 财库与比特币(BTC)财库的差异源于两者截然不同的资产属性。比特币的储备逻辑主要依赖价格升值,属于典型的“被动持有”;而 ETH 具备质押、再质押、借贷等原生收益机制,能够提供可持续的现金流,为财务模型引入复利变量。

据华尔街券商 Bernstein 估算,10 亿美元的 ETH 储备可通过质押每年获得约 3000 万至 5000 万美元收益,年化回报率 3%-5%。SharpLink 的全仓质押策略正是这一逻辑的典范,通过持续复投质押奖励,实现资产的指数级增长。

相比之下,BTC 财库更多依赖市场情绪与“数字黄金”叙事,缺乏稳定的原生收益结构。Bitwise 首席投资官 Matt Hougan 指出,ETH 财库通过“股票壳”包装,将质押收益转化为类似公司分红的模式,破解了以太坊价值叙事的模糊性。他表示:“ETH 财库将 10 亿美元 ETH 质押,立即产生可量化回报,对机构投资者极具吸引力。”

监管风向转暖:质押型 ETF 正在路上

不仅是企业,连传统金融也开始为 ETH 质押的可能性铺路。

8 月初,美国 SEC 表示正在审议 BlackRock 提出的规则修改申请,拟允许其旗下 iShares Ethereum Trust 引入以太坊质押机制。这一申请由纳斯达克提交,与 21 Shares、Grayscale 等机构的方案类似。

一旦批准,ETF 将能够质押所持 ETH,并将区块奖励与交易手续费回馈基金投资者,变相实现“ETF 分红”。这不仅降低了机构进入 ETH 质押的技术门槛(无需自行运行验证节点),也为 PoS 生态引入了更稳健的资金来源。对于传统投资者而言,这是一种既规避操作风险、又可享受 3%-5% 年化收益的新型参与方式。不过,ETH 质押需警惕slashing风险,如验证者故障可能导致小额本金损失。

监管态度的变化,正在为 ETH 财库模式提供合规护航。

ETH 财库的系统性意义:不只是收益,更是生态博弈

ETH 财库的意义远不止于“账面收益”。

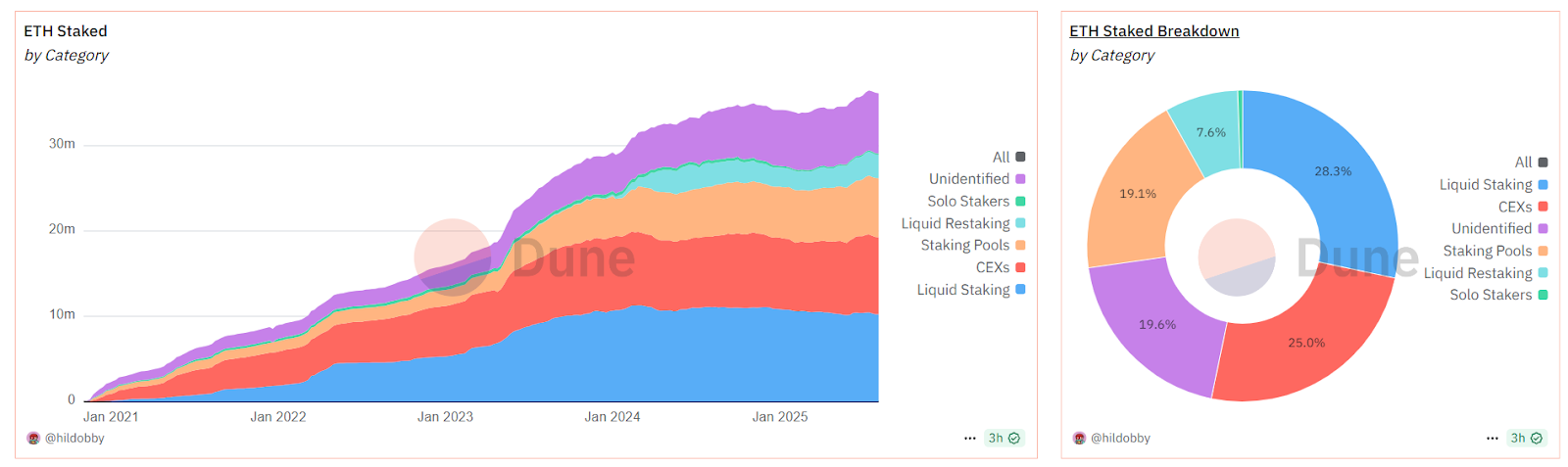

如图所示,ETH 质押大致可以分为 5 大类,分别是流动性质押(28.3.%)、中心化交易所质押(25%)、质押池(19.1%)、无法识别的个人或实体质押(19.6%)和流动性再质押(7.6%)。

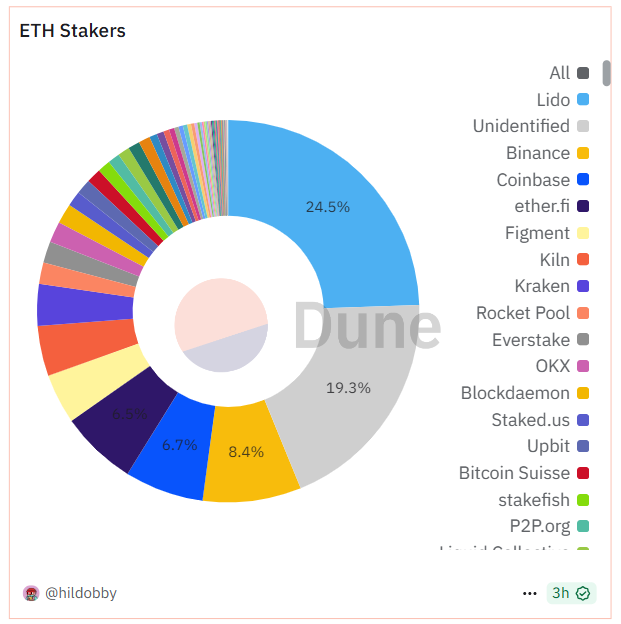

目前以太坊面临的最大挑战之一是验证者和质押 ETH 的日益集中(主要在 Lido 等流动性质押协议和 Binance 等中心化交易所)。

ETH 财库有助于抵消这一趋势,促进验证者去中心化。比如疑似 ETH 储备机构地址共囤积 41,452 枚 ETH(约 1.48 亿美元),并全部通过 Figment 进行 PoS 质押。未来如若这些企业将 ETH 分散至多个质押服务商,并在可能时运营自有验证节点,将有望改变当前的集中格局,为以太坊网络注入真正的去中心化力量。

更长期来看,企业参与质押意味着更多实体加入以太坊的治理生态,这有助于分散治理权,降低核心开发者或单一实体的控制力,推动以太坊成为真正的全球公共基础设施。

从 BitMine 的融资攻势,到 SharpLink 的全仓质押,再到 ETF 化道路的铺设,以太坊正迎来一次结构性的身份跃迁:从投机品到生产工具,从价格赌注到现金流资产。ETH 财库战略,不再只是单一企业的财务操作,而是一种关于 Web 3 新金融秩序的集体试炼。