最初のレベルのタイトル

オリジナル編集:ルフィ、フォーサイトニュース

キーポイント

FTX の崩壊と顧客資金の損失は、集中型取引所 (CEX) における暗号通貨ユーザーの信頼に深刻な影響を与えました。ユーザーは現在、取引所に対するさらなる透明性と保護を求めています。

多くの取引所が資産準備金の証明を提供し始めています。 BinanceやBitgetなどの取引所は保護基金を追加した。これらは、負債の内訳がなければ取引所の支払い能力を保証するものではないことに注意してください。

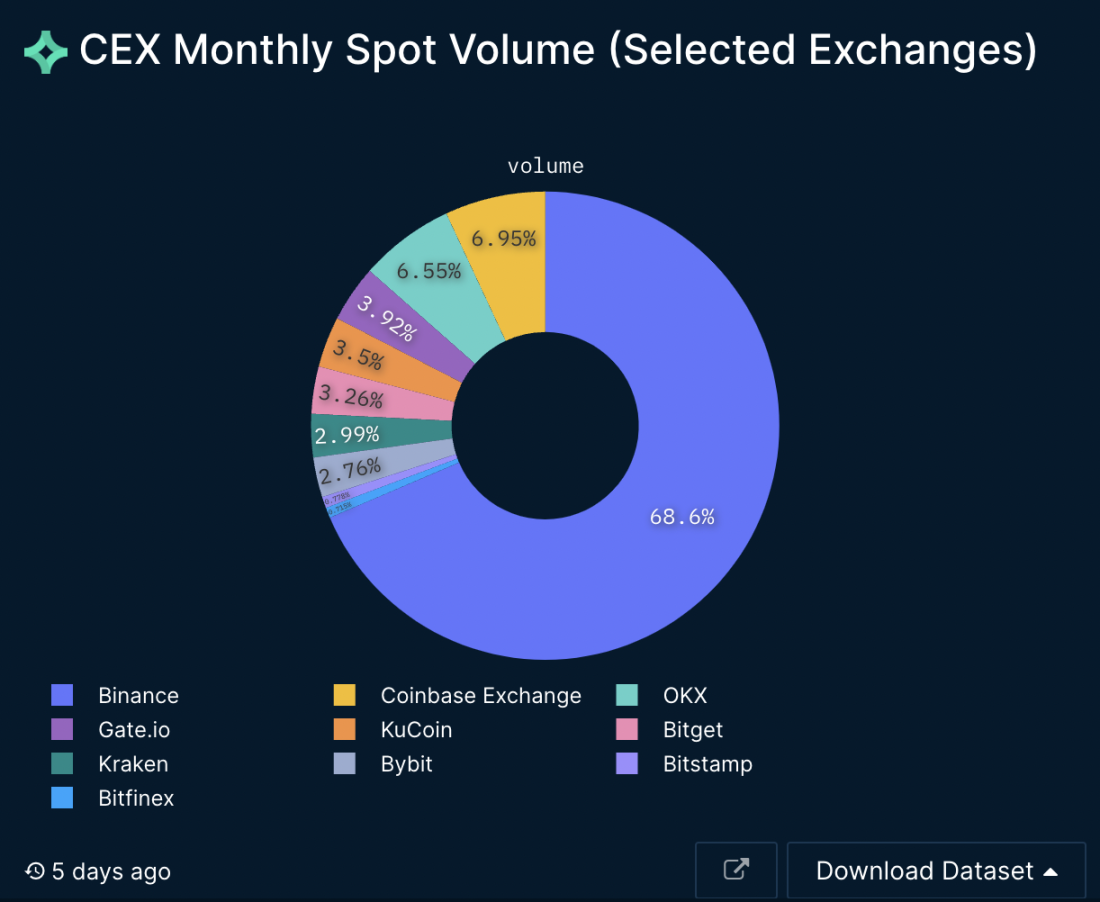

バイナンスは市場での優位性を維持しているが、FTX撤退の恩恵を受けるのはバイナンスだけではない。 FTX以降、Bitgetのデリバティブ取引量は大幅に増加し、BinanceとOKXは引き続きデリバティブ事業で有利な立場を維持している。

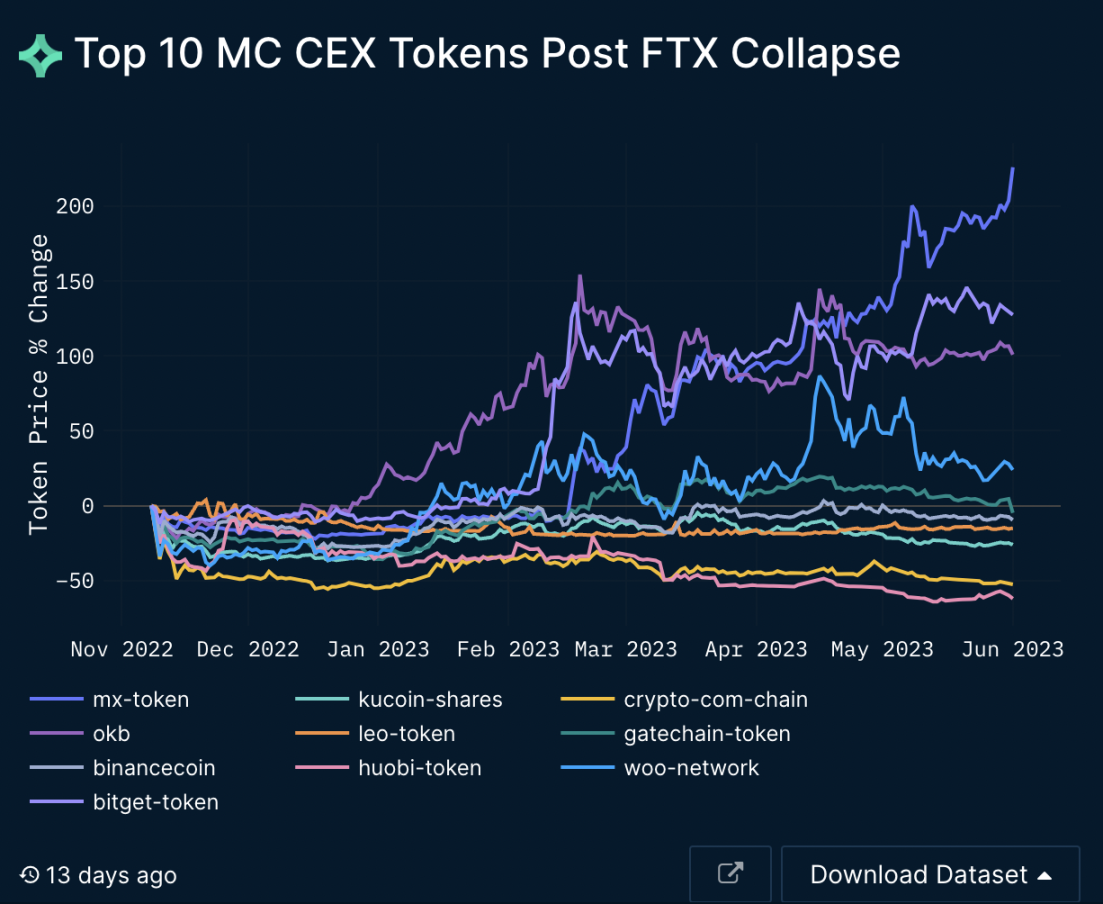

FTX の暴落後、取引所トークン MX、BGB、OKB は堅調に推移しました。

競争環境では、取引所を成功させるには、セキュリティ、透明性、ユーザーの信頼、エコシステムの構築が優先されます。同時に、ユーザーのニーズを満たし、強力な機能セットと優れたユーザー エクスペリエンスを提供することも重要です。

最近の CEX パターンの概要

FTXはCeFiを代表する代表格であり、多くの著名人やスポンサードスタジアムからも認められています。しかし舞台裏ではこんなやりとりがあったマーケットメーカーであるアラメダと顧客の資金を混合する、その結果、顧客の預金40億ドルが損失し、最終的には破産を申請しました。 FTX事件は業界全体に衝撃を与え、集中型取引所に対する人々の信頼は急落した。このレポートは、FTX 後の CEX の状況と、私たちが見ている一般的な傾向を調査することを目的としています。

信頼性を改めて重視する

FTX 事件は、CEX に対するユーザーの信頼を大きく傷つけました。それ以来、ユーザーは、プルーフ・オブ・リザーブと保護基金に重点を置いて、取引所に対してさらなる透明性を要求してきました。

予約の証明

多くの取引所は、信頼の危機に対応してプルーフ・オブ・リザーブ(PoR)の提供を開始しました。準備金の証明とは、CEX がその準備金資産を公に宣言する行為を指します。これは通常、独立した監査を通じて行われ、その目的は、取引所が顧客の預金をカバーするのに十分な資産準備金を持っているという透明性のある検証可能な証拠を提供することです。

これは正しい方向への一歩ではありますが、PoR は対応する負債の内訳がなければ取引所の支払い能力を保証しません。負債証明はより説得力のあるアプローチですが、オフチェーンであり独立した監査が必要です。そして、クラッシュ前のFTXと同様に、監査自体に疑問があることが判明した。

画像の説明

ソース:Nansen

チェックチェック。

保護基金

保護基金の目的は、顧客の資産が失われた場合に証拠金を補償することです。保護基金を設立することで、取引所は、ハッキングが発生した場合に(資金の規模がハッキングの規模を超える場合に限り)預金をカバーする資金があることを顧客に安心させることを目的としています。このスキームは顧客預金の過剰担保と見なすことができます。

資金を保護する以外に、さまざまなハッキングの影響を効果的に軽減するには、資金を複数のアドレスに分散して保管するなどのリスク管理のベストプラクティスを実装することも重要です。 FTXの暴落後、バイナンスはファンドのドル価値を7億3,500万ドルから10億ドルに増やした。同様に、Bitget は保護基金を 2 億ドルから 3 億ドルに増額しました。

以下の表は、業界最大の為替保護ファンドのリストです。この記事の執筆時点で、保護基金のウォレットのアドレスを公開している集中型取引所は Binance と Bitget の 2 つだけであることは注目に値します。

準備金証明は取引所業界の最低基準であるべきですが、前述したように、これらは取引所にとってはプラスの指標であり、支払い能力を保証するのに十分ではありません。

CEX の変化する風景

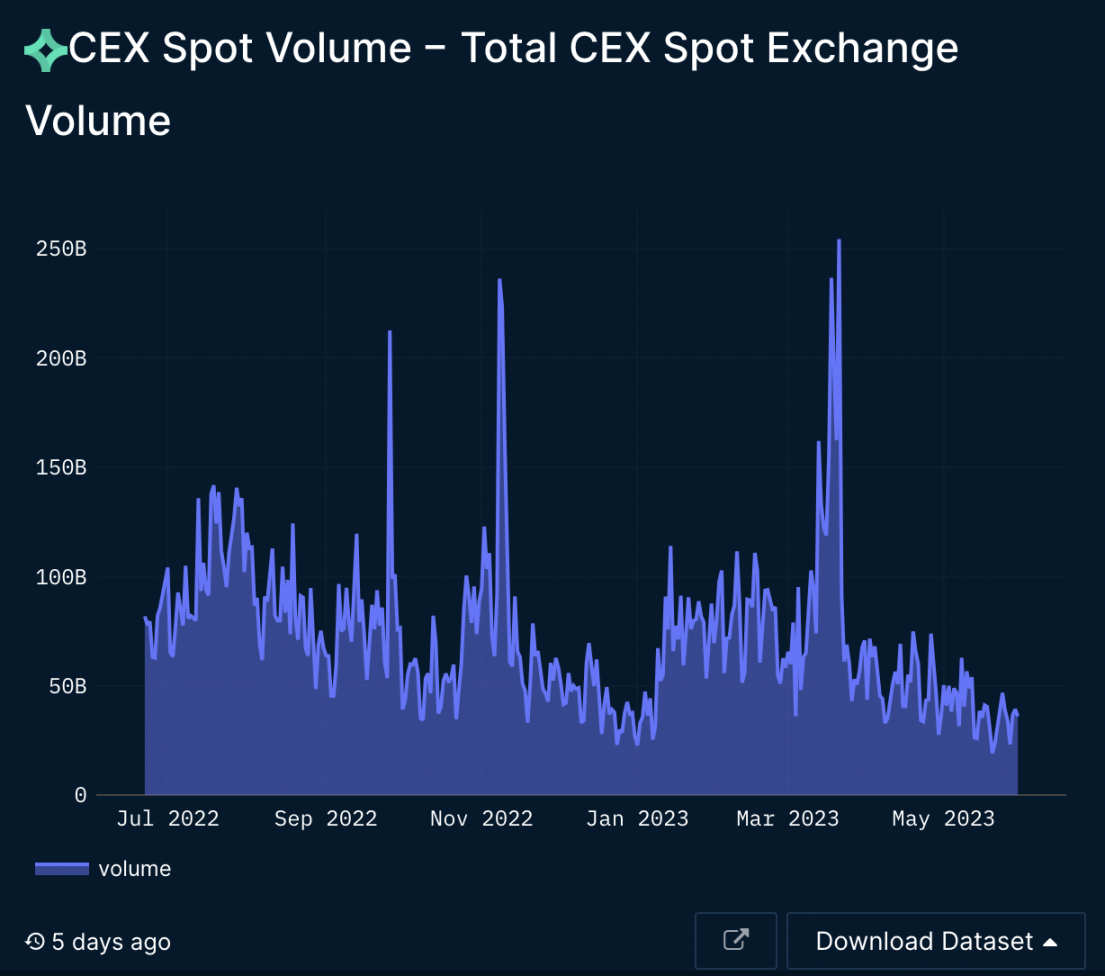

総取引量

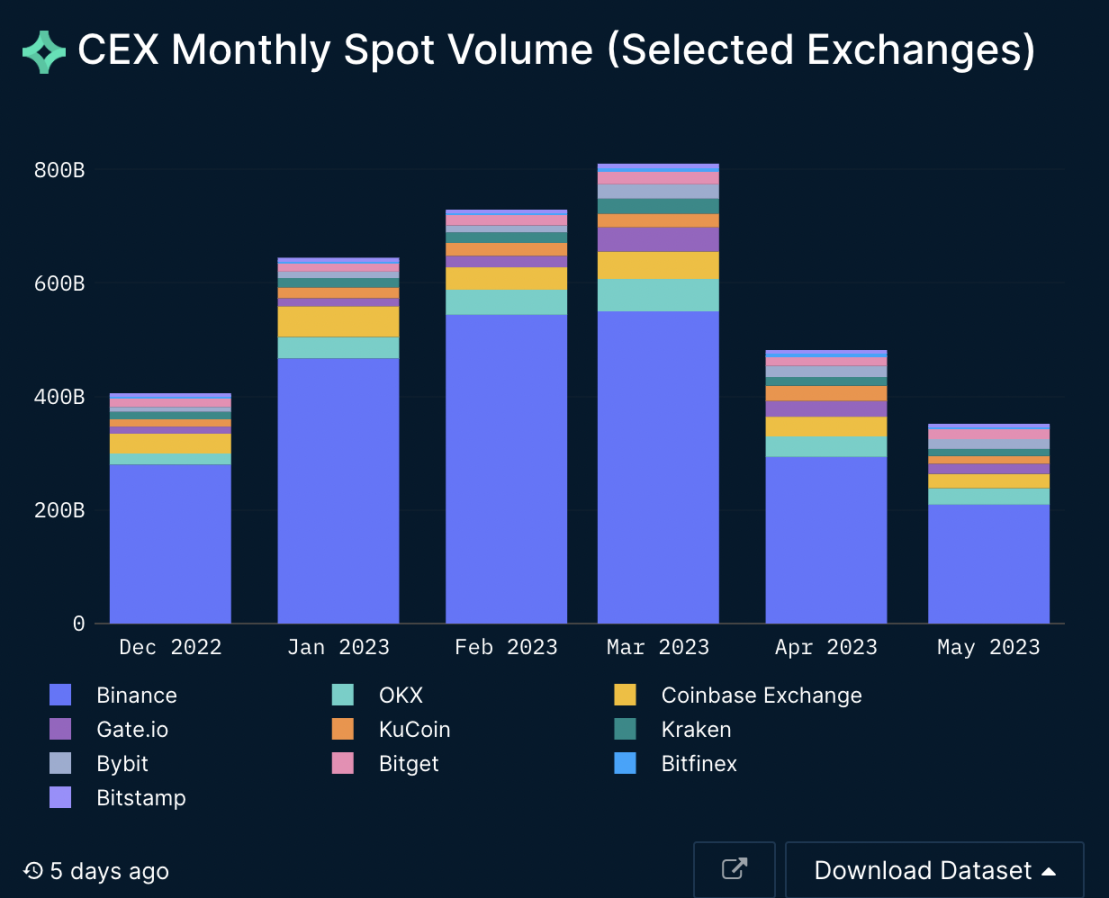

バイナンスは比較的安定した取引高を維持しており、FTX嵐を境に最初の6ヶ月の月間平均取引高は4,700億米ドル、その後の5ヶ月の平均月間取引高は4,284億米ドルでした。 。これは、Binance の取引量が約 10% 減少し、比較的安定した状態を維持していることを意味します。取引高は取引所のパフォーマンスの重要な指標となる可能性がありますが、この指標は模造品などを通じて操作される可能性もあることに注意してください。

画像の説明

画像の説明Nansen

ソース:Nansen

画像の説明

ソース:Nansen

データによると、FTX 暴落後の 6 か月間で、スポット取引量はわずかに減少しました。 3 月下旬の大幅な急増は、Arbitrum のエアドロップの熱狂によるものと考えられます。スポット取引高は、取引高をなんとか増やすための措置を講じたBybitとKrakenを除いて、ほとんどの取引所で打撃を受けている。

画像の説明

2023年5月31日現在のデータ

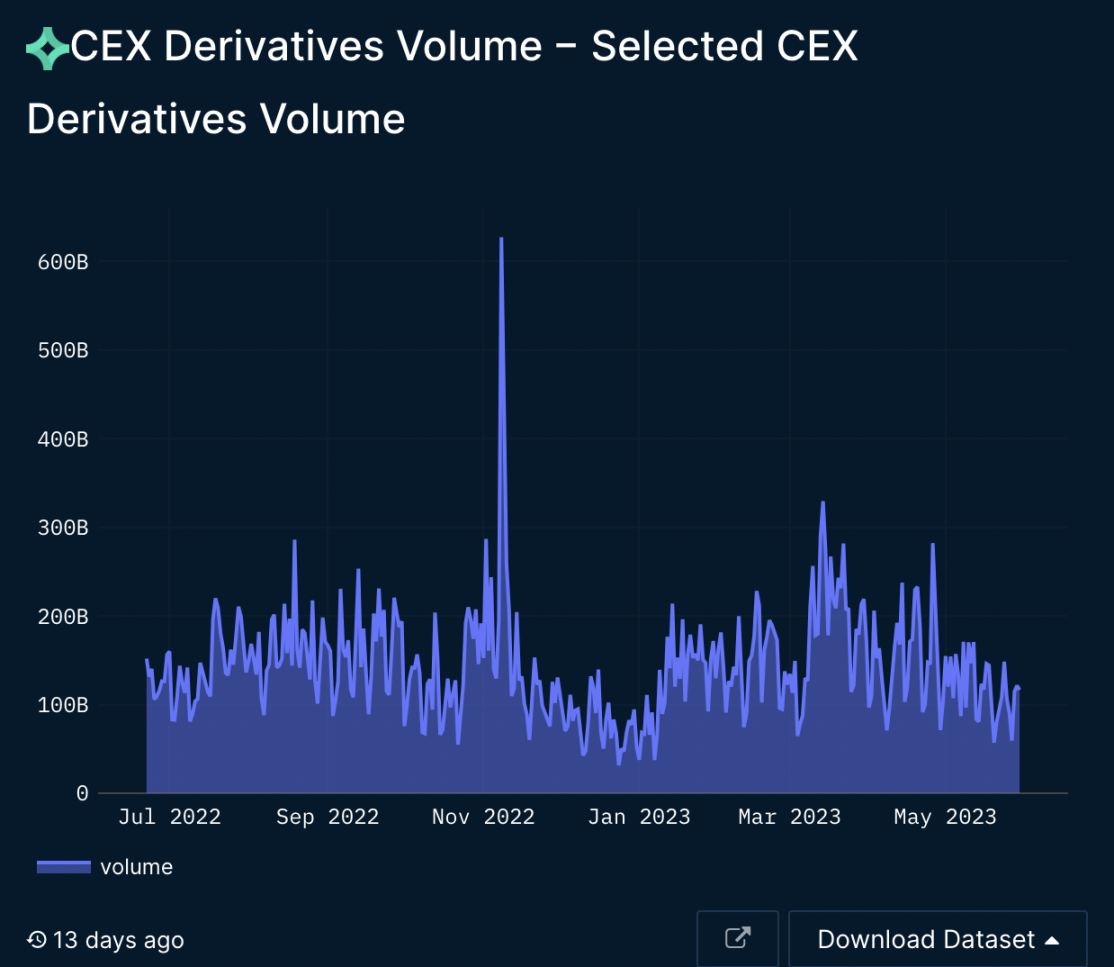

デリバティブ取引高

ソース:

ソース:Nansen

画像の説明

2023年5月31日現在のデータ

FTX は元々、大手のデリバティブ ビジネスで知られていました。 Bitget を除き、上位 CEX のデリバティブ取引高は減少しており、FTX 後の 6 か月間でデリバティブ取引高が増加しました。

バイナンス

Bitget

Bybit

バイナンス

全体として、Bitget はより多くの取引量を獲得するという素晴らしい仕事をしました。 Bybit と Binance はわずかな下落を見せましたが、取引高のほとんどを維持 (そして市場シェアを拡大) しましたが、他の取引所ではもう少し下落しました。これは、仮想通貨弱気市場中の取引活動の全般的な低下も原因である可能性があります。

リストされるトークンの種類

取引所ごとに異なる上場戦略が採用されています。たとえば、バイナンスは、他の場所でかなりの市場関心と取引量を示したプロジェクトのみをリストします。対照的に、Gate.io はよりリラックスしたアプローチを採用し、初期取引所オファリング (IEO) 用に未公開プロジェクトのトークンを多数リストアップしました。

FTXの暴落以来、一部の取引所はユーザーのニーズや市場動向により敏感になっています。 BRC-20 の例を見てみましょう。BRC-20 は、発売から 3 か月以内に時価総額 10 億ドルに成長しました。

BRC-20 にリストされる最初の 4 つの取引所は、Gate、Bitmart、Digfinex、Bitget です。

Gate.io: 5 月 8 日に ORDI を開始

ビットマート: 5 月 8 日に ORDI を開始

Digfinex: ORDI を 5 月 9 日に発売

Bitget: ORDI は 5 月 10 日に発売されます

新しいトークンを迅速にリストすることは、ユーザーの変化するニーズを満たすための鍵であり、多くのトレーダーは新しいトークンから恩恵を受けることができます。ただし、取引所はユーザーを詐欺から保護しながら、コインの上場のバランスを取る必要があります。これは取引所の評判を維持するために重要であり、Coinbase、Binance、Kraken などの最大手の取引所が上場に対してより保守的なアプローチをとっているのはそのためです。ただし、トークンの上場が遅いと、人気のあるトークンの量や最近のミームコインの波を逃すなど、取引所に悪影響を及ぼす可能性があります。

コンプライアンス

DeFiと仮想通貨を対象とした今後の規制は、取引所にとって大きな課題となる可能性がある。 SEC委員長のゲイリー・ゲンスラー氏は、ほぼすべてのトークンは有価証券であり、そのため米国で多くの取引所が運営できなくなる可能性があると考えている。米国がこの公式立場をとれば、世界中の CEX に深刻な問題が生じる可能性があります。

ツイッター

ソース:ツイッター

プラットフォーム通貨

ソース:

ソース:Nansen

MX

MX は、取引所のユーザーに追加のユーティリティと利点を提供します。さらに、MEXC はトークンの流通供給量を 1 億に保つために、四半期ごとに利益の 40% を MX の買い戻しと燃焼に費やしています。

BGB

BGB の有用性には、手数料の削減、限定商品の入手などによる Bitget のユーザー エクスペリエンスの向上が含まれます。 Bitget は近い将来、BGB の買い戻しおよびバーン計画を開始すると予想されています。詳細はこちらをご覧ください。

OKB

OKB は、プラットフォーム上の多数の製品や特典へのアクセス資格情報でもあります。同社は「季節的な市場と経営成績」に基づいて四半期ごとに自社株買いとバーンアウトを実施している。前回のレポートでは、彼らは 3 か月で 1 億 7,700 万ドル相当の OKB を買い戻し、焼却しました。

買い戻しとバーンがトークン価格に与える影響については議論があり、価値を生み出さないと主張する人もいます。ただし、キャッシュフローが安定していると、買い戻しによる購買力がトークンのパフォーマンス向上に寄与する可能性があります。

BNB

画像の説明

2023年5月31日現在のデータ

上の表は、昨年12月から今年5月31日までのCEXプラットフォーム通貨の市場パフォーマンスを示しています。 MX、WOO、BGB はすべて非常に好調でしたが、HT が最も大幅に低下しました。

実績

取引所の実績は、その正当性にとって重要です。実際、ほとんどの CEX は過去にハッキングされており、そのうちのいくつかは回復できませんでした。 2012 年以来、ハッキング攻撃による被害額は 28 億 5,000 万ドルを超えています。 FTX の大失敗以来、トップ取引所は 1 つも直接ハッキングされていません。しかし、次のようなハッキング事件は依然として頻繁に発生しています。

GDACは2023年4月にハッキングを受け、1300万ドルを失った。

Bittrueは2023年4月にハッキングを受け、2300万ドルを失った。

CEX は依然としてハッキングに対して脆弱であるため、予期せぬ状況で顧客が損失を被らないようにするための強力なリスク管理と保護資金がこれまで以上に重要になっています。

CEX の最新トレンド

CEX は Web3 製品の開発にもますます投資を行っています。たとえば、Coinbase はカストディ ウォレット サービスを提供するだけでなく、OP スタック上で実行される L2 (Base) の開始も計画しています。バイナンスは明らかにBNBチェーンを立ち上げ、より広範なエコシステムに非常に積極的に投資しています。同様に、Bitget は、通常の DEX と同様に、ユーザーが便利にトークンを交換できる DeFi アグリゲーターである MegaSwap を立ち上げました。さらに、強気市場の最終ラウンドでNFT市場が大成功を収めたことを考慮して、BinanceやCoinbaseなどの主要取引所は、NFT取引量と関連手数料の一部を獲得することを目的として、独自のNFTプラットフォームを立ち上げました。

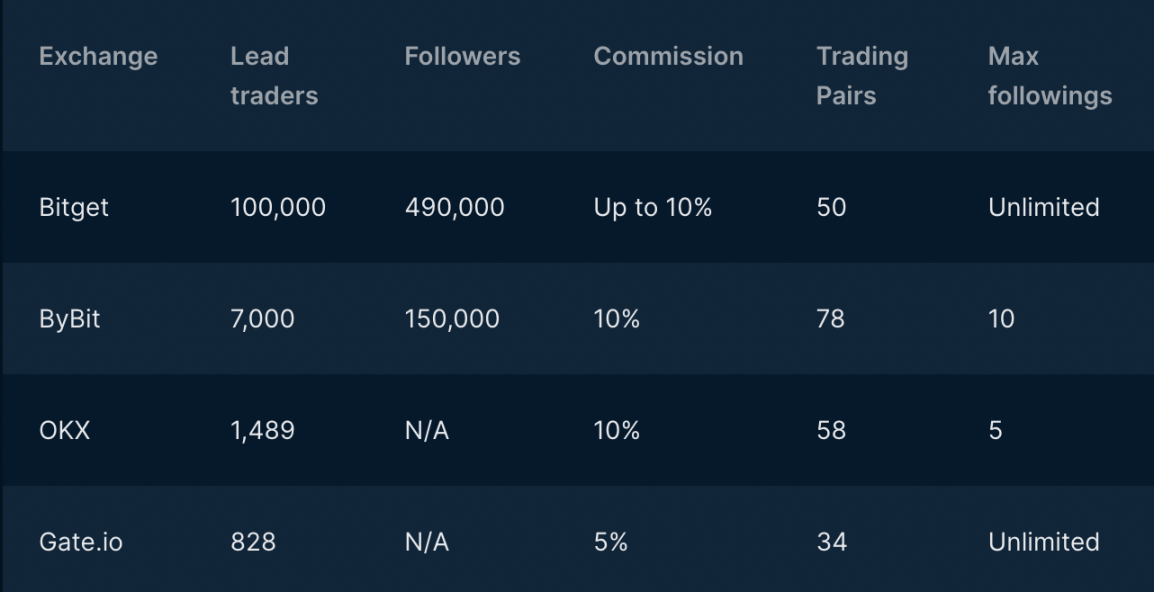

コピートレード

CEX のもう 1 つの人気の機能はコピー取引です。これにより、ユーザーはプラットフォーム上のトップトレーダーの戦略をコピーすることができます。

オンチェーンのコピー取引との重要な違いは、トレーダーが他の人に自分の取引をコピーできるように取引所を明示的に許可する必要があることです。対照的に、オンチェーンでのトランザクションのコピーは許可が必要ないため、誰でも任意のアドレスから取引戦略をコピーできます。

コピー取引を提供する取引所には次のようなものがあります。

Bitget

ByBit

OKX

Gate.io

上記の取引所は、現物取引と先物取引の書面取引サービスを提供しています。

公式データによると、Bitget には 100,000 人を超えるオーダートレーダーと 490,000 人を超えるコピートレーダーがいます。注文トレーダーは、戦略を共有することで最大 8% のコミッションを獲得でき、特定の要件と申請プロセスがあります。

Bybitによると、15万人のコピートレーダーがコピー取引機能を利用し、7,000人以上のトレーダーの戦略をコピーできるようになったという。注文トレーダーは、7 日間の勝率、3 週間の勝率、7 日間の損益によって分類でき、コピー トレーダーが生み出した利益の 10% を受け取る権利があります。資本サイズ、レバレッジ、ストップロス、その他の関連要素を含むさまざまなパラメーターをカスタマイズできます。

OKX ではコピー取引に利用できるトークンが 58 種類あり、1,489 の注文トレーダーから選択できます。手数料は通常の取引手数料と同じで、注文のあるトレーダーは10%の利益分配を受け取ります。ユーザーは最大 5 つの異なるトレーダーをコピーできます。この機能はスプレッド保護を提供し、最大投資額を設定できます。注文のあるトレーダーは 1 日に最大 50 件の取引を行うことができ、ポジションを決済できるのは成行注文でのみです。

Gate.io には現在 828 の書籍トレーダーがおり、コピー トレーダーが生み出す利益の 5% を徴収しています。

コピートレードを行う際に考慮すべき点には、実績、パフォーマンス指標、取引戦略、リスク調整、コミュニティへの参加(フォロワー数)などが含まれます。また、ポートフォリオ全体のリスクを軽減するために、コピーするトレーダーを分散させることも推奨されます。

交流エコ事業

多くのユーザーは、CEX がより広範な暗号エコシステムに参加し、貢献することをますます期待しています。

Coinbase

バイナンス

バイナンス

FTXの暴落後、バイナンスは市場の混乱により苦戦したが、それ以外は好調だったプロジェクトに資金を提供するために10億ドルの「復興基金」を投入した。 3月の時点で18の組織がこの基金に参加しており、総額は11億ドルとなっている。これは、業界全体に対する取引所の取り組みと責任を示しています。

Bitget

4月、Bitgetはアジアに焦点を当てた1億ドルのベンチャーキャピタルファンドを発表した。暗号通貨エコシステムへの拡大を開始し、2023年3月にBitkeepを買収した。この取引所は、エコシステムを開発するために fetch.ai および CORE DAO とも提携しています。

誰が勝者になるでしょうか?

結論は

結論は

FTX の暴落は業界全体にとって、特に CEX にとっては壊滅的な出来事でした。これは、CEX の透明性と預金者保護にとって大きな課題となっています。 FTX事件以来、プルーフ・オブ・リザーブは実質的に業界標準となっています。しかし一部の取引所は、FTX破綻後にバイナンスとビットゲットが積み増した保護基金など、さらなる措置を講じている。

バイナンスはリードを維持しているが、FTXが残した市場を追い詰めることはできていない。 DEX スポット取引と比較して、CEX スポット取引の相対的な減少が観察されました。 Bitget を除き、ほとんどのデリバティブ取引プラットフォームの取引高は減少しています。Bitget は、FTX 後の数か月間で取引高がわずかに増加しました。

取引所は透明性を高めるよう努めていますが、それでもより高い基準を遵守する必要があります。証拠金と保護基金は改善ですが、安全性の保証はありません。取引所を成功させるには、透明性の向上、資金の保護、エコシステムへの参加を通じて信頼を構築しながら、ユーザーに最高の機能を一貫して提供する必要があります。

このレポートはナンセンが Bitget と協力して執筆したものです。