導入

導入

DEX の開発では、アルゴリズムの反復とマーケットメイク形式の変更が主な流れとなります。一定の価格と一定の製品のマーケットメイクから、さまざまな集中流動性アルゴリズムまで、DEX の基礎となるマーケットメイクアルゴリズムの効率はますます高くなっています。大きな波の中で、一元的な流動性ソリューションを採用した DEX のパフォーマンスは市場の最前線にあり、Uni V 3、Curve V 2、DODO はその中でも最高です。 3社は異なる手法を採用して流動性の集中を実現し、LPの資本効率を向上させ、市場で大きな成功を収めた。この記事では、基礎となる市場形成アルゴリズムを多面的に分析し、3 つの取引所の基礎となるアルゴリズムのデータ パフォーマンスを詳細に比較し、3 つの取引所の全体的な市場パフォーマンスを比較します。

最初のレベルのタイトル

集中した流動性

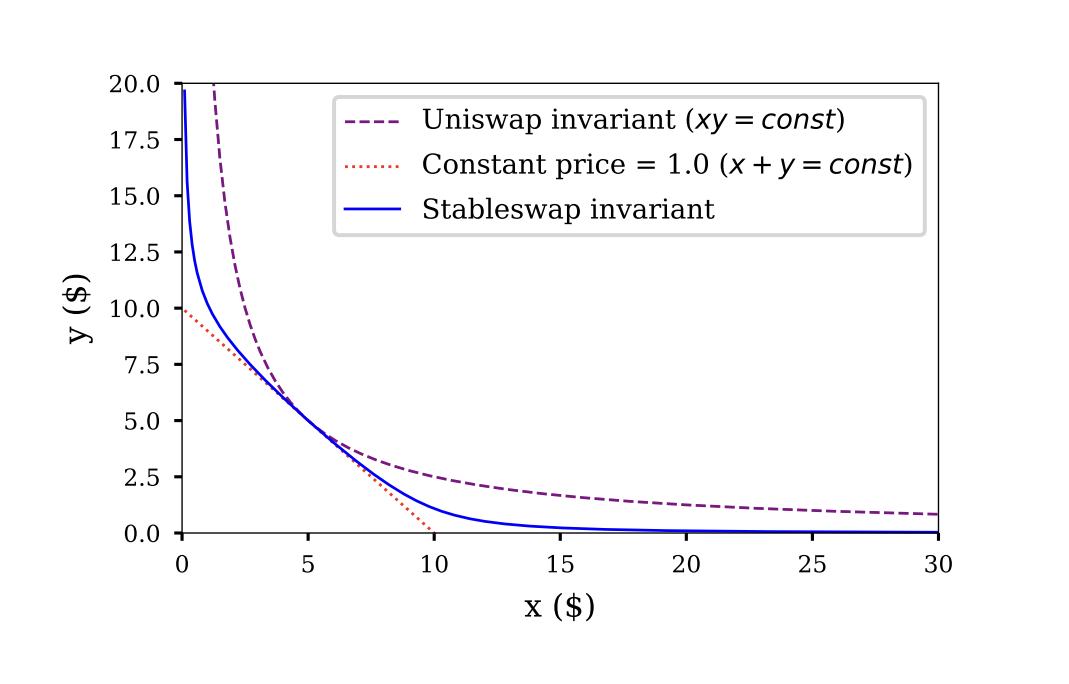

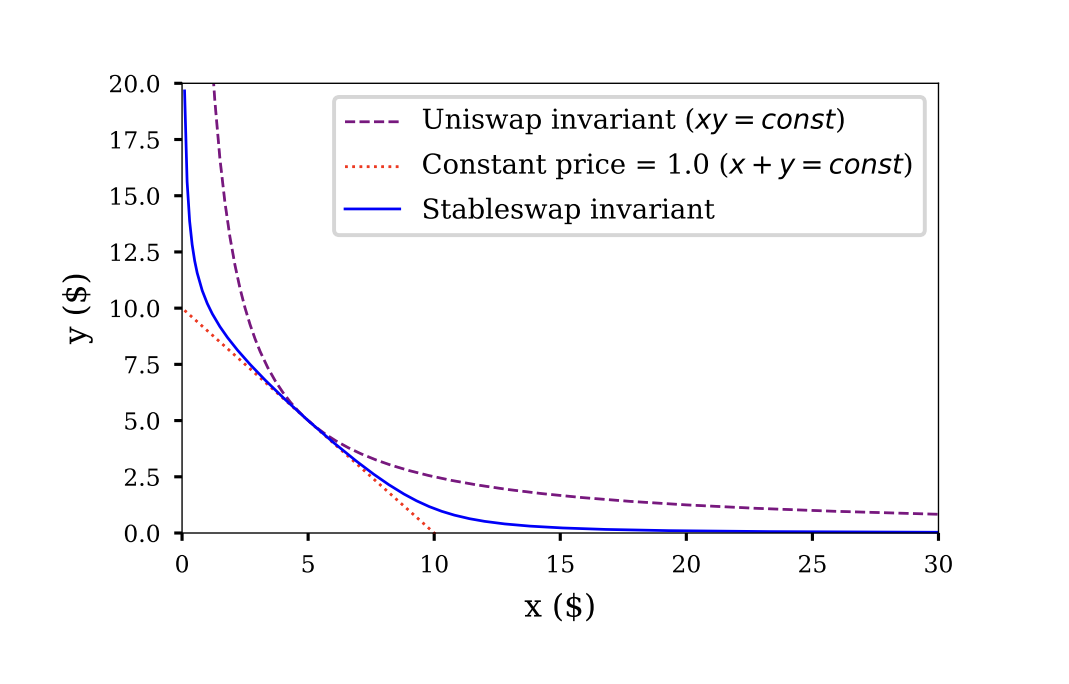

一定の製品市場形成公式: x*y=k は、DeFi 分野における画期的なイノベーションとみなされています。オンチェーン取引を実現するためにキャピタルプールモデルという取引形態を生み出しましたが、一定の製品AMM市場形成曲線には避けられない効率の問題もあります。

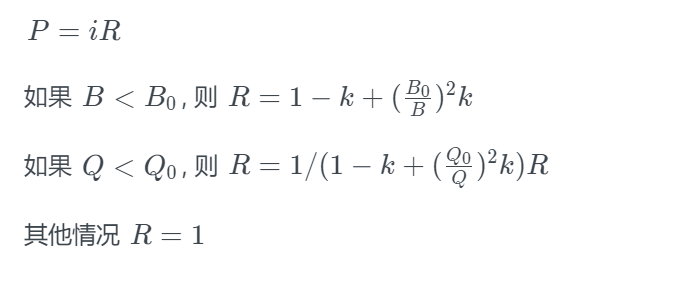

Uniswap (Uni) の初期バージョンでは、一定の製品マーケットメイク方式が採用されていました。図から、市場のトークン価格の変動幅が狭い範囲に集中しているのに対し、その流動性は曲線上に均等に分布しており、理論上のトークン価格の変動幅は0から無限大であることがわかります。したがって、価格変動以外の流動性は実際には市場に提供されず、効率の損失が生じます。この場合、スリッページ、市場の厚み、一時的な損失はすべて悪影響を受けます。

画像の説明流動性の集中とは、マーケットメイク曲線上の流動性の分布を何らかの方法で変更し、市場で最も頻繁に取引される範囲に流動性を集中させ、マーケットメイク資金の効率を向上させることです。広い意味では、マーケットメイクカーブを調整して資金プールの流動性配分を変更しようとするあらゆる試みを、集中流動性と呼ぶことができます。 Uni V 3、Curve V 2、および DODO はすべて、流動性が集中した典型的な DEX ですが、基礎となるアルゴリズムの明らかな違いにより、それぞれに異なる違いがあります。

画像の説明

Uni V 3、Curve V 2、DODO —— 流動性が集中した3種類のマーケットメイクカーブ

Uni V 3

最初のレベルのタイトル

未決注文の範囲とレバレッジ流動性

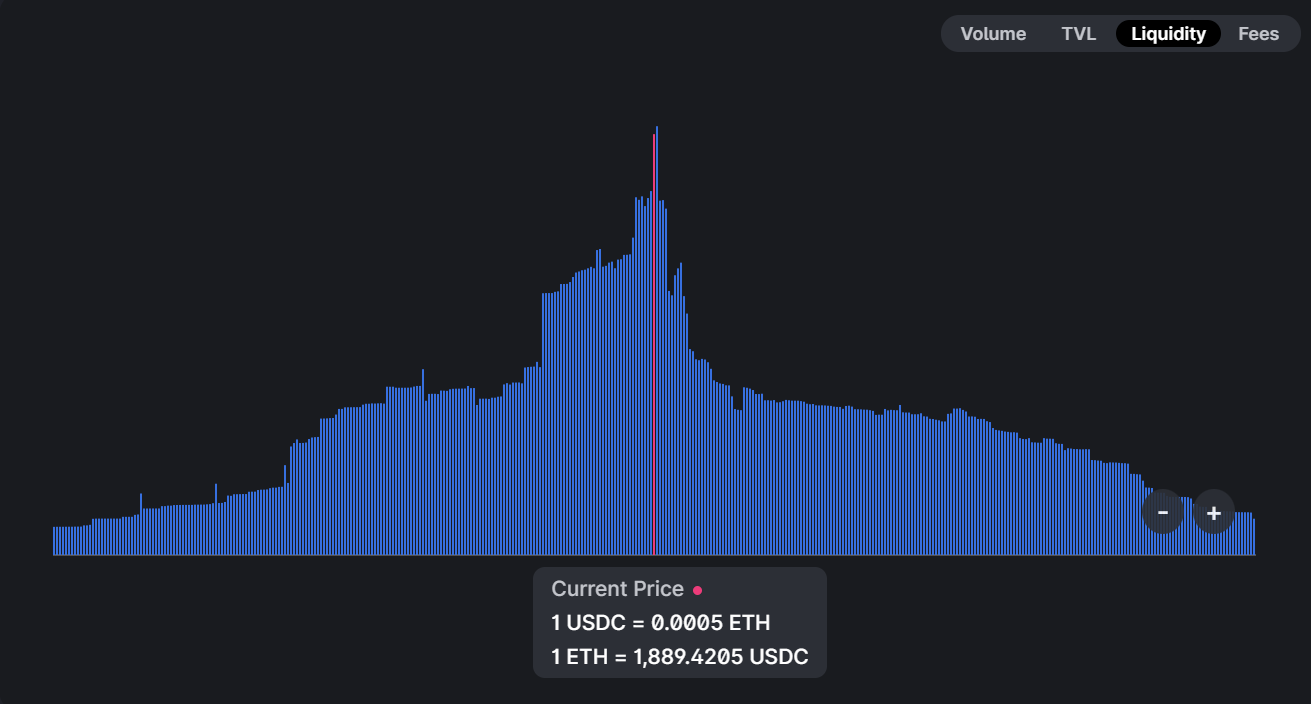

Uni V 3 が提案するレンジオーダーにより、ユーザーは特定の価格帯で流動性を提供することができます。つまり、マーケットメイク資金を特定の価格帯に集中させることができ、プール全体の流動性分布はすべての曲線の合計になります。 LP ファンドは選択された価格範囲内でのみ機能するため、LP はレバレッジを活用した流動性を提供します。範囲内であればマーケットメイク資金の手数料獲得効率が2倍となり、範囲外であればマーケットメイク資金は無効となります。

画像の説明複数の範囲の未決注文の概略図 (出典: MellowProtocol の「Uniswap V 3: Liquidity provided 101」)Uni V 3 が流動性を集中させる方法は、LP の主観的な行動を通じて市場価格を中心に流動性を集中させる、レバレッジ流動性のメカニズムを提供することです。

画像の説明

USDC / ETH 0.3% プール流動性分布(出典:Uniswap公式ウェブサイト)

設計分析と強みと弱み

アドバンテージ

Uni V 3 の設計目的は LP の資本効率の向上であり、LP は自らの判断により提供する流動性の範囲を自由に選択し、カスタマイズされたマーケットメイキングを行うことができます。この設計は全体として LP の市場形成効率を向上させますが、LP の利点は不均衡であり、追加の意思決定コストが追加されます。 LP はより積極的に市場を作りますが、これはある程度、市場を不活性に作るという DEX の本来の意図に反しています。ほとんどの個人投資家は市場を予測する能力を持っておらず、その代わりに流動性のレバレッジによる一時的な損失の高いリスクに直面しています。この設計は JIT (Just In Time) 攻撃という現象も生み出し、マーケットメイク操作をより複雑にしました。

アドバンテージ

柔軟性が高く、マーケットメイクの価格帯をカスタマイズし、資金効率を自分でコントロールできます。

市場の流動性分布は、すべての LP の未決注文によって形成されます。これは主観的であり、市場の動きに近いものです。

資本効率の上限が高い。

不利益

Curve V 2

LP の収入は LP の市場判断能力に依存しており、これにより LP の意思決定コストが増大し、LP の収入が不均一になり、JIT 攻撃の事例も発生しています。

効率性は向上しますが、リスクは増大し、高度にレバレッジを利かせた流動性は一時的な損失の増加に直面することになります。

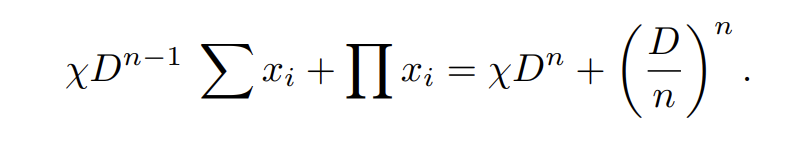

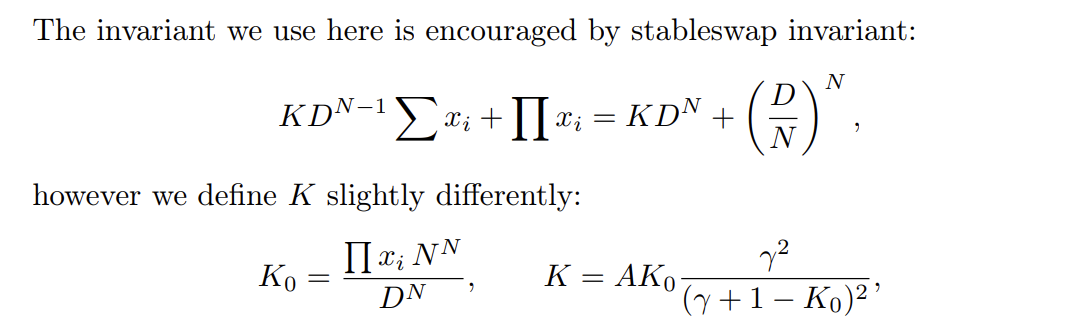

価格曲線を自動的に調整するCurve V 2 は Curve によって不安定な資産向けに設計されています。中心的な考え方は Curve の StableSwap と同じです。Curve によって提案された StableSwap を確認してみましょう。これにより、固定価格付近のカーブの曲率が小さくなり、固定価格への流動性の集中が実現されます。

画像の説明

出典: Curve ホワイトペーパー文章そして、この世代のアルゴリズムは、内部オラクルに従って価格と集中流動性の程度を動的に調整します。

。曲線 V 2 は、曲線の形状を決定する動的に調整されるパラメータである K 値を定義します。 K 値が大きいほど曲率は小さくなり、曲線は一定価格曲線に近づき、流動性がより集中します。

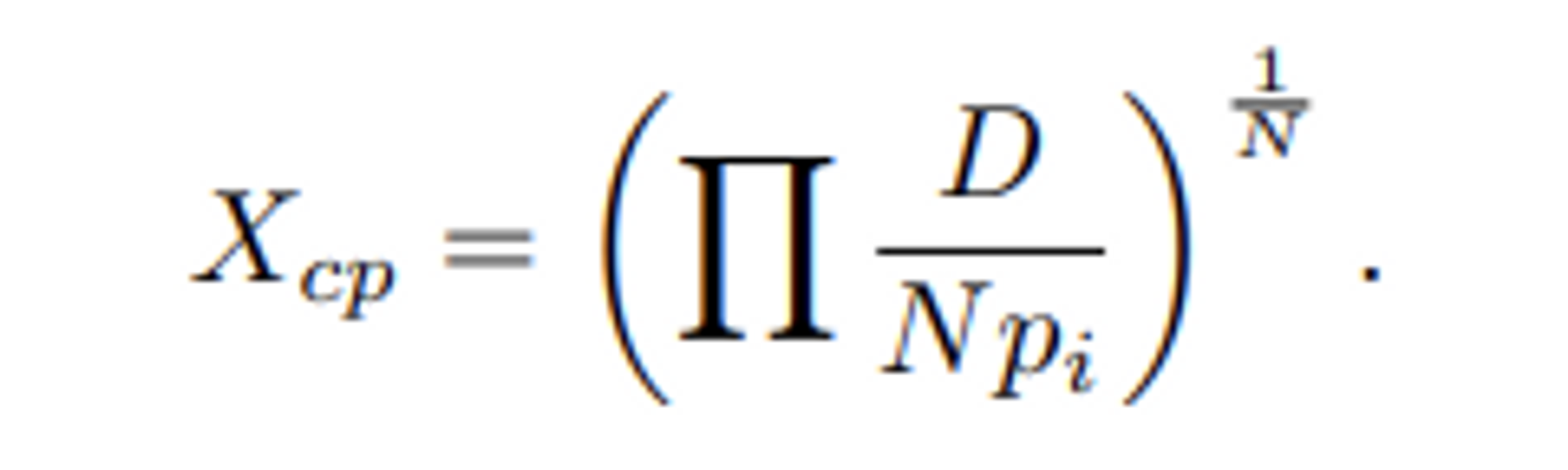

画像の説明曲線 V 2 は内部オラクルに基づいて D 値を計算し、このパラメーターはアンカー価格、つまり流動性が集中する価格を決定します。

画像の説明

出典: Curve ホワイトペーパー

設計分析と強みと弱み

アドバンテージ

Curve V 2 の設計は比較的シンプルで、一定の製品と一定の価格の曲線を混合することで流動性を集中させ、内部オラクルがアンカー価格を決定します。 Curve V2 のこの設計モードでは、内部オラクル マシンの価格変化はユーザーの取引行動を通じて実現され、多数の取引行動により価格が大きく乖離すると、内部オラクル マシンが価格と流動性を更新します。分布変更が発生しました。

アドバンテージ

独自のマーケットメイクカーブにより取引価格付近のスリッページを低減し市場の厚みを確保し、様々なトークンにマーケットメイク機能を適用可能です。

内部オラクルはアンカー価格を動的に調整して、市場価格に近い取引を保証します。

取引手数料を動的に調整し、市場価格に近いより良い価格を提供するために、価格均衡点から離れるほど手数料が高くなります。

不利益

DODO

内部オラクルマシンの価格調整はユーザーの取引行動に依存しており、一定のラグがあり、事前に流動性配分を調整することはできません。

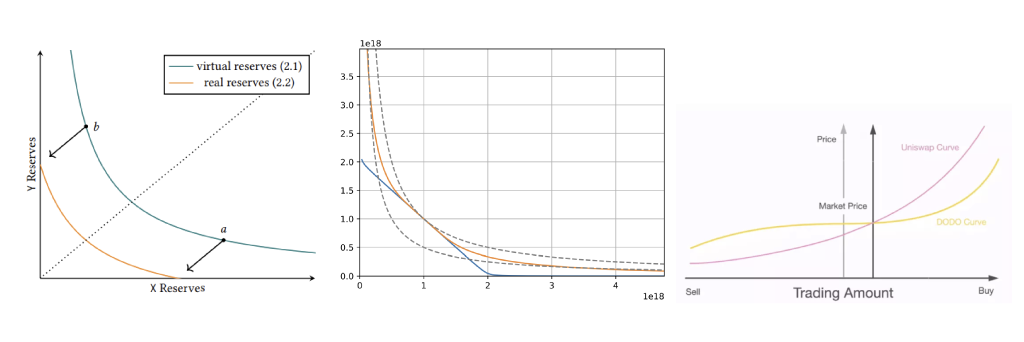

マーケットメーカー相場調整曲線

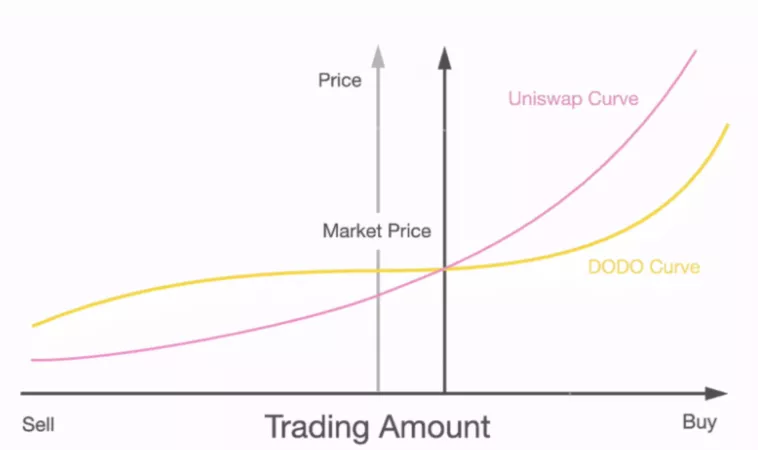

DODO は独自の PMM アルゴリズムを通じて流動性を提供し、PMM アルゴリズムは基準価格を導入し、マーケットメーカーは独立した相場を通じて市場価格を中心に流動性を集中させます。 AMM ベースの市場形成アルゴリズムとは異なり、PMM アルゴリズムの価格計算は外部価格と在庫という 2 つの要素に基づいています。外部価格が変化すると、トークンの変換率が直接変化し、ユーザーがプールで取引すると在庫が変化し、価格も変化します。したがって、PMMアルゴリズムによって決定されるトークン価格は外部価格とユーザーの取引行動に依存するため、DODOは事前に流動性配分を調整し、流動性を常に外部価格付近に保つことができます。

文章

PMM アルゴリズムの具体的な形式は次のとおりです。ここで、パラメーター i はマーケット メーカーの見積りによって提供される外部価格、k は流動性集中度を制御するパラメーターです。k が小さいほど、流動性はより集中します。つまり、B と Q はトークンの在庫です。この式は、限界価格と在庫の変化および外部価格の変化との関係を表します。

設計分析と強みと弱み

アドバンテージ

設計の観点から見ると、DODO は実際には CEX の流動性分布を指します。外部価格はマーケットメーカーの見積によって提供され、オラクルマシンによって提供される外部価格は、実際には CEX でのユーザーの取引によって形成される市場価格です。現在でも CEX の流動性が市場を支配しており、外部価格に応じて流動性を調整することでマーケットメイクの効率が大幅に向上しました。

アドバンテージ

独自のPMMアルゴリズムマーケットメイキングにより外部価格を導入し、市場価格付近に流動性をアンカーし、スリッページの少ない取引価格を提供します。

資本効率が高く、同じ資本でより多くの取引量に対応できます。

流動性配分は迅速に調整されるため、DODO の流動性は市場と迅速に同期することができます。

外部価格に依存すると、マーケットメーカーの相場から逸脱するリスクがあり、外部価格は市場における高い流動性を表すものであり、DODO の内部流動性を表すものではありません。

最初のレベルのタイトル

マーケットメイク曲線の比較—ETHトレーディングプールを例に取る

最初のレベルのタイトル

情報処理

データソースの問題、比較分析の問題、比較基準の決定方法など、マーケットメイクアルゴリズムが異なるため、さまざまなDEXの取引プールを比較することは非常に困難です。

これに基づいて、この論文のデータ分析は次のように処理されます。

Uni V 3 Ethereum メイン ネットワークの USDC/WETH 0.05% プール、Curve Ethereum メイン ネットワークの USDT/WBTC/WETH 3 crypto プール、DODO Polygon 上の USDC/WETH マーケット メーカー プールをサンプルとして選択します。 WETH はステーブルコインの取引ペアです。スマート コントラクト データを直接クエリして基礎となるパラメーターを取得し、各取引所のマーケットメイク カーブに従って流動性分布を計算します。

流動性データの範囲は2022年1月1日から2022年8月16日までで、データ間隔は1時間です。

取引量と TVL データの範囲は、2022 年 6 月 16 日から 2022 年 8 月 16 日までです。

すべてのデータ サンプルはタイムスタンプとブロックの高さと同期されます。

すべてのデータ視覚化部分は、視覚効果を統一するために正規化されています。

計算と処理の必要性のため、総流動性分布はETH価格100から10000の範囲の流動性を採用します。

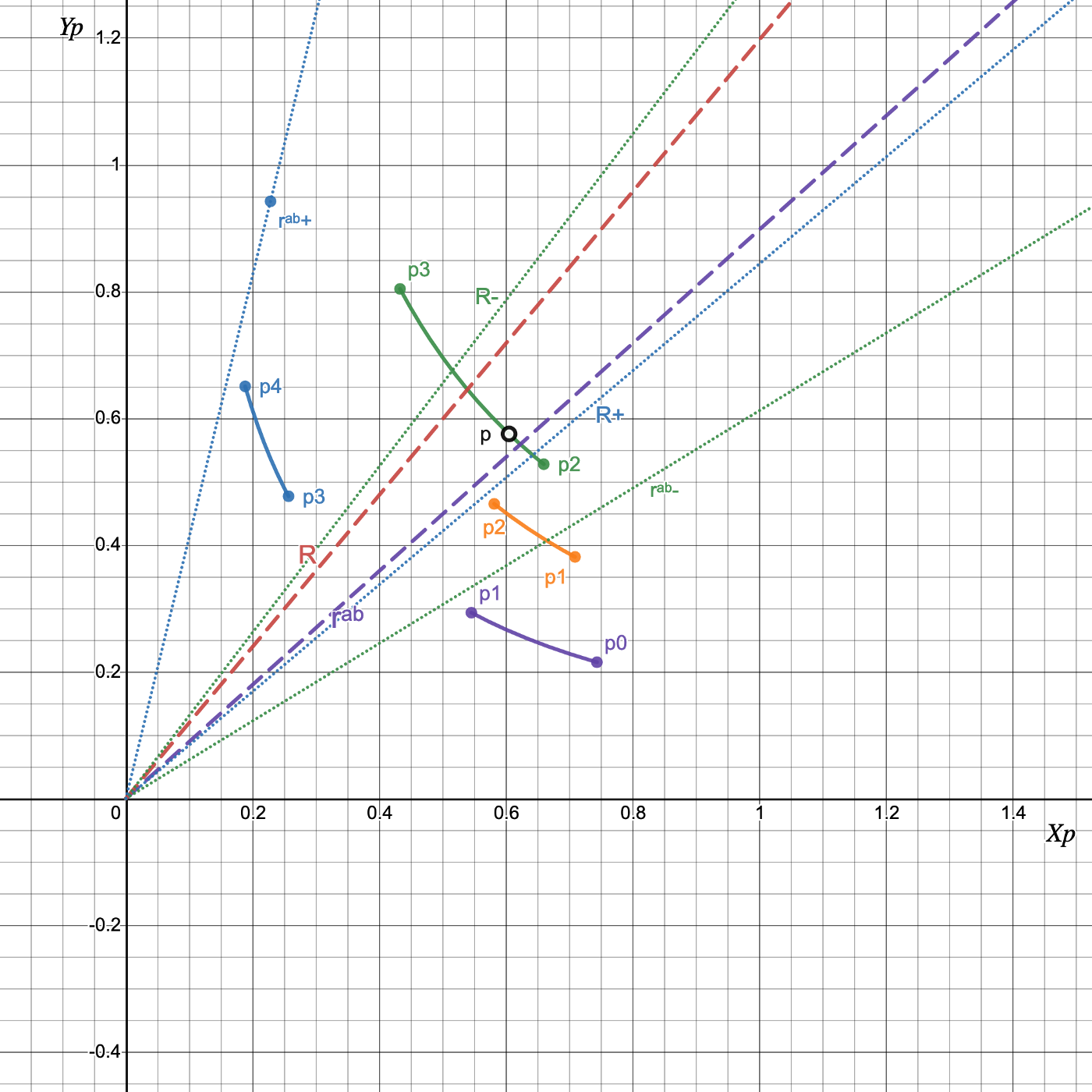

Uni V 3

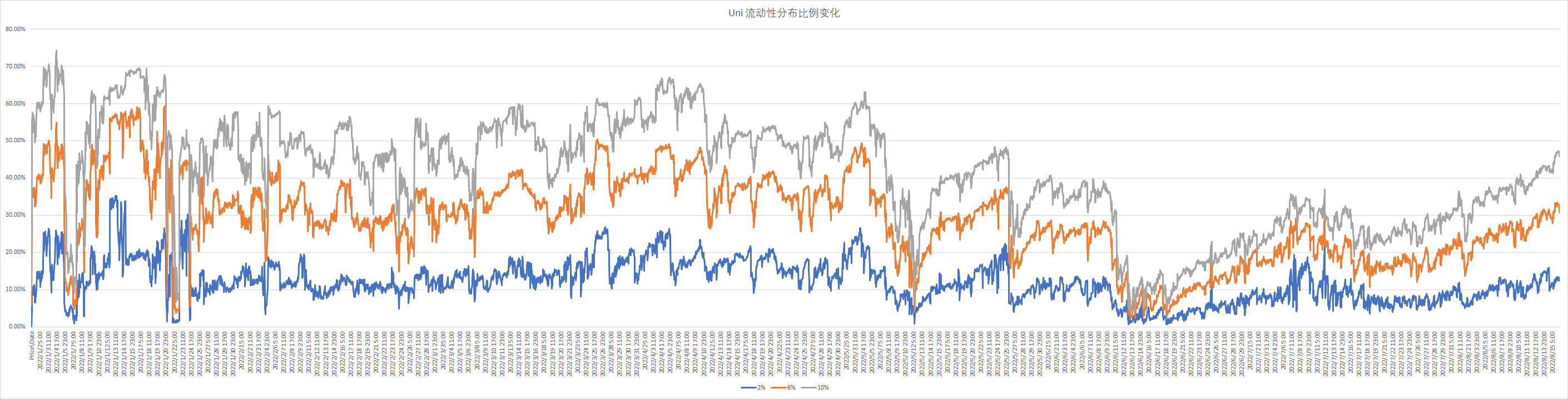

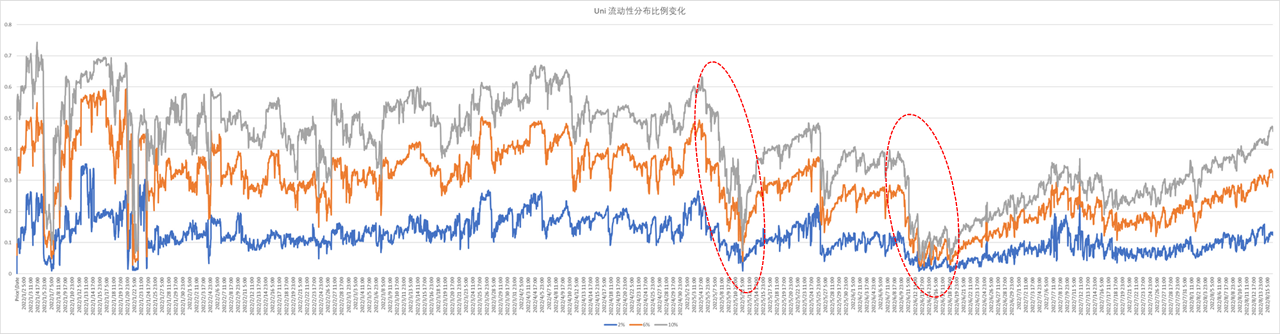

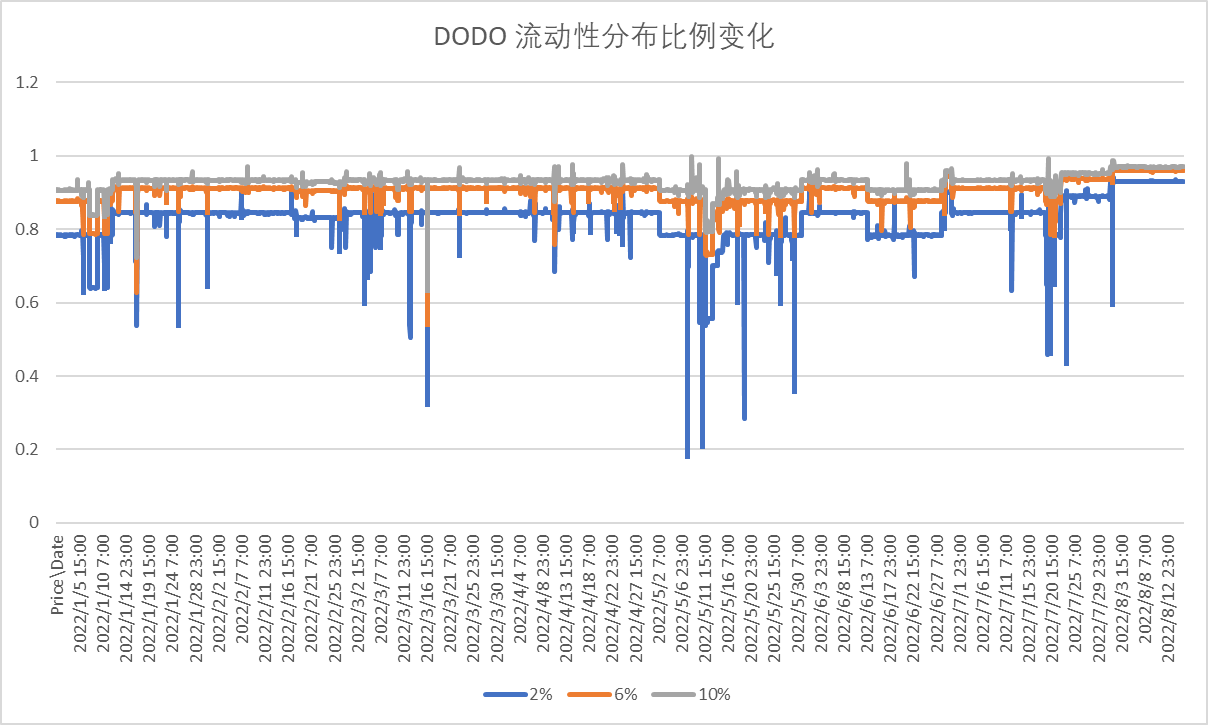

選択した期間内の流動性分布の変化。2% は総流動性に対する市場価格のプラスまたはマイナス 2% の価格範囲の流動性の割合を表し、6% と 10% は同じです。

💡Uni V 3 の USDC/WETH 0.05% プールの場合、流動性の全体的な濃度が比較的高く、ボラティリティが大きく、市場環境によって異なります。場合によっては、市場価格と最高値が発生することがあります。流動性の価格間の大きな乖離。

Uni V 3 USDC/WETH 0.05% プールの流動性分布は時間の経過とともに変化します (データ ソース: Ethereum)

文章文章Uni V 3 の 0.05% WETH/USDC プールの流動性は比較的高い流動性濃度を有することが多く、10% 以内の流動性が平均して総流動性の 40% にも達しており、基本的には集中流動性を実現しています。

全体として、Uni V 3 の WETH 0.05% プールの流動性濃度は長期間にわたって比較的高いレベルを維持しており、V 3 の設計目的を実現しています。

画像の説明Uni V 3 USDC/WETH 0.05%プールの流動性分配率の推移(データ出典:イーサリアム)市場が大きく変動すると、プールの流動性分布が大きく変化し、市場価格付近の流動性の集中が急激に減少します。

。例えば、5月6日から5月13日と6月10日から6月19日にかけて、ETH価格の急落に伴いプールの流動性配分が急速に調整され、多くのユーザー行動によりETH周辺の流動性が低下しました。市場価格 集中度が著しく低下し、ユーザーがマーケットメイクの範囲を市場価格を超えて調整し、10%以内の流動性が10%未満に低下した。そのため、Uni V3の仕組み設計により、市場価格が激しく変動した場合には、ユーザーが市場を予測して事前に流動性を引き出し、流動性の集中を軽減します。

画像の説明

Curve V 2

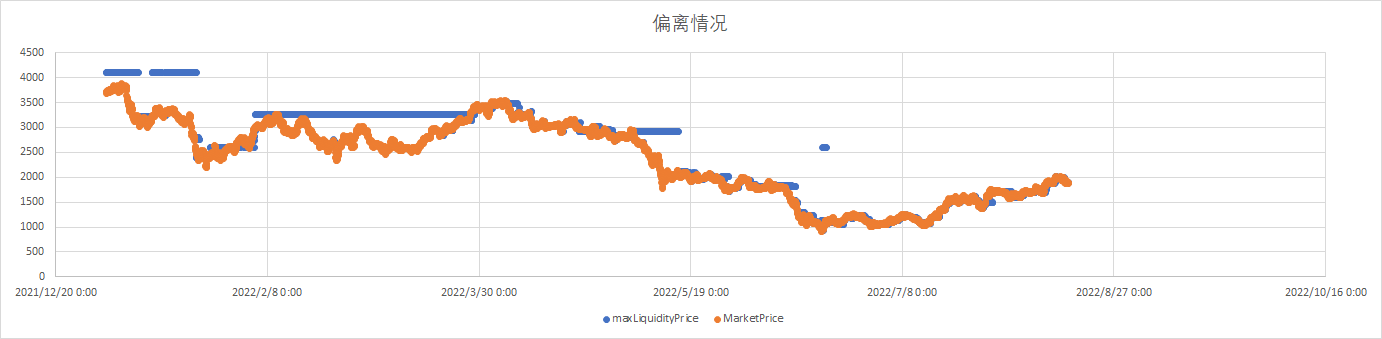

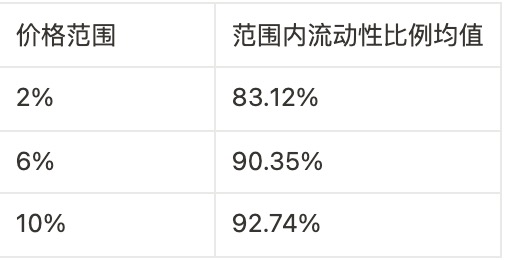

Uni V 3 USDC/WETH 0.05% プール市場価格と最高流動性価格との偏差 (データソース: Ethereum)

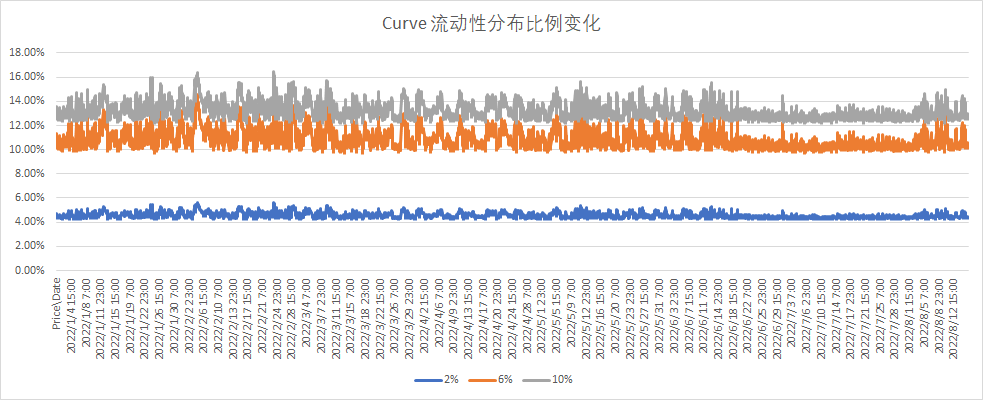

💡 カーブ V 2 の USDT/WBTC/WETH プール、つまり 3 の暗号通貨プールは、流動性分布の集中度が高く、ボラティリティが低くなります。ほとんどの場合、市場価格と最も流動性の高い価格の間には一定の乖離が生じますが、最大値が 1% を超えることはありません。ユーザーのトランザクション動作自体は内部オラクル価格調整につながります。また、Curve V 2 変更の動的シミュレーションはより複雑で、オフチェーンとオンチェーンのコンピューティング環境には違いがあるため、この記事では、Curve V 2 の動的な変更については考慮していません。曲線 V 2、低価格 スコープの流動性分布はさらに有益です。

流動性分配平均

画像の説明曲線 3 暗号通貨プールの流動性分布は時間の経過とともに変化します (データ ソース: イーサリアム)Curve V2のUSDT/WBTC/WETHプールの流動性分布は変動が少なく、価格帯が大きくなるほどボラティリティが高くなり、市場価格付近に流動性が集中するという特徴があります。

画像の説明

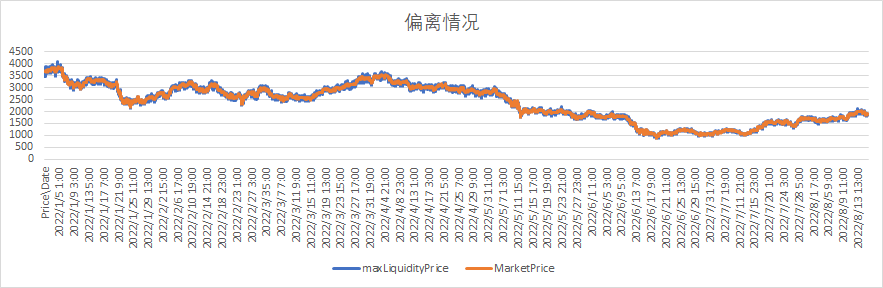

見てわかるように、Curve 3 暗号プールの市場価格と最高流動性価格の間の偏差 (データソース: Ethereum)。これはアルゴリズム自体の特性によるもので、Curveではユーザーの取引により価格が一定の臨界値から乖離した場合にオラクル価格を更新するため、一定のタイムラグが生じますが、Curveの価格乖離は比較的小さいです。

DODO

副題

💡 DODOのUSDC/WETHプールは、流動性分布が最も集中しています。これは、DODOマーケットメーカーが通常、K値を非常に小さく設定し、基準価格を高頻度で更新するため、流動性が集中しているためです。 DODO マーケットメーカーの相場頻度が高いため、市場価格と最も流動性の高い価格との間に高度なアンカリングが維持されます。

流動性分配平均

画像の説明DODO USDC/WETH プールの流動性分布の時間の経過に伴う変化 (データ ソース: Polygon)DODO の USDC/WETH プールの流動性分布は大きく変動しており、市場価格付近への流動性集中度が非常に高いです。

データの観点から見ると、一般に、DODO のマーケットメーカーは高度な流動性集中を達成するために K 値を少なくとも 0.01 に設定します。ただし、市場が非常に不安定な場合、マーケットメーカーはすぐに K 値を調整し、流動性配分を調整します。PMM アルゴリズムはマーケット メーカーに非常に柔軟な調整スペースを提供するため、流動性配分の調整は非常に柔軟です。集中度は比較的高いです。

画像の説明DODO の PMM アルゴリズムは、マーケットメーカーを通じて市場を形成し、見積りを提供し、外部価格を導入するため、プールの市場価格と最も流動性の高い価格との間の高度なアンカリングを維持します。

同時に、PMM アルゴリズムの場合、最も流動性の高い価格はマーケットメーカーが提供する外部価格であるため、上図は外部価格が市場価格とそれほど変わらないことも示しています。ユーザーによる大規模な取引はありません。市場価格はマーケットメーカーの見積から大きく乖離しています。つまり、マーケットメーカーによるDODOの価格調整は、時間の経過とともに市場の変化に追随することができます。

最初のレベルのタイトル

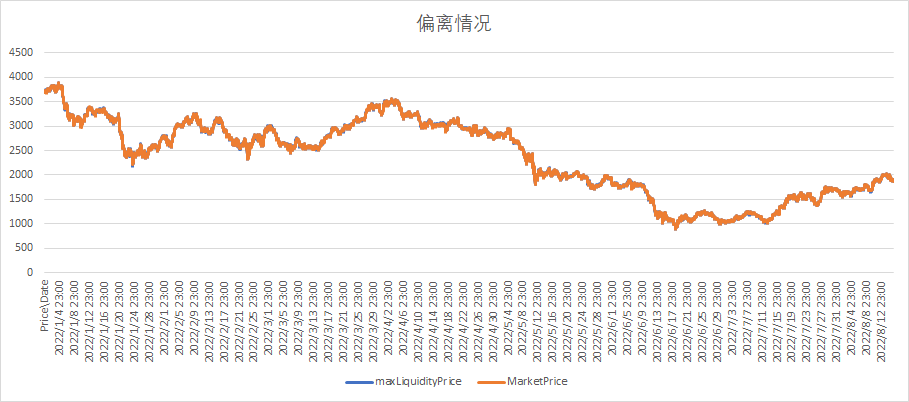

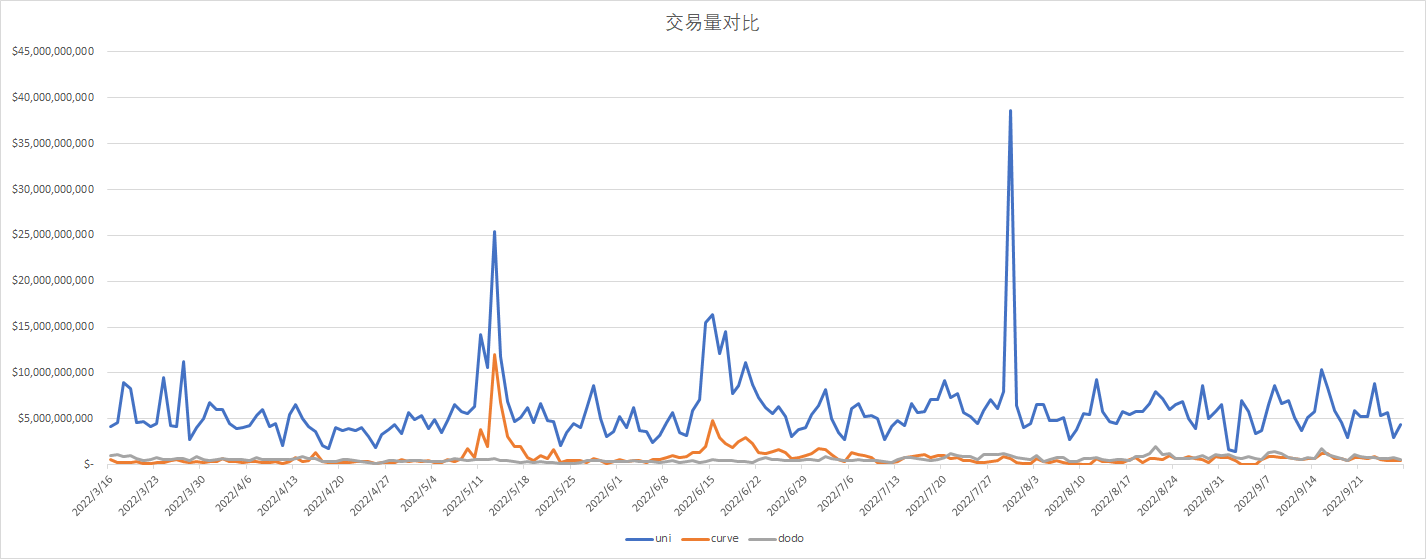

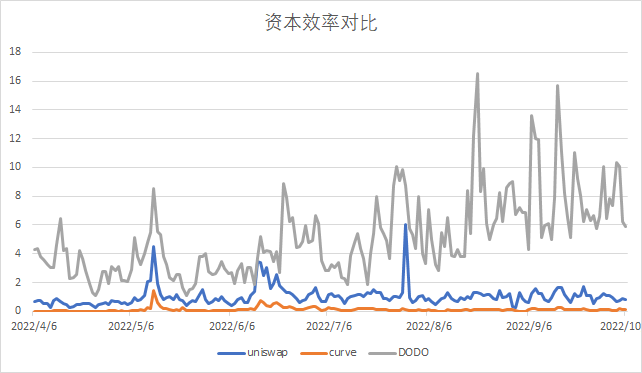

本稿では、3 つのサンプルプールの取引量と TVL データを取得し、資本効率の代理指標として、TVL 単位ごとにもたらされる取引量を測定し、マーケットメイク効率を反映する数量/TVL を使用します。資金。

3つのサンプルプール間では取引高とTVLの絶対値が大きく異なるため、資本効率を直接比較します。

画像の説明サンプルプールの資本効率の比較 (データソース: Ethereum、Polygon)サンプルプールの性能から、

DODO USDC/WETH の資本効率は Uniswap USDC/WETH プールよりも高く、Curve 3 暗号プールよりも高く、対応する流動性分布と一致しています。

市場パフォーマンス分析

副題

画像の説明

文章

副題

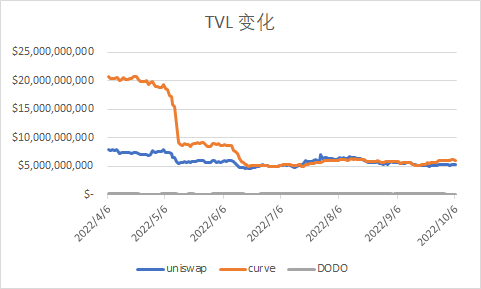

TVLの比較

各種取引所における TVL 変化の比較 (データソース: Defillamma)

副題

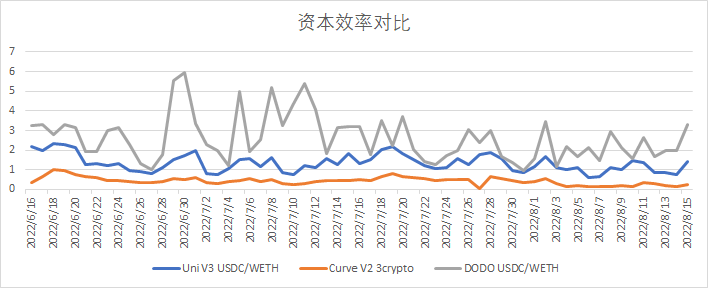

資本効率比較

各種取引所の資本効率の変化比較(データ出典:Coingecko、Defillamma)

参考文献

https://messari.io/article/dex-education-uniswap-optimistic-rollups-and-the-layer-2-dex-landscape

https://members.delphidigital.io/reports/uniswap-vs-curve-which-is-the-best-dex

https://www.paradigm.xyz/2021/06/uniswap-v 3-the-universal-amm

https://messari.io/article/the-chronicles-of-uniswap-the-token-the-switch-and-the-wardrobe

https://www.nansen.ai/research/the-market-making-landscape-of-uniswap-v 3

https://resources.curve.fi/base-features/understanding-curve

https://docs.dodoex.io/chinese/dodo-xue-yuan/pmm-suan-fa-gai-lan/pmm-suan-fa-xi-jie

https://www.nansen.ai/research/the-market-making-landscape-of-uniswap-v 3

https://uniswap.org/blog/uniswap-v 3-dominance

https://dune.com/msilb 7/Uniswap-v 3-Pair-Deep-Dive

免責事項

https://blog.dodoex.io/ 5 分で理解できる -pmm-dodo の背後にあるアルゴリズム-一般的な流動性フレームワークと複数のユースケース-39 a 49 c 222 aff

免責事項

著作権表示

私たちについて

DODO研究所の許可なく、上記知的財産権を無断で使用(複製、配布、表示、ミラーリング、アップロード、ダウンロード、転載、抜粋等を含みますがこれらに限定されません)したり、他人に使用させたりすることはできません。著作物の使用を許諾された場合には、許諾の範囲内で使用し、著作者出典を明示するものとします。そうでない場合は、法律に従ってその法的責任が調査されます。

私たちについて

Official Website: https://dodoex.io/

GitHub: https://github.com/DODOEX

Telegram: t.me/dodoex_official

Discord: https://discord.gg/tyKReUK

Twitter: https://twitter.com/DodoResearch

Mirror:https://mirror.xyz/0 x 70562 F 91075 eea 0 f 87728733 b 4 bbe 00 F 7 e 779788

学部長「Dr.DODO」率いる「DODO研究所」は、DODO研究者グループを率いてWeb 3.0の世界に飛び込み、暗号化された世界を解読し、明確な意見を出し、暗号化された世界の将来の価値。 「DODO」は、Web 3 資産に効率的なオンチェーン流動性を提供し、誰もが簡単に発行して取引できるようにすることを目的とした、プロアクティブ マーケット メーカー (PMM) アルゴリズムによって駆動される分散型取引プラットフォームです。:https://twitter.com/DodoResearch/status/1587274217082404864