編集者注: この記事は以下から引用しましたチェーンニュース ChainNews (ID:chainnewscom)編集者注: この記事は以下から引用しました

チェーンニュース ChainNews (ID:chainnewscom)

チェーンニュース ChainNews (ID:chainnewscom)

、著者:Wangarian、DeFi投資ファンドDeFiance Capital勤務、翻訳:Lu Jiangfei、許可を得て出版。

今日は、分散型取引所 (DEX) の古いボトルに新しいワインを入れて、Bancor のネイティブ トークン BNT に関する新しい見解をいくつか共有したいと思います。

4 か月前、Bancor が流動性プロバイダー (LP) 向けに注目を集めた一時損失保護ソリューションをリリースしてから、ロックされたポジションは 70 倍に増加し、取引量は 55 倍に増加しました。誰もが忘れてしまっているかもしれない DEX である Bancor について、2021 年に最も大きな可能性を秘めたダークホースかもしれないので、もう少し突っ込んだ議論をしていきたいと思います。

Bancorは2018年に開始された分散型取引所で、この分野では「古株」でもあります。しかし、Bancor は、高い期待にもかかわらず市場で大きな牽引力を欠く、過度に複雑なトークン モデルに長い間悩まされてきました。

その後、Bancor は製品の反復とリーダーシップの刷新に 2 年間を費やしました。 Bancor の当初のビジョンは 1 つずつ実現され、今日の「Bancorian」コミュニティはかつてないほど強力になっています。コミュニティの中心人物には、Yudi Levi、Nate Hindman、Mark Richardson などが含まれます。

一方的な永久損失保険。

無常保険

巨大な流動性の「シンクホール」をもたらす可能性のあるトークンエコノミクス。

他のDEXと比較すると、BNTの価格は過小評価されています。

無常保険

自動マーケットメーカー (AMM) の誕生以来、一時的な損失は流動性プロバイダーにとって大きな悩みの種となってきました。 Bancor V2.1 を使用すると、流動性プロバイダーは一方的な資産を担保にして、完全な永久損失保護を備えた 60 ~ 100% の収益を得ることができるようになります。

Bancor によるこの取り組みは、すべての流動性プロバイダーがパレート最適の選択を取得できるため、大きな成果を上げています。 (Lianwen 注: パレート最適性は、パレート効率としても知られ、リソース割り当ての理想的な状態を指します。これは、割り当て可能な人々とリソースの固有のグループを想定しており、ある割り当て状態から別の割り当て状態への変化により、少なくとも 1 人の人の状態が良くなるというものです)誰も悪化させずにパレート改善またはパレート最適化を行うことです。)

それでは、Bancor の永久損失保険はどのように機能するのでしょうか?

Bancor は、すべての流動性プールで生成されるトークン交換手数料 (スワップ手数料) の一部を、プロトコルの範囲内で発生した一時的な損失の支払いに使用します。得られたすべてのトークン交換手数料収入のうち、28% は一時的な損失に対する流動性プロバイダーへの支払いに使用され、このプロセスは BNT トークンの鋳造や発行によって補助されることはありません。

ご存知のとおり、無常損失の問題を解決するために、Bancor は実際に自立型の補助金不要のソリューションを作成しました。ただし、トークンを少なくとも100日間預ける必要があることが前提であることに注意してください。しかし、それでも、Bancor の一時損失ソリューションは、現在、Bancor のリスク カーブが一方的な一時損失エクスポージャーのみをカバーできるため、リスク カーブを下げる資本のロックを解除するのに依然として優れています。

BNT シンクホール: クレイジーなトークン モデル

Bancor Vortex

Bancorのトークンモデルは、これまでのDEX分野で最もエレガントなトークンモデルと言えます(これに匹敵するのはSNXだけです)。BNTを原資産として統合することで、BNTトークンが存在するため、流動性プロバイダーとトークン保有者は同じ既得権益を得ることができます。保有者も一方的な質権流動性提供者となり、一時的な損失は過去のものとなるでしょう。

BNT トークン所有者は、一時的な損失を発生させることなく、最大 50 ~ 100% の年率リターンを得ることができるため、人々が BNT トークンをステーキングする大きなインセンティブとなります。

V2.1 バージョン以降、Bancor プラットフォーム上で誓約された BNT 資金は急激に増加し、現在では誓約されたトークン全体の 61% を占めています。

Bancor の「シンクホール」トークン モデルには注目に値する部分がまだありますが、1.0 倍以下の無利息レバレッジを提供することで BNT トークンの資本効率を拡大できる Bancor Vortex メカニズムを見てみましょう。

それでは、Bancor Vortex メカニズムはどのように機能するのでしょうか?

Bancor Vortex メカニズムを使用すると、次のことが可能になります。

BNT トークンをステーキングして、交換手数料と流動性マイニング トークンの報酬を獲得します。

vBNT トークンを取得して Vortex に預けると、より多くの BNT を借りることができます (同時にマイニング トークンの報酬も獲得できます)。

Bancor:8bps

Sushiswap:5bps

借用した BNT トークンを使用して、利息や清算リスクなしで資産を購入できます。

BNTモデルのメリット

上記のトークンモデルに基づいて、BNT ステーカーはすべての DEX の中で最高の為替手数料収入を得ることができます。異なる DEX の各トランザクションを比較します。

ユニスワップ:5bps(手数料スイッチ含む)

したがって、BNTトークン所有者の純利益率を効果的に向上させることができます。

市場競争力

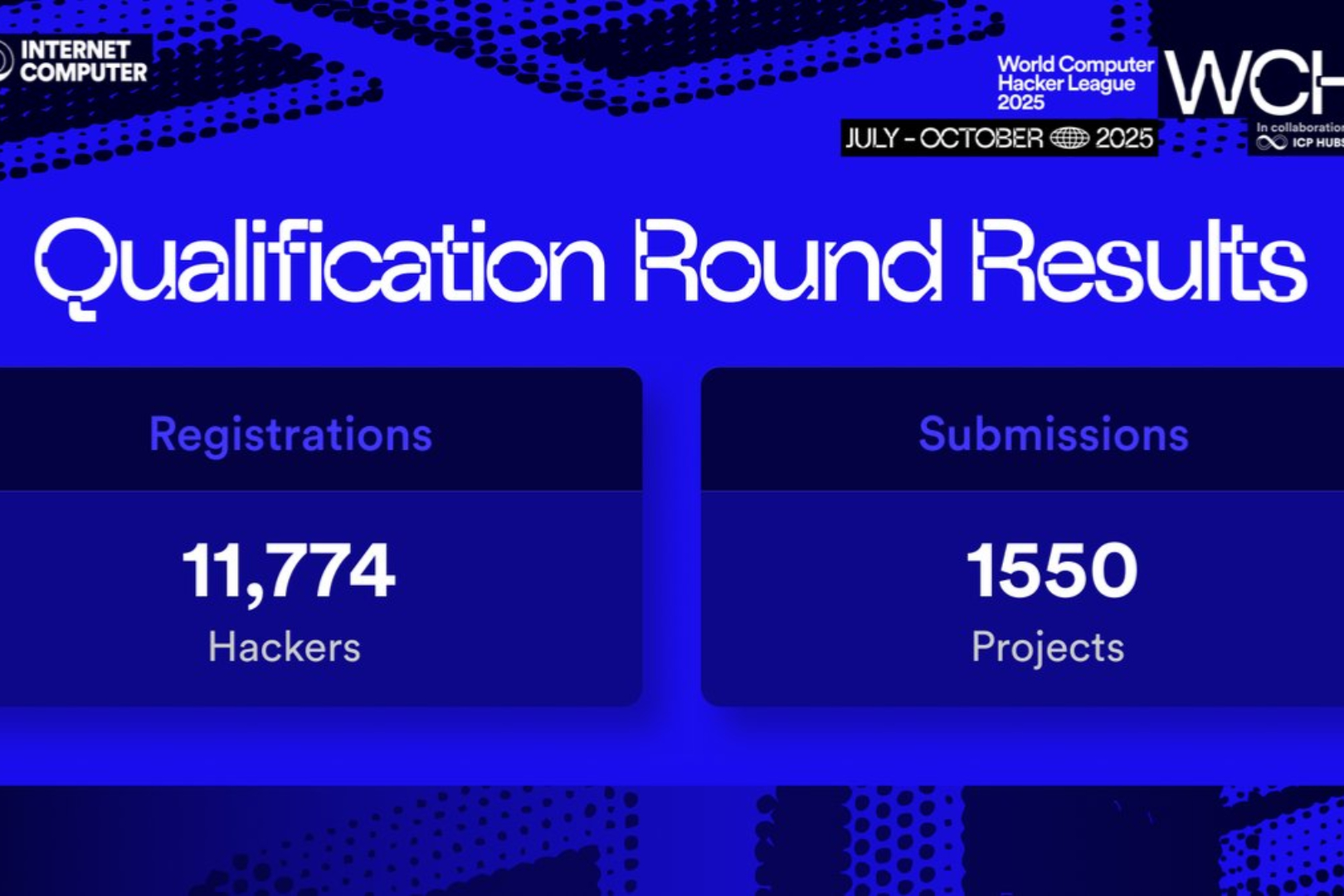

一連のイノベーションのおかげで、Bancor は市場にますます多くのチャンスがあると考えています。現在のデータと 2020 年 10 月のデータを比較してみましょう。

評価

BNTトークンの価格は上昇していますが、それでも他のDEXと比較すると比較的安いです。

バリュエーションを比較することが重要であり、比較を通じて、バンコールの過去および将来の成長機会が大幅に過小評価されていることがわかります。以下の図に示すように、ここ数週間、Bancor と DODO が DEX 市場シェアの大部分を占めており、Bancor の成長傾向がここで止まるとは思えません。

要約する

未来の道

2 年間の試行錯誤を経て、Bancor V2.1 は市場適合性の高い優れた製品をもたらしました。無常保険ソリューションにより、Bancor の独自の BNT トークン モデルは相乗効果を活用し、Vortex は資本効率をさらに向上させます。

要約する