最初のレベルのタイトル

1.Uniswapの誕生

2018 年 11 月 2 日、Uniswap の創設者である Hayden Adams は落ち着かずに、Uniswap が正式に開始されたというニュースをツイートしましたが、当時、彼の Twitter のフォロワーはわずか 200 人でした。

Uniswap が登場する前、DEX には DDEX、0x、Loopring などのチャレンジャーがまだ複数存在していましたが、それらはすべてオーダーシンの製品モデルでした。取引深度が極めて低いため、悪い経験が生じます。業界を一気に転覆させたのは Uniswap の元祖 AMM マーケット メーカーだけであり、DEX のオンチェーン コントラクトは依然としてこのように機能することが判明しました。

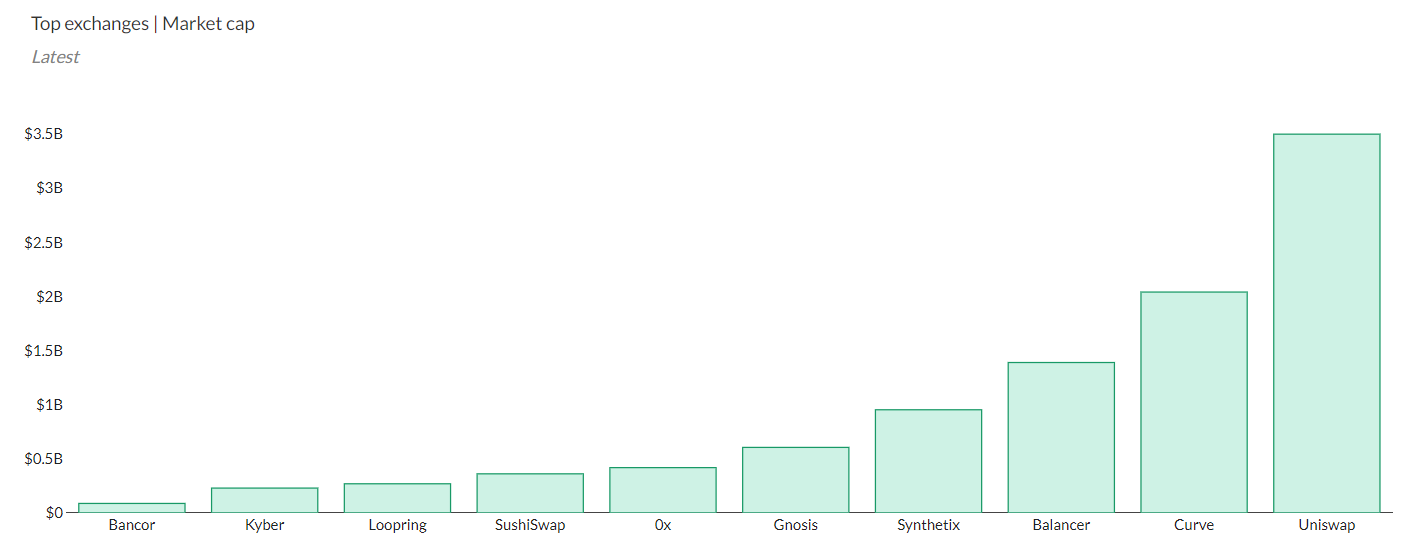

ユニスワップの流動性の増加

ユニスワップ市場シェア

最初のレベルのタイトル

2. トークンエコノミーモデルと流通計画

UNI を配布すると、所有権がユーザーに自動的に分散されます。投資家や創業チームではありません。

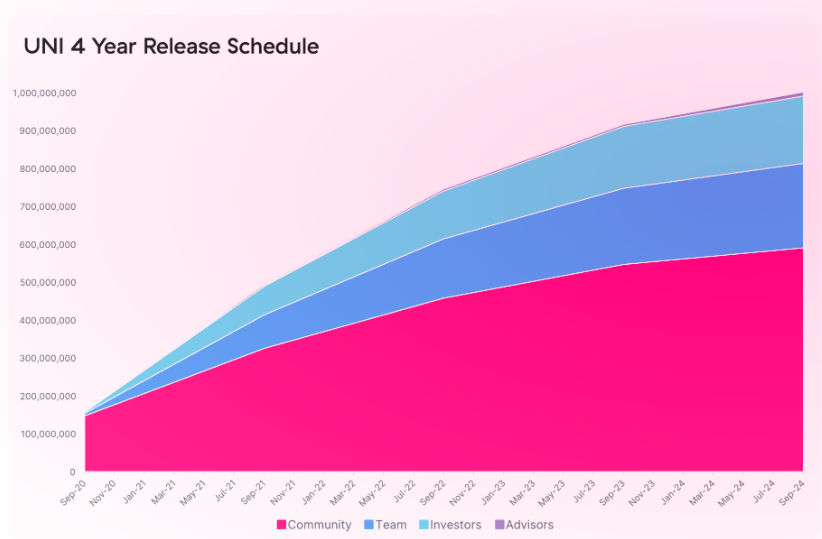

Genesis では 10 億 UNI が発行されており、4 年以内に獲得できる予定です。最初の 4 年間の初期配分は次のとおりです。

60% を Uniswap コミュニティ メンバーに -- -- 600,000,000 UNI(UNI)

21.5% チームメンバーと将来の従業員に、4 年間にわたって直線的に放出 - 215,101,000 UNI

投資家への 17.8%、4 年間のリニアリリース - 178,000,000 UNI

アドバイザーへの 0.07%、4 年間にわたって直線的に放出 - 6,899,000 UNI

ローンチ時点では、トークンの 15% は、9 月 1 日より前に Uniswap プラットフォームで取引していたアカウントによって受け取られました。多くのコミュニティ メンバーが UNI トークンを要求すると、イーサリアムのガス料金が急激に高騰し、イーサリアムが混雑し、再びほとんど使用できなくなりました。

4 年間のリニアリリース後は、コミュニティの継続的な参加とユニスワップへの貢献を確保するため、インフレ率は 2% となります。

現時点では、UNI は基本的に単なるガバナンス トークンであり、手数料は UNI トークンに分配されません。これは、UNI トークンがプラットフォームの手数料の価値を獲得していないことを意味します。

UNI 4 年間のリリース計画

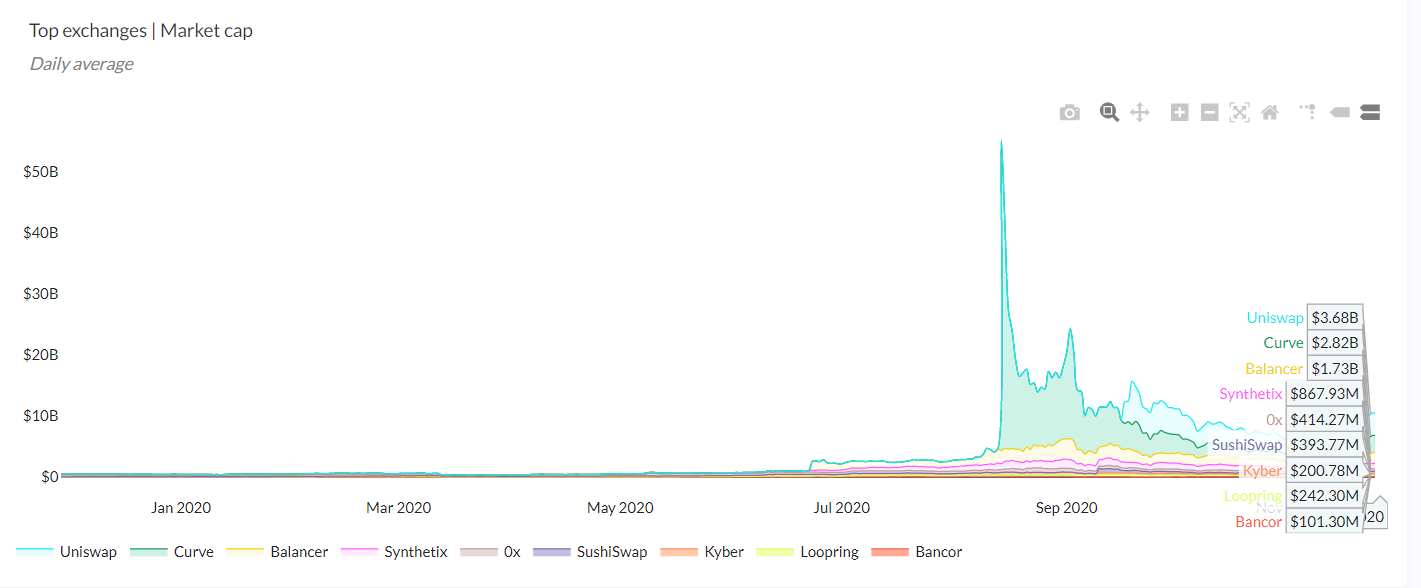

Uniswap市場シェアの推移

3. UNIの価値とリスク

アドバンテージ:

アドバンテージ:

1. UNI は暗号通貨世界の基礎資産に属します。

2. 高効率かつ低コスト。 Uniswap チームは 20 名未満ですが、人的効率は業界をリードしており、考える余地はたくさんあります。

3. プラットフォーム通貨の保有者はトークンエコノミーの発展に関して発言権を持ちませんが、UNI 保有者はガバナンスに参加できます。

隠れた危険:

1. Uniswap トークンの発行にはしきい値はなく、ERC-20 トークンのみが取引可能です。トークンの品質と環境上の上限がUniswap取引所の発展を制限するかどうか。

2. 主流の価格決定権は依然として中央集権型取引所の手にあり、Uniswap は AMM (Automatic Market Maker System) を採用しており、AMM は取引価格を生成することしかできず、市場価格を発見することはできません。

3. 時折高い取引手数料と混雑した取引体験. Uniswap での取引にはガス料金を支払う必要があります. 料金のこの部分はイーサリアムマイナーによって流出し捕捉されます. プラットフォームの通貨取引は基本的に追加のガスを必要とせず、クローズドトランザクションシステムです。

4. ガバナンスの問題には疑問がある。中小規模の通貨保有者のガバナンスに対する熱意をいかに動員し、プラットフォームのコンセンサスを高めるか。

5. UNI はインフレ通貨であり、4 年後も UNI の年間インフレ率は約 2% に維持されますが、プラットフォーム通貨は買戻と破壊によりデフレが続きます。

6. UNI保有者へのインセンティブが不十分 現時点では、UNIは単なるガバナンストークンであり、配当は含まれていません。

さらに、プラットフォームの中核となる仕組みに関しては、資本利用率の低さ、リスクの増大、永久損失の発生などが批判されているなど、結局のところ、AMMは厳密な意味での完璧なソリューションとは言えません。

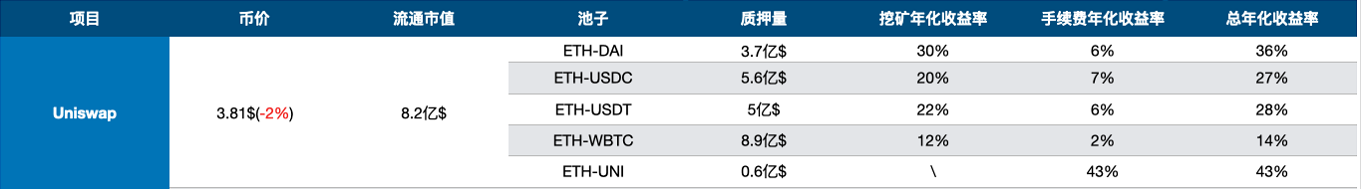

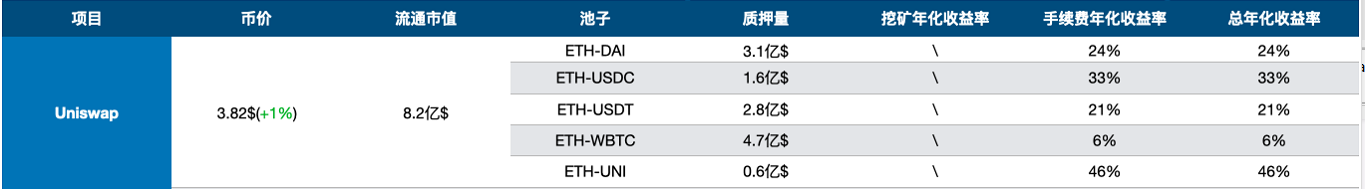

鉱山が停止された後は、軽い流動性によって提供される手数料もかなりの収入になります。鉱山の閉鎖後に流動性が 50% 減少した場合でも、ユニスワップのユーザー数と取引量が多いため、流動性プロバイダーの収入は比較的高い水準を維持しています。

最初のレベルのタイトル

当研究機関は、以下の観点からuniswapのその後の展開に注目していきます。

副題

現時点では、市場形成メカニズムの最適化されたバージョンが登場していますが、長期的には、最適化されたメカニズムのシステムが AMM に与える影響はまだ不明です。 Uniswapは当面、明らかな脅威を感じることなく、このまま運営を続けることができるだろう。

副題

DeFi は流動性マイニングに限定されているわけではありません。融資、保険、ファンド、ステーブル コインなどのビジネスはすべてチェーン上に移行できます。明らかな障壁がない場合、トラフィックと資金を習得したユニコーンは依然として製品を開発または取得する必要があります。行 uniswap が今後どのようにグループ マトリックスを構築するかに注目する価値があります。

副題

トークンを配当の対象として考慮するかどうかは、トークン所有者と流動性プロバイダーの利益のバランスをとる必要があります。

副題

Bitrise Capital (ビットライズ キャピタル) は、ブロックチェーン分野に焦点を当てたベンチャー キャピタル機関であり、主な投資方向はデジタル通貨とマイニングであり、60 以上のプロジェクトに投資しています。

Bitrise Capital (ビットライズ キャピタル) は、ブロックチェーン分野に焦点を当てたベンチャー キャピタル機関であり、主な投資方向はデジタル通貨とマイニングであり、60 以上のプロジェクトに投資しています。

2020年8月、Bitrise Capital(ビットライズキャピタル)は、Defiおよびその他の革新的なトラックプロジェクト(Defi、IPFS/Fil、Polkadot Ecologyなどを含むがこれらに限定されない)への投資に焦点を当て、1,000万米ドルの特別ファンドを設立すると発表しました。人気の分野、ブロックチェーンを促進するチェーンエコロジーの健全な発展。

2020年8月、Bitrise Capital(ビットライズキャピタル)は、Defiおよびその他の革新的なトラックプロジェクト(Defi、IPFS/Fil、Polkadot Ecologyなどを含むがこれらに限定されない)への投資に焦点を当て、1,000万米ドルの特別ファンドを設立すると発表しました。人気の分野、ブロックチェーンを促進するチェーンエコロジーの健全な発展。